Jak obchodovat futures na XT.com

Co jsou Perpetual Futures Contracts?

Futures kontrakt je dohoda mezi dvěma stranami o koupi nebo prodeji aktiva za předem stanovenou cenu a datum v budoucnosti. Tato aktiva se mohou pohybovat od komodit, jako je zlato nebo ropa, až po finanční nástroje, jako jsou kryptoměny nebo akcie. Tento typ smlouvy slouží jako silný nástroj k ochraně před potenciálními ztrátami a k zajištění zisků. Perpetual futures kontrakty jsou typem derivátu, který umožňuje obchodníkům spekulovat na budoucí cenu podkladového aktiva, aniž by je skutečně vlastnili. Na rozdíl od běžných futures kontraktů, které mají stanovené datum expirace, perpetum futures kontrakty nevyprší. To znamená, že obchodníci mohou držet své pozice tak dlouho, jak chtějí, což jim umožňuje využívat dlouhodobé trendy na trhu a potenciálně získávat značné zisky. Kromě toho mají trvalé futures často jedinečné vlastnosti, jako jsou sazby financování, které pomáhají udržovat jejich cenu v souladu s podkladovým aktivem.

Perpetum futures nemají vypořádací období. Obchod můžete držet jak dlouho chcete, pokud máte dostatečnou marži, abyste jej udrželi otevřený. Pokud si například zakoupíte BTC/USDT perpetual za 30 000 $, nebudete vázáni žádnou dobou vypršení smlouvy. Můžete uzavřít obchod a zajistit si zisk (nebo vzít ztrátu), kdy chcete. Obchodování s perpetual futures není v USA povoleno, ale trh s perpetual futures je velký. Téměř 75 % obchodů s kryptoměnami po celém světě v loňském roce probíhalo ve formě perpetum futures.

Celkově mohou být věčné futures kontrakty užitečným nástrojem pro obchodníky, kteří chtějí získat expozici na trzích s kryptoměnami, ale také přinášejí značná rizika a měli by být používáni s opatrností.

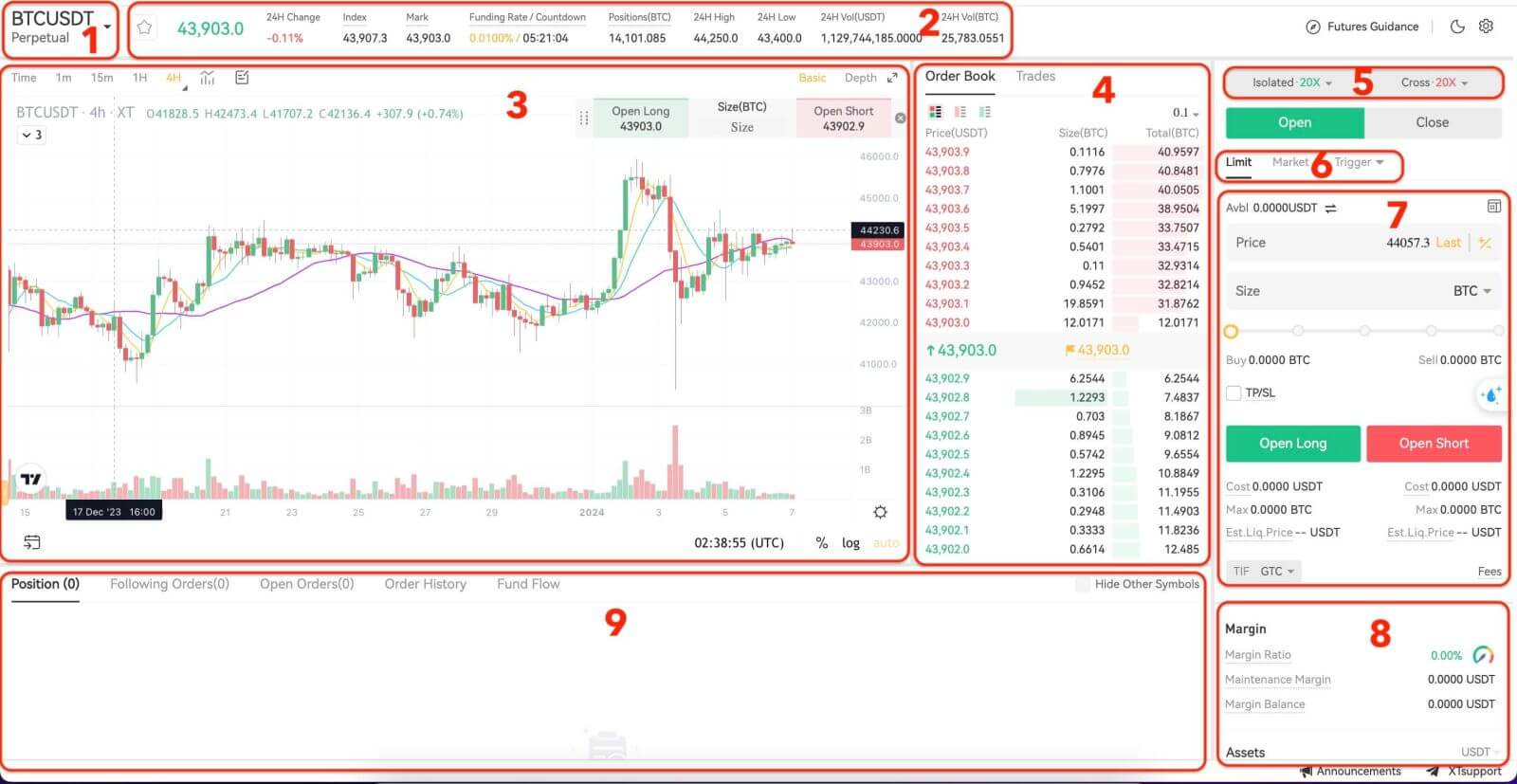

- Obchodní páry: Zobrazuje aktuální kontrakt na podkladě kryptoměn. Uživatelé mohou kliknutím sem přepnout na jiné odrůdy.

- Údaje o obchodování a míra financování: : Aktuální cena, nejvyšší cena, nejnižší cena, míra zvýšení/snížení a informace o objemu obchodů do 24 hodin. Zobrazte aktuální a další míru financování.

- TradingView Cenový trend: K-line graf změny ceny aktuálního obchodního páru. Na levé straně mohou uživatelé kliknutím vybrat kreslicí nástroje a indikátory pro technickou analýzu.

- Kniha objednávek a data transakcí: Zobrazí aktuální knihu objednávek a informace o objednávkách transakcí v reálném čase.

- Position and Leverage: Přepínání režimu polohy a násobiče páky.

- Typ příkazu: Uživatelé si mohou vybrat z limitního příkazu, tržního příkazu a spouštěcího příkazu.

- Ovládací panel: Umožňuje uživatelům provádět převody prostředků a zadávat objednávky.

- Informace o aktivech: Marže a aktiva běžného účtu, informace o zisku a ztrátě.

- Informace o pozici a objednávce: Aktuální pozice, aktuální objednávky, historické objednávky a historie transakcí.

Jak obchodovat USDT-M Perpetual Futures na XT.com (web)

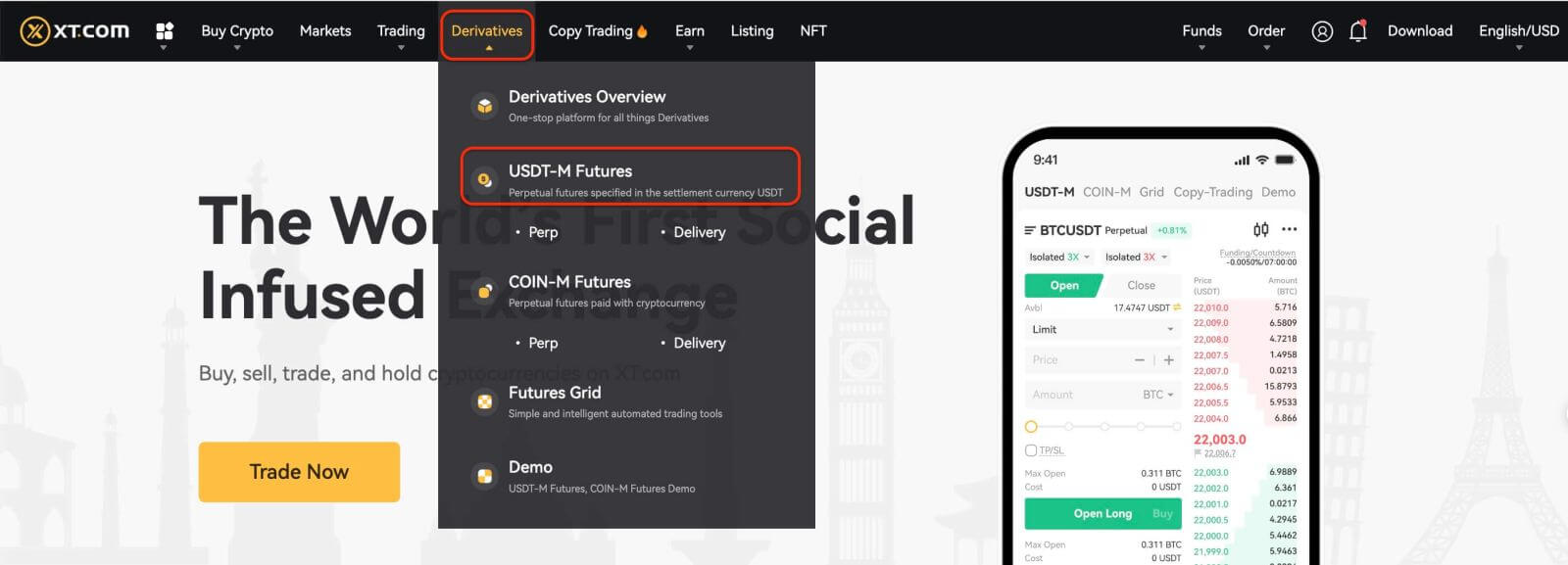

1. Přihlaste se na web XT.com a přejděte do sekce „Futures“ kliknutím na záložku v horní části stránky.

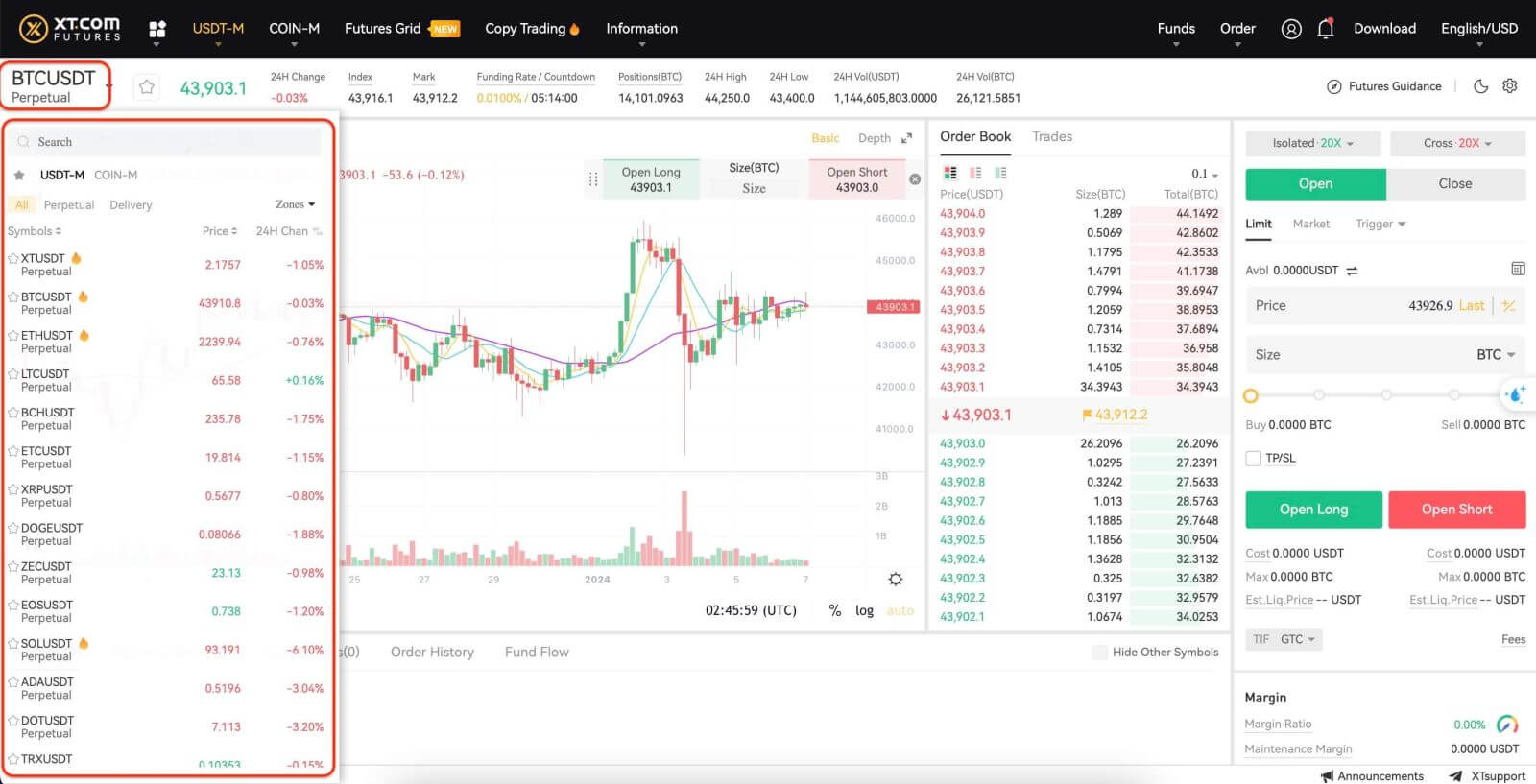

2. Na levé straně vyberte BTCUSDT ze seznamu futures.

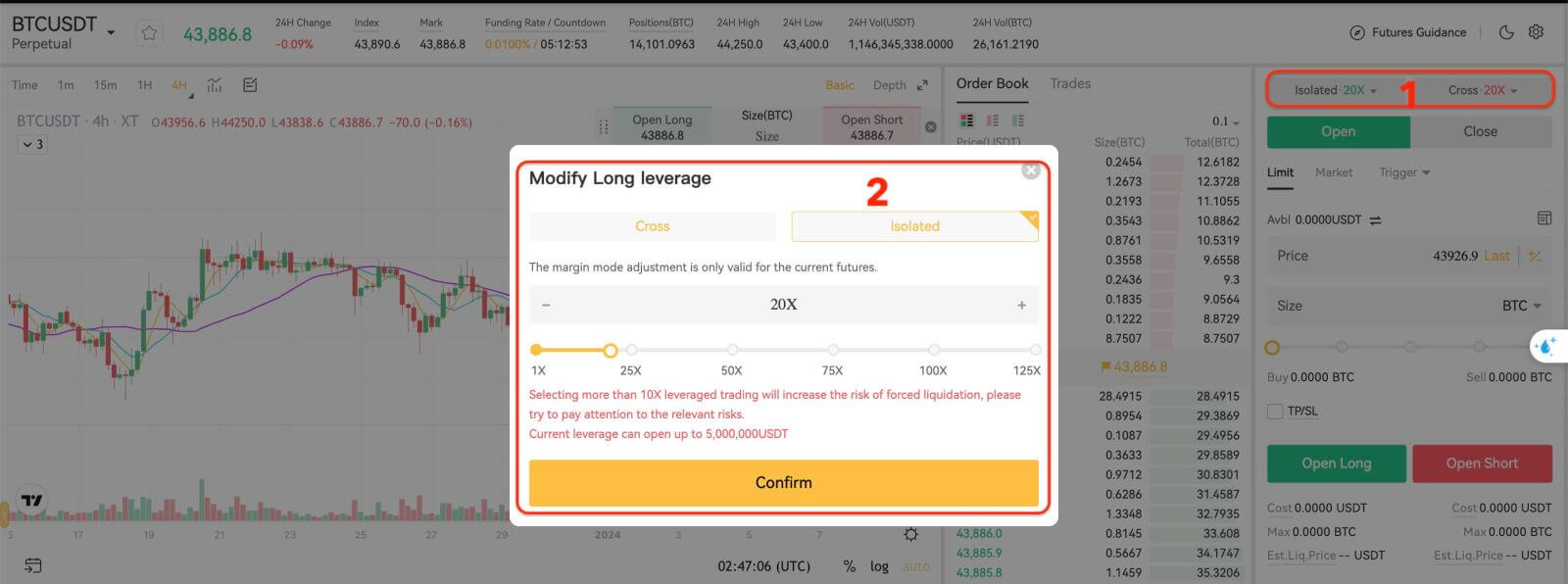

3. Zvolte "Position by Position" na pravé straně pro přepínání režimů polohy. Upravte násobitel páky kliknutím na číslo. Různé produkty podporují různé násobky pákového efektu – další informace naleznete v podrobnostech konkrétního produktu.

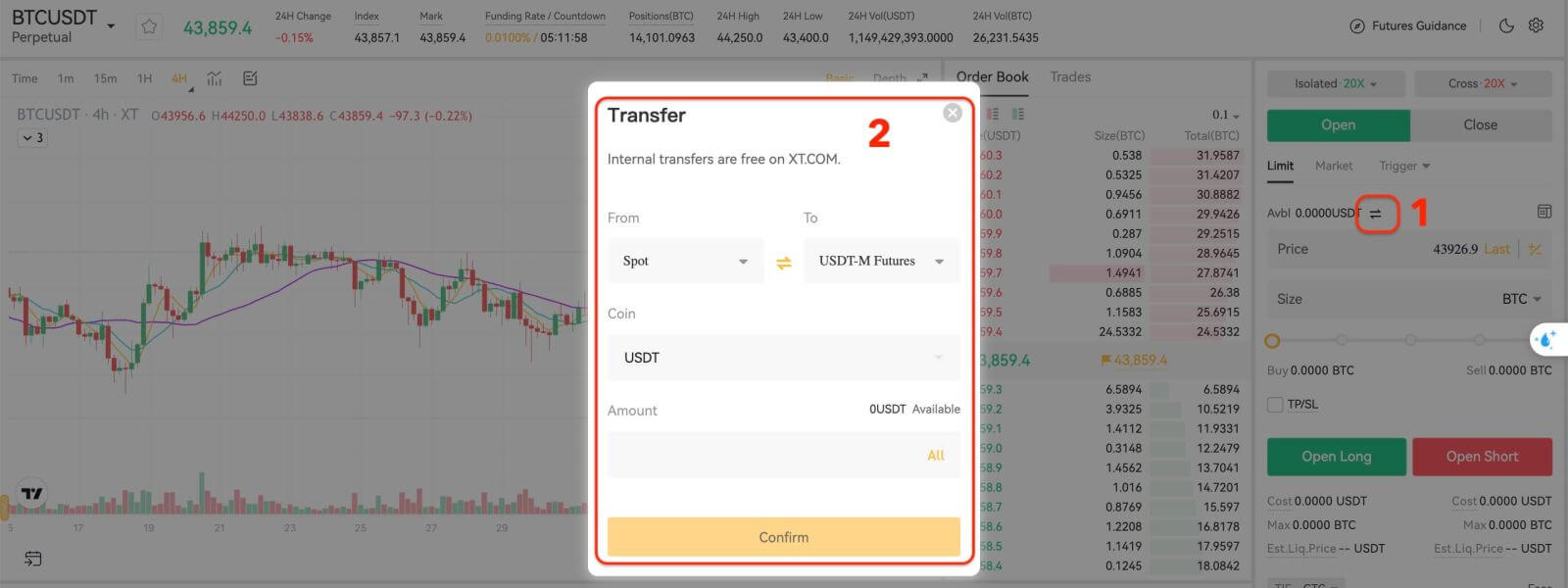

4. Klepnutím na tlačítko s malou šipkou napravo otevřete nabídku přenosu. Zadejte požadovanou částku pro převod prostředků ze spotového účtu na futures účet a potvrďte.

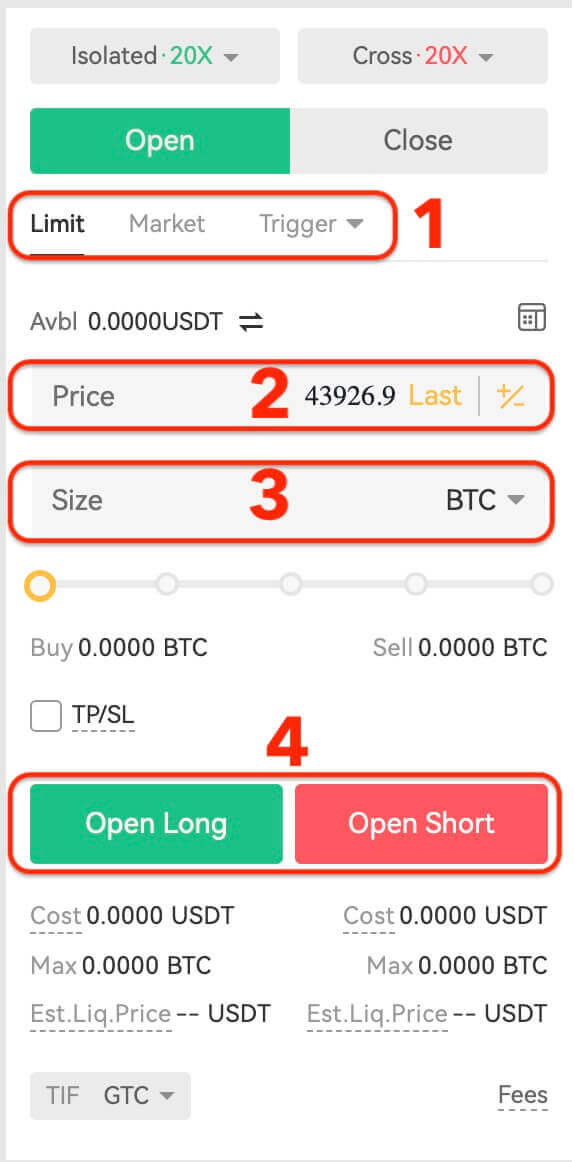

5. Pro otevření pozice si uživatelé mohou vybrat ze tří možností: Limit Order, Market Order a Trigger Order. Zadejte cenu a množství objednávky a klikněte na Otevřít.

- Limit Order: Uživatelé si sami nastavují nákupní nebo prodejní cenu. Příkaz bude proveden pouze tehdy, když tržní cena dosáhne stanovené ceny. Pokud tržní cena nedosáhne stanovené ceny, limitní příkaz bude nadále čekat na transakci v knize příkazů;

- Tržní příkaz: Tržní příkaz se týká transakce bez stanovení nákupní ceny nebo prodejní ceny. Systém dokončí transakci podle poslední tržní ceny při zadávání objednávky a uživatel pouze zadá částku objednávky, kterou má zadat.

- Spouštěcí objednávka: Uživatelé jsou povinni nastavit spouštěcí cenu, cenu objednávky a částku. Teprve když poslední tržní cena dosáhne spouštěcí ceny, bude příkaz zadán jako limitní příkaz s cenou a částkou nastavenými dříve.

6. Po zadání objednávky si ji prohlédněte pod "Otevřené objednávky" v dolní části stránky. Objednávky můžete zrušit dříve, než budou vyplněny. Po vyplnění je najděte pod "Pozice".

7. Chcete-li svou pozici uzavřít, klikněte na „Zavřít“ ve sloupci Operace.

Jak obchodovat USDT-M Perpetual Futures na XT.com (App)

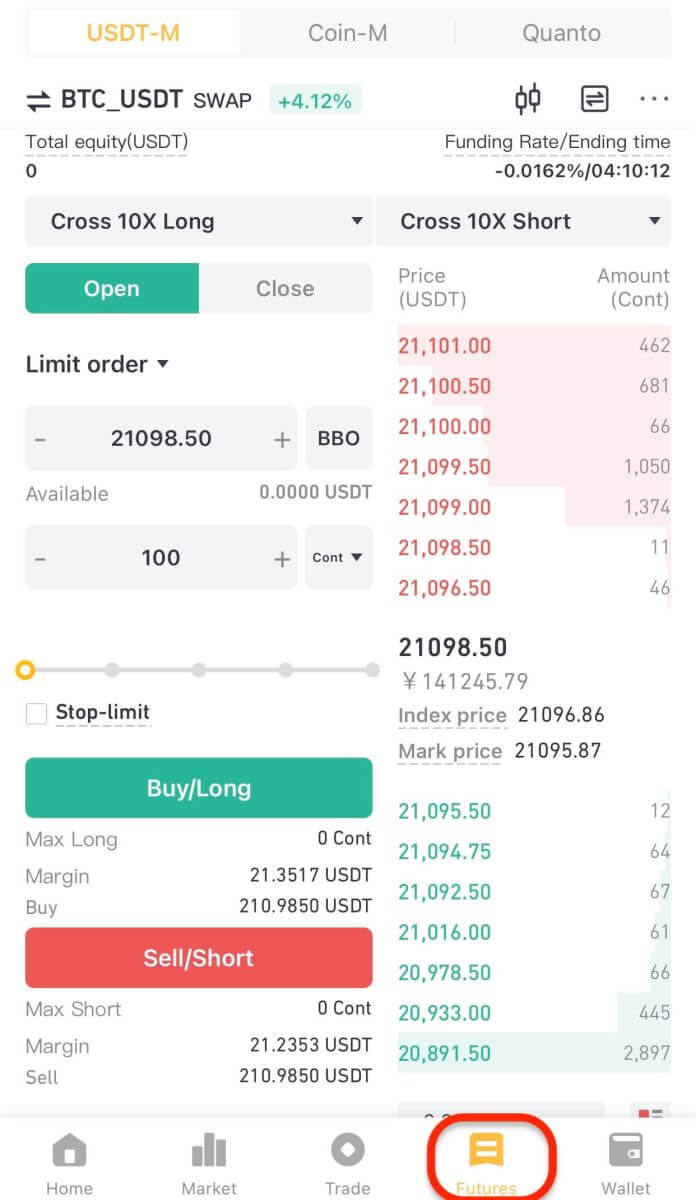

1. Přihlaste se ke svému účtu XT.com pomocí mobilní aplikace a přejděte do sekce „Futures“ umístěné ve spodní části obrazovky.

2. Klepnutím na BTC/USDT vlevo nahoře přepnete mezi různými obchodními páry. Použijte vyhledávací lištu nebo přímo vyberte z uvedených možností k nalezení požadovaných futures pro obchodování.

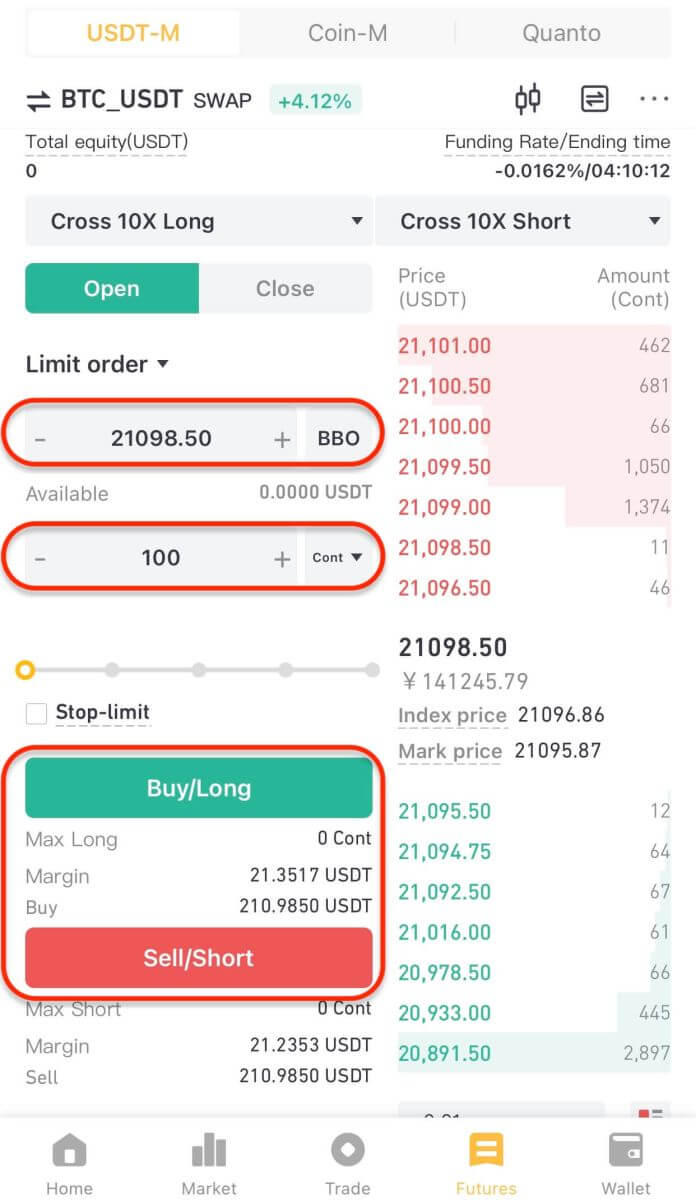

3. Vyberte režim marže a upravte nastavení pákového efektu podle svých preferencí.

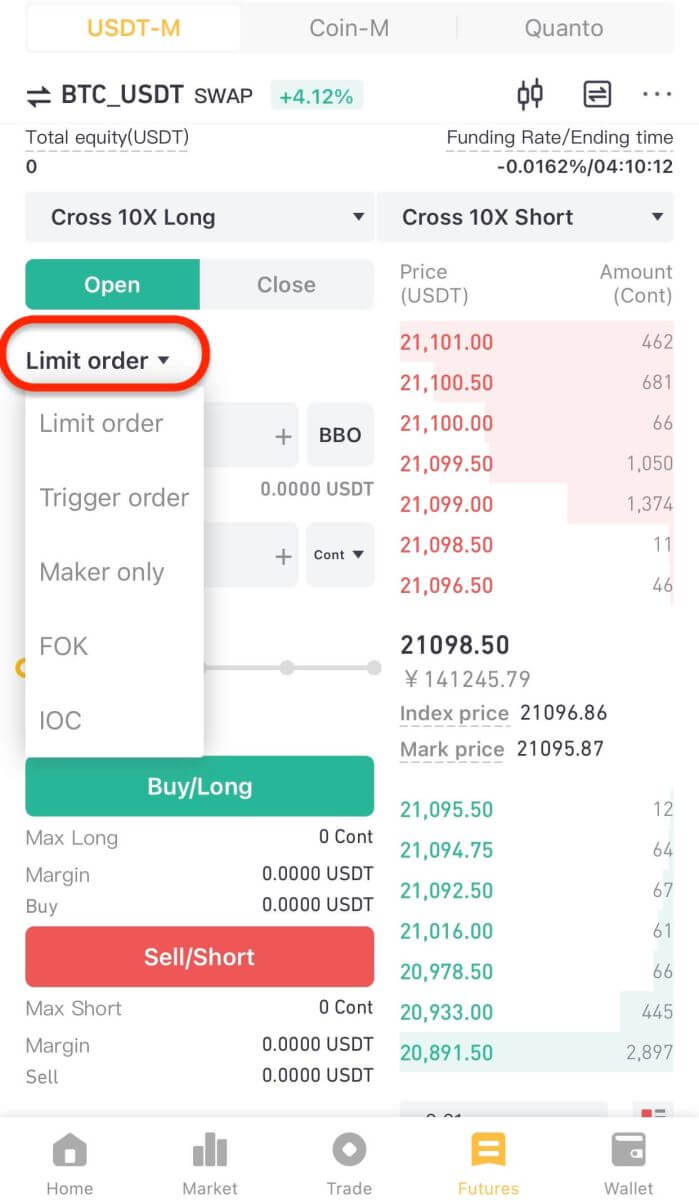

4. Na pravé straně obrazovky zadejte svou objednávku. U limitního příkazu zadejte cenu a částku; pro tržní příkaz zadejte pouze částku. Klepněte na „Koupit“ pro zahájení dlouhé pozice nebo na „Prodat“ pro krátkou pozici.

5. Jakmile je objednávka zadána, pokud není ihned vyplněna, objeví se v "Otevřené objednávky." Uživatelé mají možnost klepnout na „[Storno]“ a odvolat čekající objednávky. Vyřízené objednávky budou umístěny pod "Pozice".

6. V části „Pozice“ klepněte na „Zavřít“ a zadejte cenu a částku potřebnou k uzavření pozice.

Často kladené otázky (FAQ)

Jaké jsou hlavní rysy obchodování s perpetual futures kontrakty?

Zatímco věčné futures kontrakty jsou v obchodním světě relativně nové, rychle si získaly oblibu mezi obchodníky, kteří hledají flexibilní a všestranný způsob, jak se zapojit do spekulativního obchodování. Ať už jste ostřílený obchodník nebo teprve začínáte, trvalé futures kontrakty rozhodně stojí za to se o nich dozvědět více. Počáteční marže

- Počáteční marže je minimální množství prostředků, které je třeba vložit na obchodní účet k otevření nové pozice. Tato marže se používá k zajištění toho, aby obchodníci mohli dostát svým závazkům, pokud se trh pohybuje proti nim, a také funguje jako nárazník proti kolísavým cenovým pohybům. Zatímco požadavky na počáteční marži se mezi burzami liší, obvykle představují zlomek celkové hodnoty obchodu. Proto je velmi důležité řídit počáteční úrovně marží opatrně, abyste se vyhnuli likvidaci nebo výzvam k marži. Je také vhodné sledovat požadavky na marži a předpisy na různých platformách, abyste optimalizovali své obchodní zkušenosti.

Udržovací rezerva

- Udržovací marže je minimální množství finančních prostředků, které musí investor držet na svém účtu, aby udržel svou pozici otevřenou. Jednoduše řečeno, je to množství peněz potřebné k držení pozice v trvalém futures kontraktu. To se provádí za účelem ochrany burzy i investora před potenciálními ztrátami. Pokud investor nedosáhne udržovací marže, může burza s krypto deriváty uzavřít svou pozici nebo podniknout jiné kroky, aby zajistila, že zbývající prostředky jsou dostatečné k pokrytí ztrát.

Likvidace

- Likvidace se týká procesu uzavření pozice obchodníka, když jeho dostupná marže klesne pod určitou hranici. Účelem likvidace je zmírnit riziko a zajistit, aby obchodníci neztratili více, než si mohou dovolit. Pro obchodníky je důležité bedlivě sledovat úroveň svých marží, aby nebyli zlikvidováni. Na druhou stranu může likvidace představovat příležitost pro ostatní obchodníky, aby využili poklesu ceny nákupem za nižší cenu.

Míra financování

- Míra financování je mechanismus, který zajišťuje, že cena věčných futures kontraktů odráží základní cenu bitcoinu. Když je míra financování kladná, dlouhé pozice platí short, zatímco když je záporná, shorty platí long. Pochopení sazeb financování je zásadní, protože to může mít dopad na zisk a ztrátu investora, takže je zásadní sledovat sazby financování při obchodování s věčnými futures (jako jsou věčné bitcoinové futures, věčné etherové futures).

Označit cenu

- Mark price se vztahuje k ceně aktiva v reálné hodnotě, která se odhaduje s přihlédnutím k nabídkovým a prodejním cenám z různých obchodních platforem. Tato cena se používá k zabránění manipulace s trhem zajištěním toho, že cena futures kontraktu zůstane v souladu s cenou podkladového aktiva. To znamená, že pokud se tržní cena kryptoměny změní, příslušně se upraví i marková cena futures kontraktů, což vám může pomoci učinit přesnější obchodní rozhodnutí.

PnL

- PnL znamená „zisk a ztrátu“ a je to způsob měření potenciálních zisků nebo ztrát, které mohou obchodníci zažít při nákupu a prodeji trvalých futures kontraktů (jako jsou trvalé bitcoinové kontrakty, trvalé etherové kontrakty). PnL je v podstatě výpočet rozdílu mezi vstupní cenou a výstupní cenou obchodu, přičemž se berou v úvahu veškeré poplatky nebo náklady na financování spojené se smlouvou.

Pojistný fond

- Pojistný fond v perpetual futures (jako jsou trvalé BTC smlouvy, trvalé ETH smlouvy) slouží jako ochranný fond, který pomáhá chránit obchodníky před potenciálními ztrátami v důsledku náhlých výkyvů trhu. Jinými slovy, pokud trh zažije náhlý a neočekávaný pokles, pojišťovací fond funguje jako nárazník, který pomůže pokrýt případné ztráty a zabrání obchodníkům, aby museli likvidovat své pozice. Je to důležitá záchranná síť na trhu, který může být nestálý a nepředvídatelný, a je jen jedním ze způsobů, jak se obchodování s věčnými futures vyvíjí, aby vyhovovalo potřebám svých uživatelů.

Automatické oddlužení

- Auto-deleveraging je v podstatě mechanismus řízení rizik, který zajišťuje uzavření obchodních pozic v případě nedostatečných maržových prostředků. Zjednodušeně to znamená, že pokud se pozice obchodníka pohne proti němu a jeho zůstatek marže klesne pod požadovanou údržbu, burza s krypto deriváty automaticky oddluží jeho pozici. I když to může znít jako špatná věc, je to ve skutečnosti preventivní opatření, které chrání obchodníky před ztrátou více prostředků, než si mohou dovolit. Pro každého, kdo obchoduje s věčnými futures (jako jsou věčné bitcoinové futures kontrakty, věčné etherové futures kontrakty), je důležité, aby pochopil, jak může automatické oddlužení ovlivnit jeho pozice, a aby ho využil jako příležitost k posouzení a zlepšení svých strategií řízení rizik.

Jak fungují trvalé futures kontrakty?

Vezměme si hypotetický příklad, abychom pochopili, jak perpetum futures fungují. Předpokládejme, že obchodník má nějaké BTC. Když kontrakt zakoupí, buď chtějí, aby se tato částka zvýšila v souladu s cenou BTC/USDT, nebo se při prodeji kontraktu pohybovala opačným směrem. Vzhledem k tomu, že každý kontrakt má hodnotu 1 dolar, pokud zakoupí jeden kontrakt za cenu 50,50 dolaru, musí zaplatit 1 dolar v BTC. Místo toho, pokud smlouvu prodají, dostanou BTC v hodnotě 1 $ za cenu, za kterou jej prodali (stále platí, pokud prodají před akvizicí). Je důležité si uvědomit, že obchodník nakupuje smlouvy, nikoli BTC nebo dolary. Proč byste tedy měli obchodovat s crypto perpetual futures? A jak si můžete být jisti, že cena kontraktu bude následovat cenu BTC/USDT?

Odpověď je prostřednictvím mechanismu financování. Uživatelům s dlouhými pozicemi je vyplácena sazba financování (kompenzovaná uživateli s krátkými pozicemi), když je cena kontraktu nižší než cena BTC, což je motivuje k nákupu kontraktů, což způsobí, že cena kontraktu vzroste a přizpůsobí se ceně BTC. /USDT. Podobně mohou uživatelé s krátkými pozicemi nakupovat kontrakty, aby uzavřeli své pozice, což pravděpodobně způsobí zvýšení ceny kontraktu tak, aby odpovídalo ceně BTC.

Na rozdíl od této situace nastává opak, když je cena kontraktu vyšší než cena BTC – tj. uživatelé s dlouhými pozicemi platí uživatelům s krátkými pozicemi, čímž podněcují prodejce k prodeji kontraktu, což jeho cenu přibližuje ceně. BTC. Rozdíl mezi smluvní cenou a cenou BTC určuje, jakou míru financování člověk obdrží nebo zaplatí.

Jaké jsou rozdíly mezi věčnými futures kontrakty a tradičními futures kontrakty?

Perpetual futures kontrakty a tradiční futures kontrakty jsou dvě varianty obchodování s futures, které přinášejí různé výhody a rizika pro obchodníky a investory. Na rozdíl od tradičních futures kontraktů nemají trvalé futures kontrakty stanovené datum vypršení platnosti, což obchodníkům umožňuje držet pozice tak dlouho, jak chtějí. Za druhé, trvalé smlouvy nabízejí větší flexibilitu a likviditu, pokud jde o požadavky na marži a náklady na financování. Věčné futures kontrakty navíc využívají inovativní mechanismy, jako jsou sazby financování, aby se zajistilo, že cena futures přesně sleduje spotovou cenu podkladového aktiva. Trvalé smlouvy však také přicházejí s jedinečnými riziky, jako jsou náklady na financování, které mohou kolísat tak často, jako každých 8 hodin. Naopak tradiční futures kontrakty mají pevné datum vypršení platnosti a mohou vyžadovat vyšší požadavky na marži, což může omezit flexibilitu obchodníka a přidat nejistotu. V konečném důsledku, který kontrakt použít, závisí na obchodníkově toleranci vůči riziku, obchodních cílech a tržních podmínkách.

Jaké jsou rozdíly mezi perpetual futures kontrakty a obchodováním s marží?

Perpetum futures kontrakty a obchodování s marží jsou oba způsoby, jak mohou obchodníci zvýšit svou expozici na trzích s kryptoměnami, ale mezi nimi jsou některé klíčové rozdíly.

- Časový rámec : Perpetuální futures kontrakty nemají datum vypršení platnosti, zatímco obchodování s marží se obvykle provádí v kratším časovém rámci, přičemž obchodníci si půjčují finanční prostředky k otevření pozice na určitou dobu.

- Vypořádání : Perpetuální futures kontrakty se vypořádají na základě indexové ceny podkladové kryptoměny, zatímco obchodování s marží se vypořádá na základě ceny kryptoměny v době uzavření pozice.

- Pákový efekt : Jak věčné futures kontrakty, tak obchodování s marží umožňují obchodníkům využívat pákový efekt ke zvýšení své expozice na trzích. Perpetual futures kontrakty však obvykle nabízejí vyšší úrovně pákového efektu než obchodování s marží, což může zvýšit potenciální zisky i potenciální ztráty.

- Poplatky : Perpetum futures kontrakty mají obvykle poplatek za financování, který platí obchodníci, kteří drží své pozice otevřené po delší dobu. Na druhé straně obchodování s marží obvykle zahrnuje placení úroků z vypůjčených prostředků.

- Zajištění : Perpetuální futures kontrakty vyžadují, aby obchodníci vložili určitou částku kryptoměny jako kolaterál k otevření pozice, zatímco obchodování s marží vyžaduje, aby obchodníci vložili finanční prostředky jako kolaterál.