Hur man handlar med terminer på XT.com

Vad är Perpetual Futures-kontrakt?

Ett terminskontrakt är ett avtal mellan två parter att köpa eller sälja en tillgång till ett förutbestämt pris och ett datum i framtiden. Dessa tillgångar kan variera från råvaror som guld eller olja, till finansiella instrument som kryptovalutor eller aktier. Denna typ av kontrakt fungerar som ett kraftfullt verktyg för att både skydda mot potentiella förluster och för att säkra vinster. Evigvariga terminskontrakt är en typ av derivat som gör det möjligt för handlare att spekulera i det framtida priset på en underliggande tillgång utan att faktiskt äga den. Till skillnad från vanliga terminskontrakt som har ett fast utgångsdatum, löper inte eviga terminskontrakt ut. Detta innebär att handlare kan behålla sina positioner så länge de vill, vilket gör att de kan dra fördel av långsiktiga marknadstrender och potentiellt tjäna betydande vinster. Dessutom har eviga terminskontrakt ofta unika egenskaper som finansieringsräntor, som hjälper till att hålla priset i linje med den underliggande tillgången.

Perpetual futures har inga avvecklingsperioder. Du kan hålla en handel så länge du vill, så länge du har tillräckligt med marginal för att hålla den öppen. Till exempel, om du köper BTC/USDT perpetual för $30 000, kommer du inte att vara bunden av någon avtalsperiod. Du kan stänga handeln och säkra din vinst (eller ta förlusten) när du vill. Handel med eviga terminer är inte tillåten i USA, men marknaden för eviga terminer är betydande. Nästan 75 % av handeln med kryptovalutor världen över förra året var i eviga terminer.

Sammantaget kan eviga terminskontrakt vara ett användbart verktyg för handlare som vill få exponering mot kryptovalutamarknaderna, men de kommer också med betydande risker och bör användas med försiktighet.

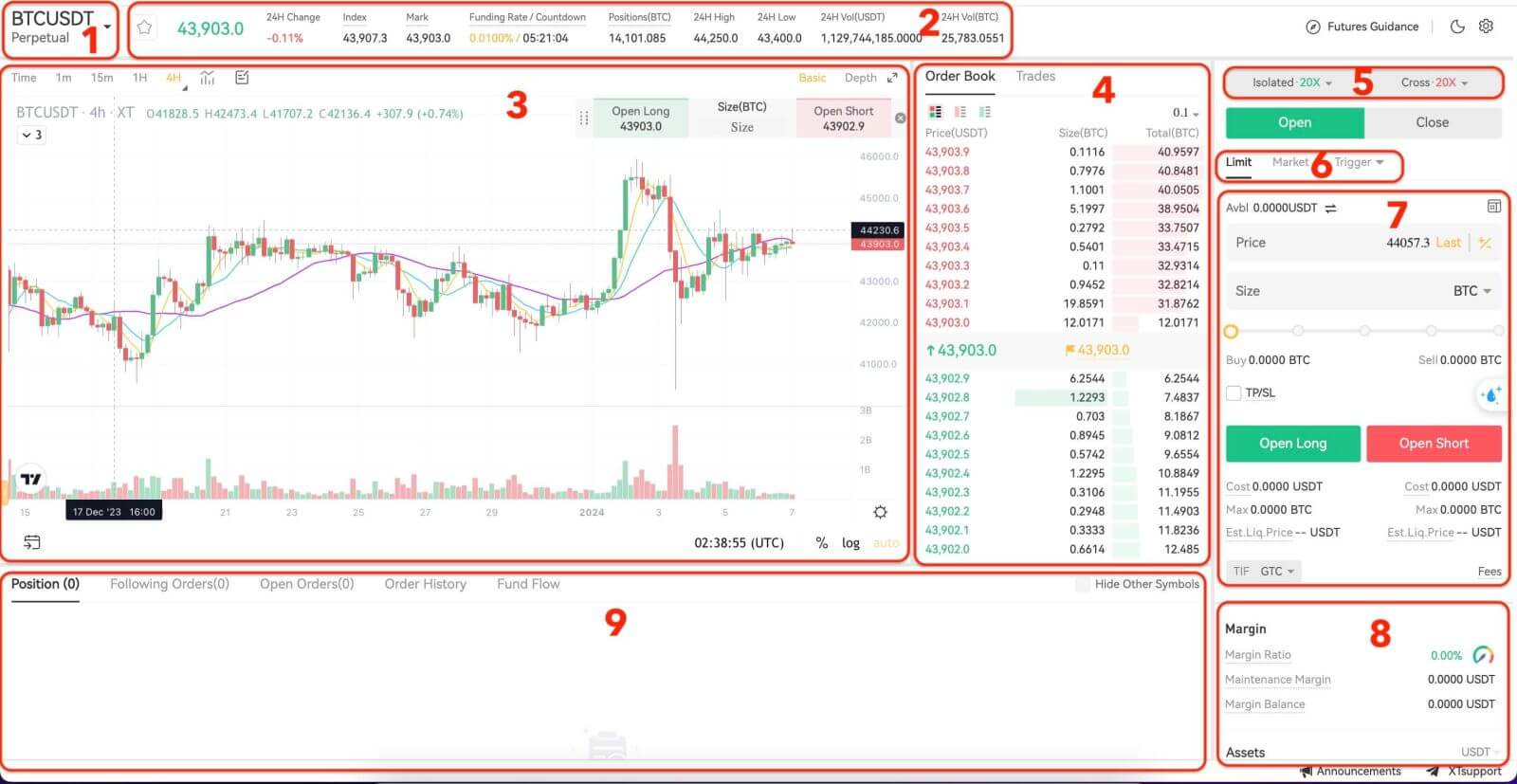

- Handelspar: Visar det aktuella kontraktet underliggande krypto. Användare kan klicka här för att byta till andra sorter.

- Handelsdata och finansieringshastighet: : Aktuellt pris, högsta pris, lägsta pris, ökning/minskningshastighet och information om handelsvolym inom 24 timmar. Visa aktuell och nästa finansieringsgrad.

- TradingView Pristrend: K-linjediagram över prisförändringen för det aktuella handelsparet. På vänster sida kan användare klicka för att välja ritverktyg och indikatorer för teknisk analys.

- Orderbok och transaktionsdata: Visa aktuell orderbok orderbok och transaktionsorderinformation i realtid.

- Position och hävstång: Växling av lägesläge och hävstångsmultiplikator.

- Ordertyp: Användare kan välja mellan limitorder, marknadsorder och triggerorder.

- Manöverpanel: Tillåt användare att göra överföringar och göra beställningar.

- Tillgångsinformation: Byteskontots marginal och tillgångar, resultatinformation.

- Position och orderinformation: Aktuell position, aktuella order, historiska order och transaktionshistorik.

Hur man handlar USDT-M Perpetual Futures på XT.com (webb)

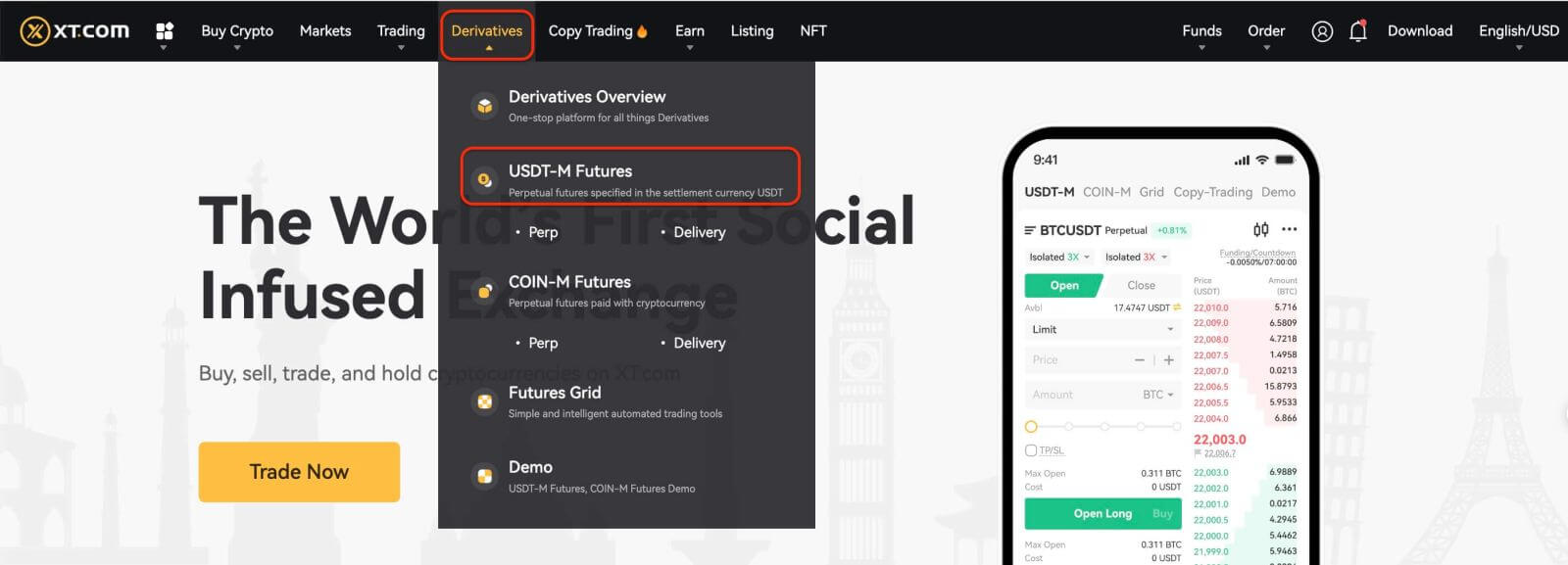

1. Logga in på XT.coms webbplats och navigera till avsnittet "Futures" genom att klicka på fliken högst upp på sidan.

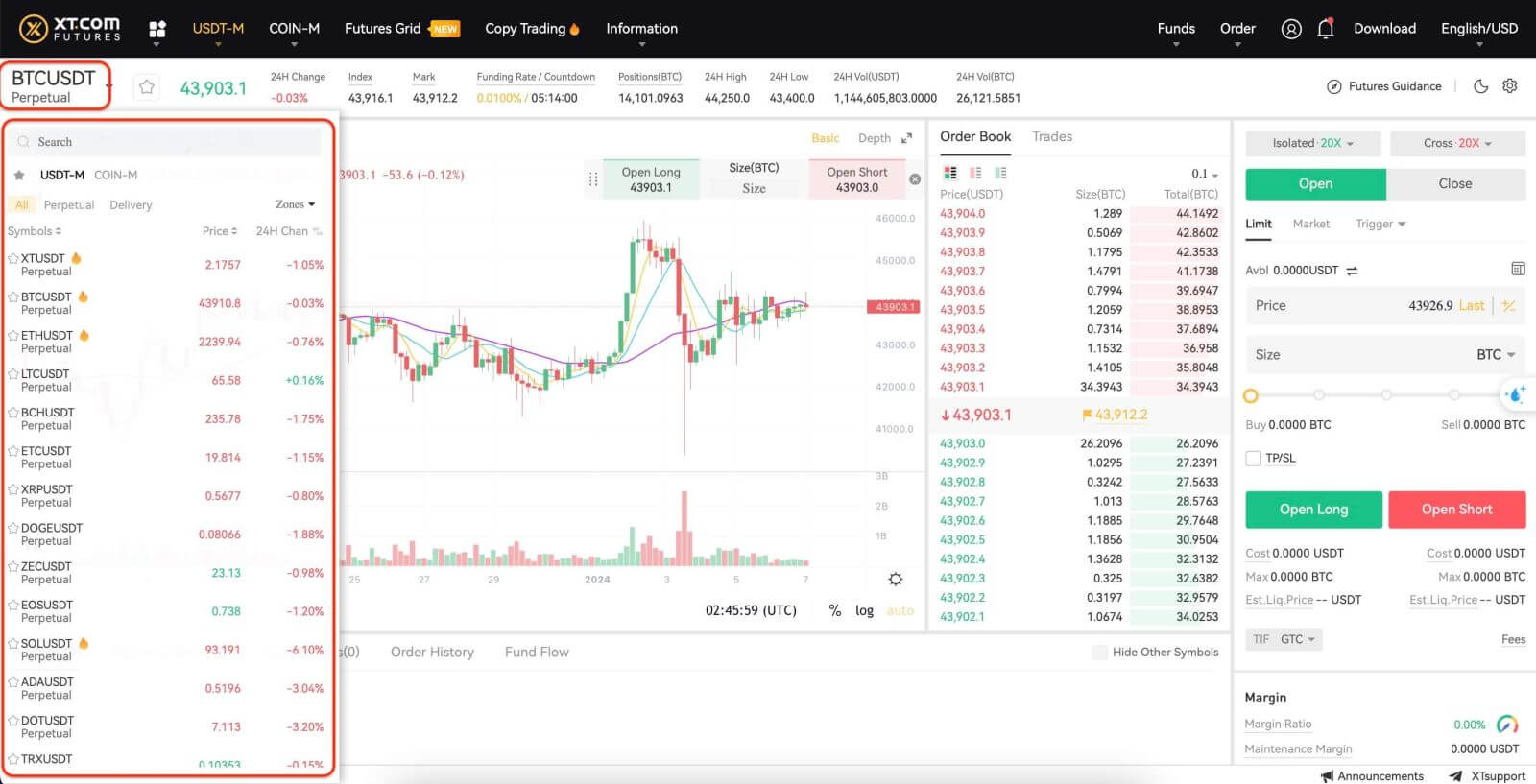

2. På vänster sida, välj BTCUSDT från listan över terminer.

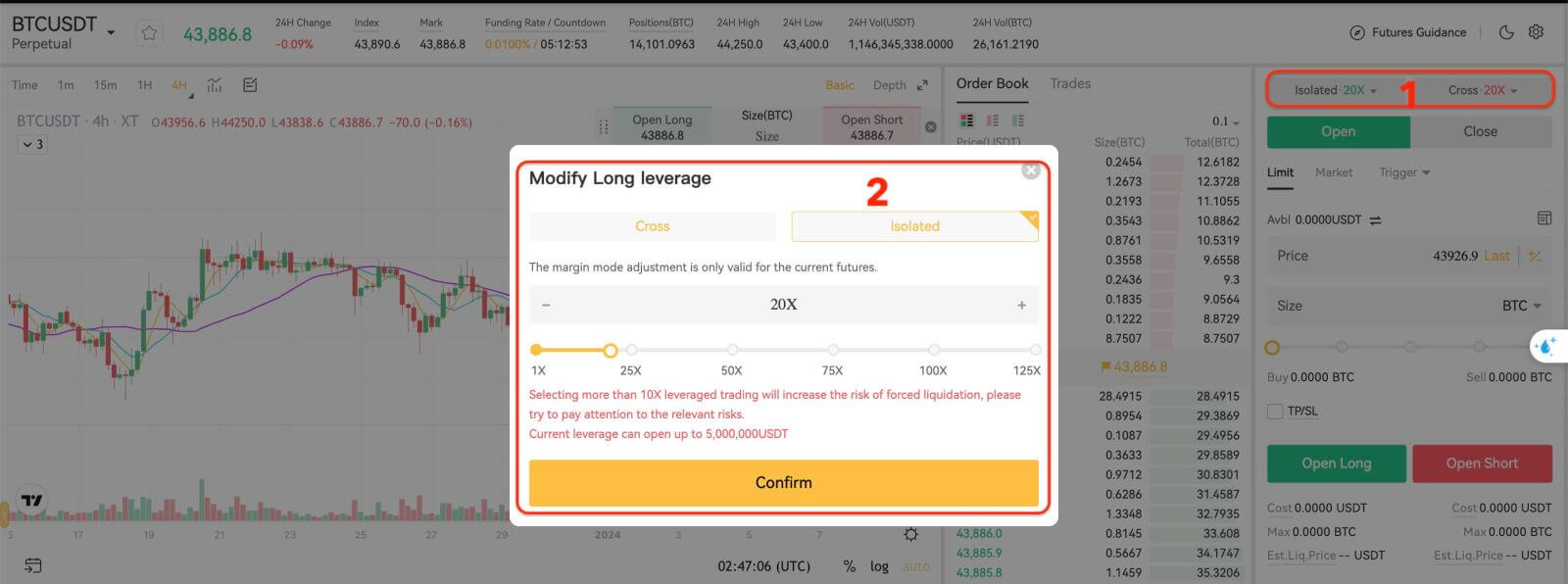

3. Välj "Position för Position" till höger för att byta lägesläge. Justera hävstångsmultiplikatorn genom att klicka på siffran. Olika produkter stöder olika hävstångsmultiplar – vänligen kontrollera den specifika produktinformationen för mer information.

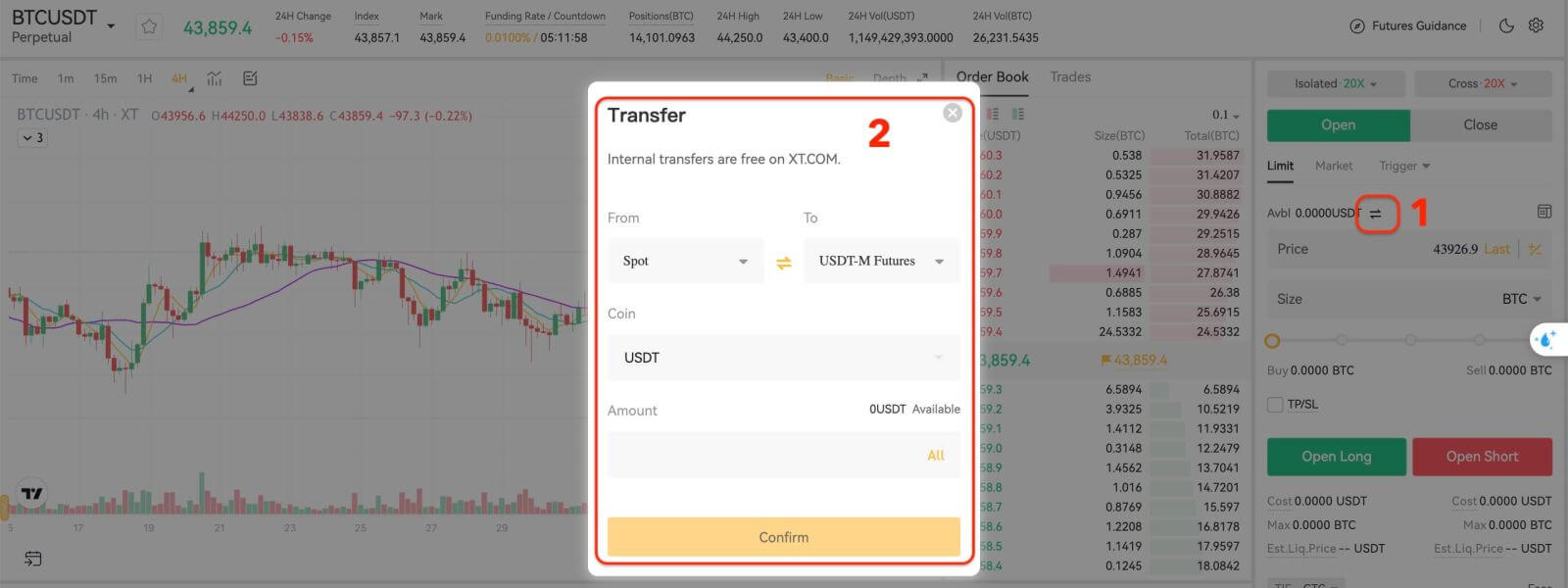

4. Klicka på den lilla pilknappen till höger för att komma åt överföringsmenyn. Ange önskat belopp för överföring av pengar från spotkontot till terminskontot och bekräfta.

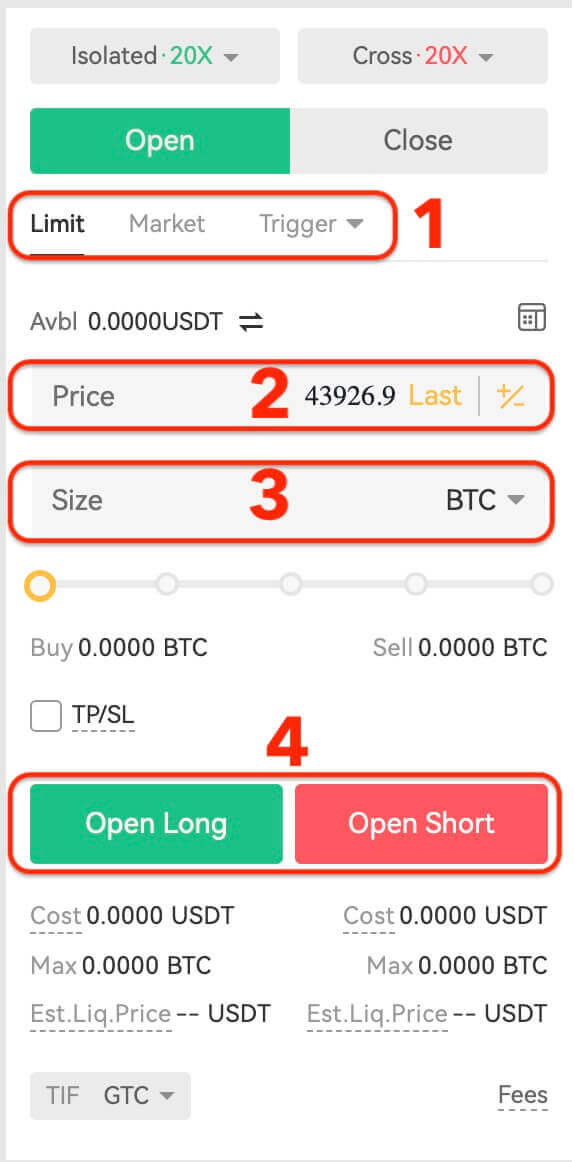

5. För att öppna en position kan användare välja mellan tre alternativ: Limit Order, Market Order och Trigger Order. Ange orderpris och kvantitet och klicka på Öppna.

- Limit Order: Användare ställer in köp- eller säljpriset själva. Ordern kommer endast att utföras när marknadspriset når det fastställda priset. Om marknadspriset inte når det fastställda priset kommer limitordern att fortsätta att vänta på transaktionen i orderboken;

- Marknadsorder: Marknadsorder hänvisar till transaktionen utan att ställa in köp- eller försäljningspriset. Systemet kommer att slutföra transaktionen enligt det senaste marknadspriset vid beställning, och användaren behöver bara ange beloppet för beställningen som ska läggas.

- Trigger Order: Användare måste ställa in ett triggerpris, orderpris och belopp. Först när det senaste marknadspriset når triggerpriset kommer ordern att läggas som en limitorder med priset och beloppet som ställts in tidigare.

6. När du har lagt din beställning, se den under "Öppna beställningar" längst ner på sidan. Du kan avbryta beställningar innan de är fyllda. När de är ifyllda hittar du dem under "Position".

7. För att stänga din position, klicka på "Stäng" under kolumnen Operation.

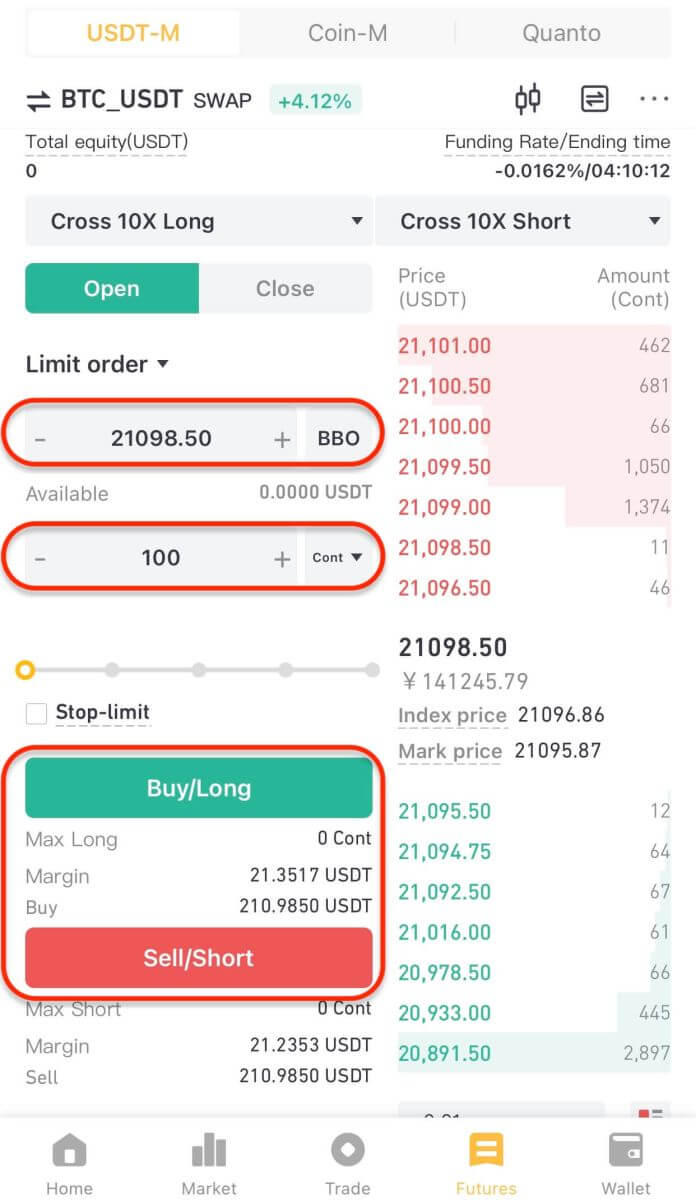

Hur man handlar USDT-M Perpetual Futures på XT.com (App)

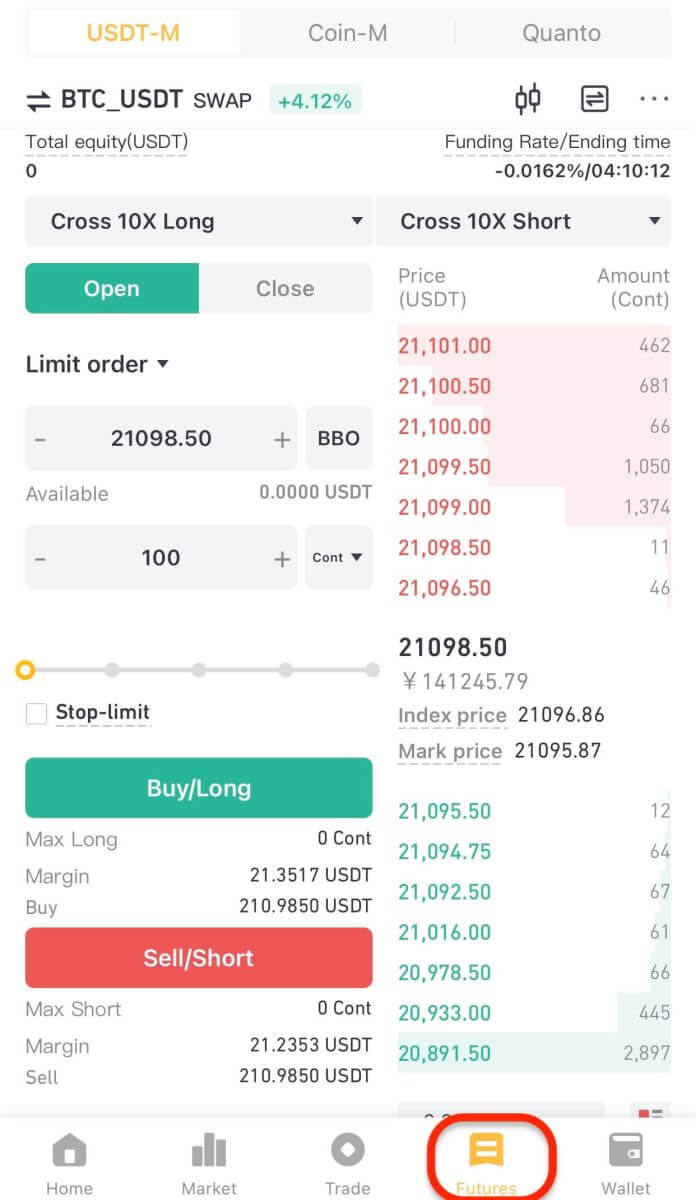

1. Logga in på ditt XT.com -konto med hjälp av mobilapplikationen och gå till avsnittet "Futures" längst ned på skärmen.

2. Tryck på BTC/USDT uppe till vänster för att växla mellan olika handelspar. Använd sökfältet eller välj direkt från de listade alternativen för att hitta önskade terminer för handel.

3. Välj marginalläge och justera hävstångsinställningarna enligt dina önskemål.

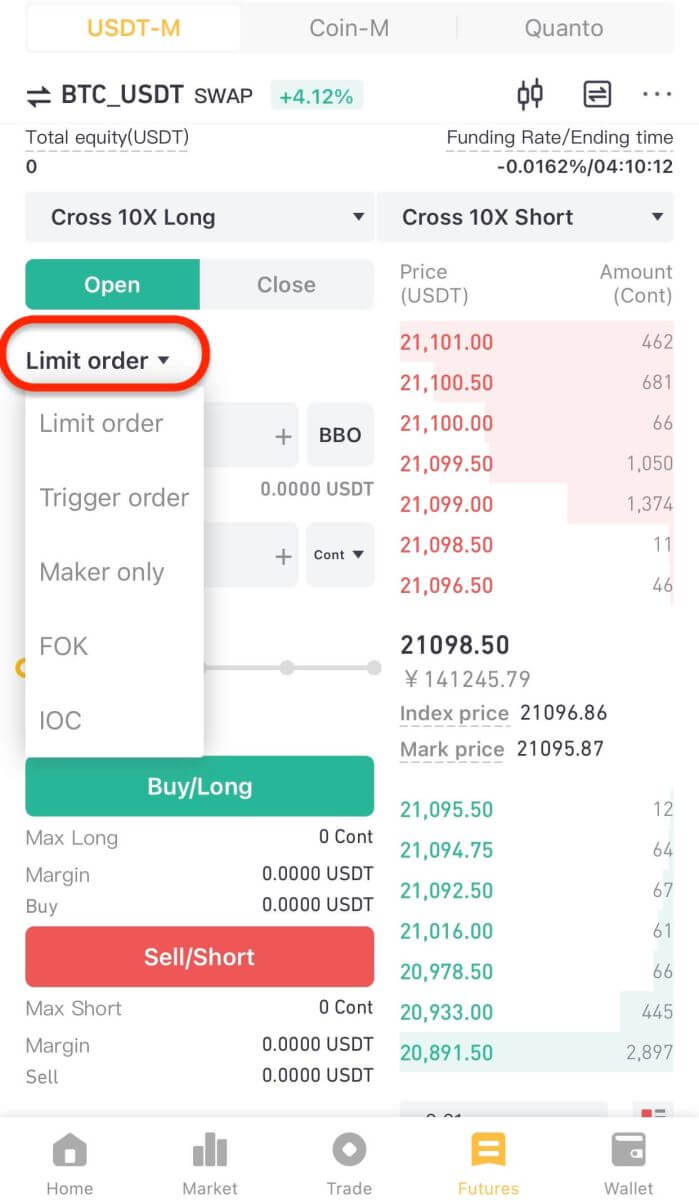

4. Lägg din beställning på höger sida av skärmen. För en limitorder, ange pris och belopp; för en marknadsorder, ange endast beloppet. Tryck på "Köp" för att initiera en lång position eller "Sälj" för en kort position.

5. När beställningen är gjord, om den inte fylls omedelbart, visas den i "Öppna beställningar". Användare har möjlighet att trycka på "[Avbryt]" för att återkalla väntande beställningar. Uppfyllda beställningar kommer att finnas under "Positioner".

6. Under "Positioner", tryck på "Stäng" och ange sedan priset och beloppet som krävs för att stänga en position.

Vanliga frågor (FAQ)

Vilka är huvuddragen i ständig handel med terminskontrakt?

Medan eviga terminskontrakt är relativt nya för handelsvärlden, har de snabbt vunnit popularitet bland handlare som letar efter ett flexibelt och mångsidigt sätt att engagera sig i spekulativ handel. Oavsett om du är en erfaren handlare eller precis har börjat, är eviga terminskontrakt definitivt värda att lära dig mer om. Initial marginal

- Initial marginal är det minsta belopp som krävs för att sättas in på ett handelskonto för att öppna en ny position. Denna marginal används för att säkerställa att handlare kan uppfylla sina åtaganden om marknaden rör sig mot dem, och den fungerar också som en buffert mot volatila prisrörelser. Även om initiala marginalkrav varierar mellan börser, representerar de vanligtvis en bråkdel av det totala handelsvärdet. Därför är det avgörande att hantera initiala marginalnivåer noggrant för att undvika likvidation eller marginalkrav. Det är också tillrådligt att hålla koll på marginalkraven och reglerna på olika plattformar för att optimera din handelsupplevelse.

Underhållsmarginal

- Underhållsmarginal är det minsta belopp som en investerare måste ha på sitt konto för att hålla sin position öppen. Enkelt uttryckt är det den summa pengar som krävs för att hålla en position i ett evigt terminskontrakt. Detta görs för att skydda både börsen och investeraren från potentiella förluster. Om investeraren inte klarar underhållsmarginalen kan kryptoderivatbörsen stänga sin position eller vidta andra åtgärder för att säkerställa att de återstående medlen är tillräckliga för att täcka förlusterna.

Likvidation

- Likvidation avser processen att stänga ute en handlares position när deras tillgängliga marginal faller under en viss tröskel. Syftet med likvidation är att minska risken och säkerställa att handlare inte förlorar mer än de har råd med. För handlare är det viktigt att hålla ett öga på deras marginalnivåer för att undvika att bli likviderade. Å andra sidan kan likvidation innebära en möjlighet för andra handlare att dra nytta av ett prisfall genom att köpa in till ett lägre pris.

Finansieringsgrad

- Finansieringsräntan är en mekanism för att säkerställa att priset på de eviga terminskontrakten återspeglar det underliggande priset på Bitcoin. När finansieringsräntan är positiv betalar långa positioner shorts, medan när den är negativ betalar shorts longs. Att förstå finansieringsräntor är viktigt eftersom det kan påverka en investerares vinst och förlust, vilket gör det avgörande att hålla ett öga på finansieringsräntor vid handel med eviga terminer (som eviga bitcoin-terminer, eviga eterterminer).

Märk pris

- Markpriset avser det verkliga värdet på en tillgång, vilket uppskattas genom att ta hänsyn till köp- och säljkurser från olika handelsplattformar. Detta pris används för att förhindra marknadsmanipulation genom att säkerställa att terminskontraktets pris förblir i linje med den underliggande tillgångens pris. Detta innebär att om marknadspriset på kryptovaluta ändras, kommer markpriset på terminskontrakten också att anpassas därefter, vilket kan hjälpa dig att fatta mer exakta handelsbeslut.

PnL

- PnL står för "vinst och förlust", och det är ett sätt att mäta de potentiella vinster eller förluster som handlare kan uppleva när de köper och säljer eviga terminskontrakt (som eviga bitcoin-kontrakt, eviga eterkontrakt). I huvudsak är PnL en beräkning av skillnaden mellan ingångspriset och utgångspriset för en handel, med hänsyn till eventuella avgifter eller finansieringskostnader i samband med kontraktet.

Försäkringskassan

- Försäkringsfond i eviga terminer (som eviga BTC-kontrakt, eviga ETH-kontrakt) fungerar som en skyddspool som hjälper till att skydda handlare mot potentiella förluster på grund av plötsliga marknadsfluktuationer. Med andra ord, om marknaden upplever ett plötsligt och oväntat fall, fungerar försäkringskassan som en buffert för att täcka eventuella förluster och förhindra att handlare måste likvidera sina positioner. Det är ett viktigt skyddsnät på vad som kan vara en volatil och oförutsägbar marknad, och är bara ett av sätten som handel med eviga terminer utvecklas för att möta användarnas behov.

Auto-deleveraging

- Auto-deleveraging är i huvudsak en riskhanteringsmekanism som säkerställer att handelspositioner stängs i händelse av otillräckliga marginalmedel. I enklare termer betyder det att om en handlares position rör sig mot dem och deras marginalbalans faller under det nödvändiga underhållet, kommer kryptoderivatbörsen automatiskt att minska sin position. Även om detta kan låta som en dålig sak, är det faktiskt en förebyggande åtgärd som skyddar handlare från att förlora mer pengar än de har råd med. Det är viktigt för alla som handlar med eviga terminer (som eviga bitcoin-terminskontrakt, eviga eter-terminskontrakt) att förstå hur automatisk nedlåning kan påverka deras positioner och att använda det som en möjlighet att utvärdera och förbättra sina riskhanteringsstrategier.

Hur fungerar eviga terminskontrakt?

Låt oss ta ett hypotetiskt exempel för att förstå hur eviga framtider fungerar. Antag att en handlare har någon BTC. När de köper kontraktet vill de antingen att denna summa ska öka i linje med priset på BTC/USDT eller gå i motsatt riktning när de säljer kontraktet. Med tanke på att varje kontrakt är värt $1, om de köper ett kontrakt till priset av $50,50, måste de betala $1 i BTC. Istället, om de säljer kontraktet, får de 1 USD i BTC till det pris de sålde det för (det gäller fortfarande om de säljer innan de förvärvar). Det är viktigt att notera att handlaren köper kontrakt, inte BTC eller dollar. Så varför ska du handla eviga kryptoterminer? Och hur kan det vara säkert att kontraktets pris kommer att följa BTC/USDT-priset?

Svaret är via en finansieringsmekanism. Användare med långa positioner betalas finansieringsräntan (kompenseras av användare med korta positioner) när kontraktspriset är lägre än priset på BTC, vilket ger dem ett incitament att köpa kontrakt, vilket får kontraktspriset att stiga och anpassa sig till priset på BTC /USDT. På samma sätt kan användare med korta positioner köpa kontrakt för att stänga sina positioner, vilket sannolikt kommer att leda till att priset på kontraktet ökar för att matcha priset på BTC.

I motsats till denna situation inträffar motsatsen när priset på kontraktet är högre än priset på BTC - dvs användare med långa positioner betalar användare med korta positioner, vilket uppmuntrar säljare att sälja kontraktet, vilket driver dess pris närmare priset av BTC. Skillnaden mellan kontraktspriset och priset på BTC avgör hur mycket finansieringsränta man kommer att få eller betala.

Vilka är skillnaderna mellan eviga terminskontrakt och traditionella terminskontrakt?

Evig terminskontrakt och traditionella terminskontrakt är två varianter av terminshandel som medför olika fördelar och risker för handlare och investerare. Till skillnad från traditionella terminskontrakt har eviga terminskontrakt inte ett fast utgångsdatum, vilket gör att handlare kan hålla positioner så länge de vill. För det andra erbjuder eviga kontrakt större flexibilitet och likviditet vad gäller marginalkrav och finansieringskostnader. Dessutom använder eviga terminskontrakt innovativa mekanismer som finansieringsräntor för att säkerställa att terminspriset nära följer den underliggande tillgångens spotpris. Men eviga kontrakt kommer också med unika risker, såsom finansieringskostnader som kan fluktuera så ofta som var 8:e timme. Omvänt har traditionella terminskontrakt ett fast utgångsdatum och kan kräva högre marginalkrav, vilket kan begränsa en handlares flexibilitet och lägga till osäkerhet. I slutändan beror vilket kontrakt som ska användas på en handlares risktolerans, handelsmål och marknadsförhållanden.

Vilka är skillnaderna mellan eviga terminskontrakt och marginalhandel?

Evigvariga terminskontrakt och marginalhandel är båda sätten för handlare att öka sin exponering mot kryptovalutamarknaderna, men det finns några viktiga skillnader mellan de två.

- Tidsram : Evigvariga terminskontrakt har inget utgångsdatum, medan marginalhandel vanligtvis görs under en kortare tidsram, med handlare som lånar pengar för att öppna en position under en viss tidsperiod.

- Avveckling : Evigvariga terminskontrakt regleras baserat på indexpriset för den underliggande kryptovalutan, medan marginalhandel regleras baserat på priset på kryptovalutan vid den tidpunkt då positionen stängs.

- Hävstång : Både eviga terminskontrakt och marginalhandel tillåter handlare att använda hävstång för att öka sin exponering mot marknaderna. Emellertid erbjuder eviga terminskontrakt vanligtvis högre hävstångsnivåer än marginalhandel, vilket kan öka både potentiella vinster och potentiella förluster.

- Avgifter : Evigvariga terminskontrakt har vanligtvis en finansieringsavgift som betalas av handlare som håller sina positioner öppna under en längre tid. Marginalhandel, å andra sidan, innebär vanligtvis att betala ränta på de lånade medlen.

- Säkerhet : Evigvariga terminskontrakt kräver att handlare måste sätta in en viss mängd kryptovaluta som säkerhet för att öppna en position, medan marginalhandel kräver att handlare sätter in pengar som säkerhet.