Hogyan kereskedjünk határidős ügyletekkel az XT.com oldalon

Mik azok az örök határidős szerződések?

A határidős szerződés két fél közötti megállapodás egy eszköz előre meghatározott áron és időpontban történő vásárlására vagy eladására a jövőben. Ezek az eszközök az áruktól, például aranytól vagy olajtól, a pénzügyi eszközökig, például kriptovalutákig vagy részvényekig terjedhetnek. Az ilyen típusú szerződések hatékony eszközként szolgálnak a potenciális veszteségek elleni védelem és a nyereség biztosítására. Az örökre szóló határidős kontraktusok olyan származékos ügyletek, amelyek lehetővé teszik a kereskedők számára, hogy spekuláljanak egy mögöttes eszköz jövőbeli árára anélkül, hogy ténylegesen birtokolnák azt. Ellentétben a szokásos határidős szerződésekkel, amelyeknek meghatározott lejárati dátuma van, az állandó határidős szerződések nem járnak le. Ez azt jelenti, hogy a kereskedők addig tarthatják pozíciójukat, ameddig csak akarják, lehetővé téve számukra, hogy kihasználják a hosszú távú piaci trendeket, és potenciálisan jelentős nyereségre tegyenek szert. Ezenkívül az örökkévaló határidős szerződések gyakran egyedi jellemzőkkel is rendelkeznek, például a finanszírozási kamatlábakkal, amelyek segítenek abban, hogy árukat összhangban tartsák a mögöttes eszközzel.

Az örök határidős ügyleteknek nincs elszámolási időszakuk. Egy kereskedést addig tarthat, ameddig csak akar, mindaddig, amíg elegendő marzsa van ahhoz, hogy nyitva tartsa. Például, ha 30 000 dollárért vásárol BTC/USDT perpetual terméket, akkor Önt nem köti semmilyen szerződés lejárati ideje. Lezárhatja a kereskedést, és biztosíthatja nyereségét (vagy vállalhatja a veszteséget), amikor csak akarja. Az örök határidős ügyletekkel való kereskedés nem engedélyezett az Egyesült Államokban, de az örök határidős ügyletek piaca jelentős. Tavaly világszerte a kriptovaluta kereskedés csaknem 75%-a örök határidős ügyletekben folyt.

Összességében az örök határidős kontraktusok hasznos eszközt jelenthetnek a kriptovaluta piacokon való kitettségre vágyó kereskedők számára, de jelentős kockázatokkal is járnak, ezért óvatosan kell használni őket.

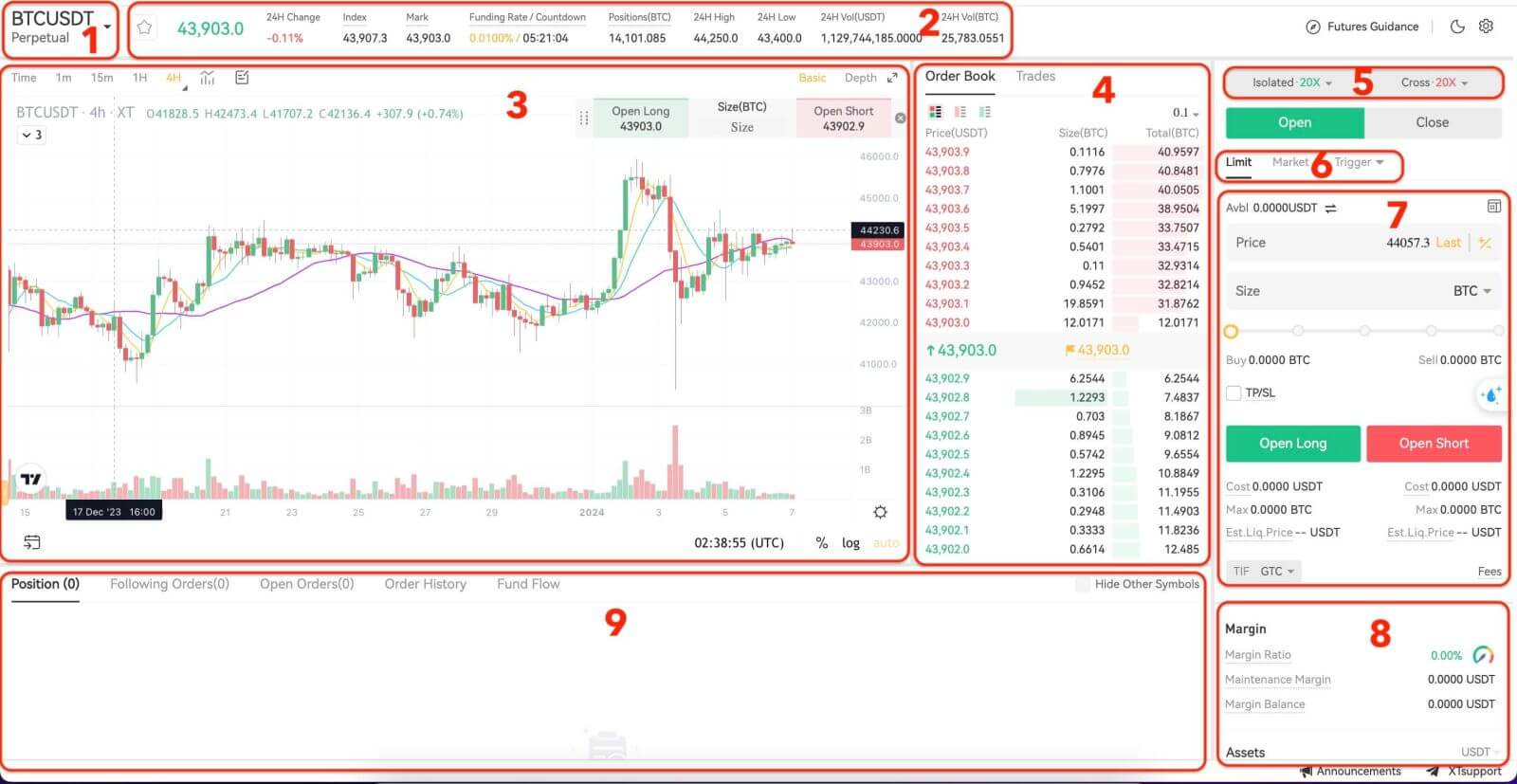

- Kereskedési párok: Megmutatja az aktuális kripto-alapú szerződést. A felhasználók ide kattintva más fajtákra válthatnak.

- Kereskedési adatok és finanszírozási ráta: Aktuális ár, legmagasabb ár, legalacsonyabb ár, növekedési/csökkenési arány, valamint 24 órán belüli kereskedési mennyiség információ. Jelenítse meg az aktuális és a következő finanszírozási arányt.

- TradingView Price Trend: K-vonalú diagram az aktuális kereskedési pár árfolyamváltozásáról. A bal oldalon a felhasználók rákattinthatnak a rajzeszközök és mutatók kiválasztására a technikai elemzéshez.

- Ajánlati könyv és tranzakciós adatok: Megjeleníti az aktuális ajánlati könyv ajánlati könyvét és a valós idejű tranzakciós megbízási információkat.

- Pozíció és tőkeáttétel: A pozíciómód és a tőkeáttételi szorzó váltása.

- Megbízás típusa: A felhasználók limitált megbízás, piaci megbízás és trigger megbízás közül választhatnak.

- Kezelőpanel: Lehetővé teszi a felhasználók számára, hogy pénzátutalásokat hajtsanak végre és rendeléseket adjanak le.

- Eszközinformáció: Folyószámla fedezete és eszközei, eredményinformáció.

- Pozíció és megbízás információ: Jelenlegi pozíció, aktuális megbízások, korábbi rendelések és tranzakciós előzmények.

USDT-M Perpetual Futures kereskedés az XT.com oldalon (Web)

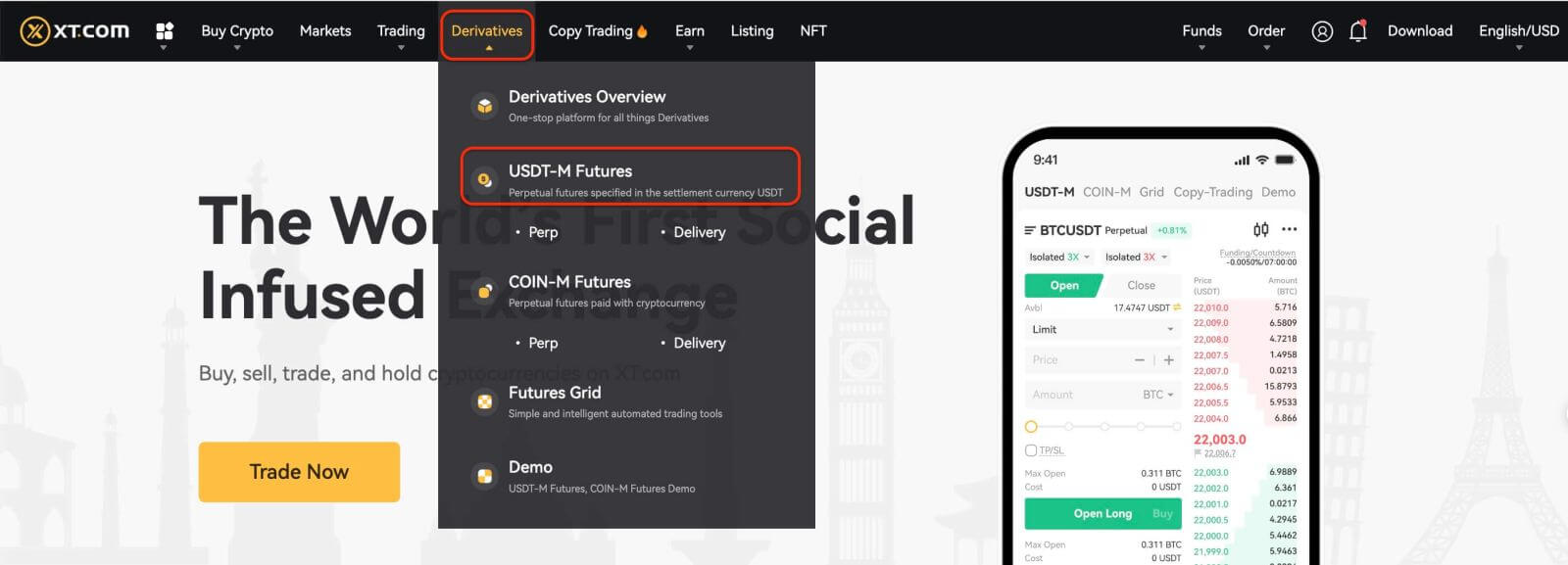

1. Jelentkezzen be az XT.com webhelyre , és navigáljon a "Futures" részhez az oldal tetején található fülre kattintva.

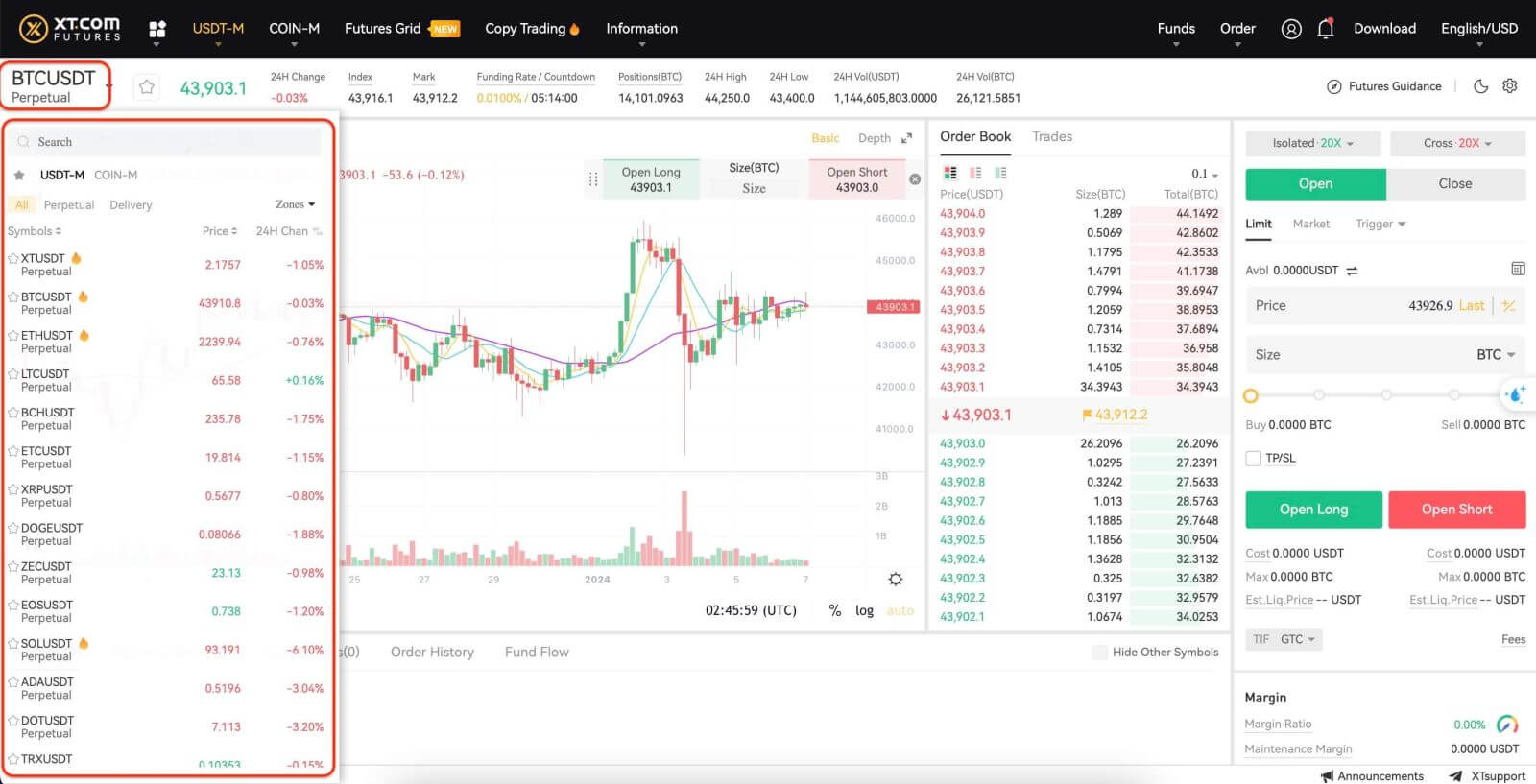

2. A bal oldalon válassza ki a BTCUSDT-t a határidős ügyletek listájából.

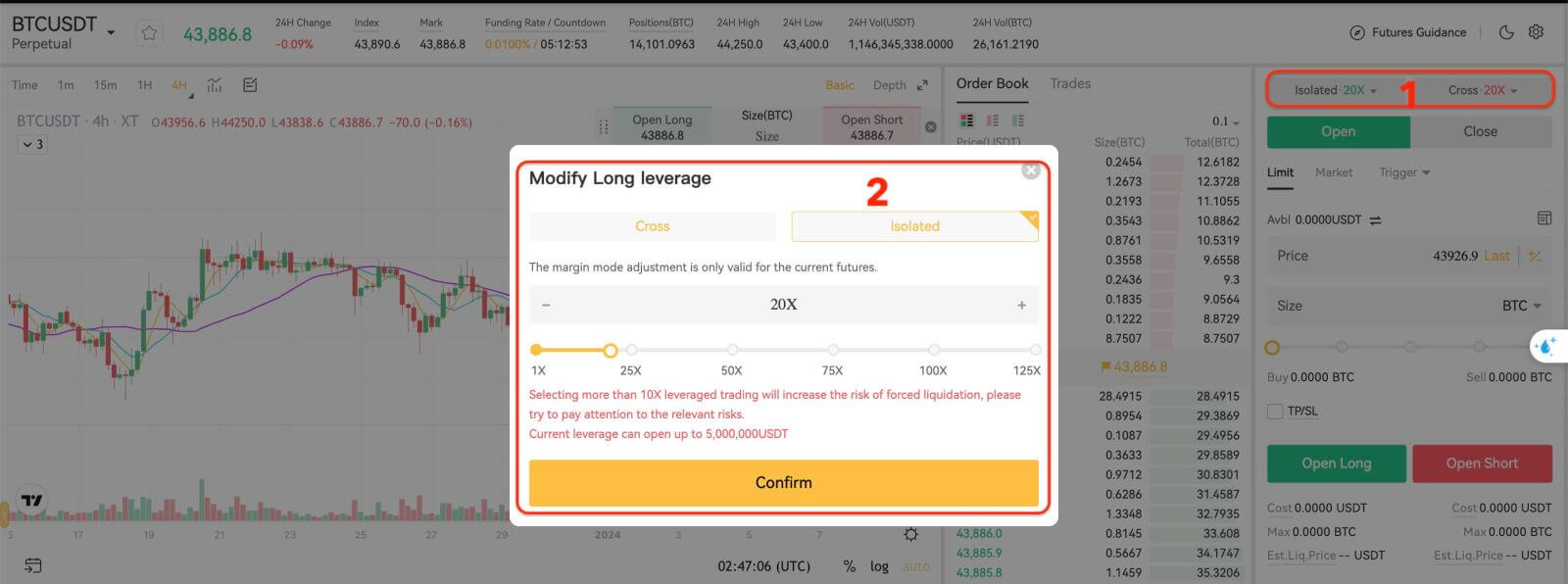

3. A pozíciómódok váltásához válassza a jobb oldalon a "Pozíció pozíciónként" lehetőséget. Állítsa be a tőkeáttételi szorzót a számra kattintva. Különböző termékek támogatják a különböző tőkeáttételi többszöröseket – további információkért tekintse meg az adott termék részleteit.

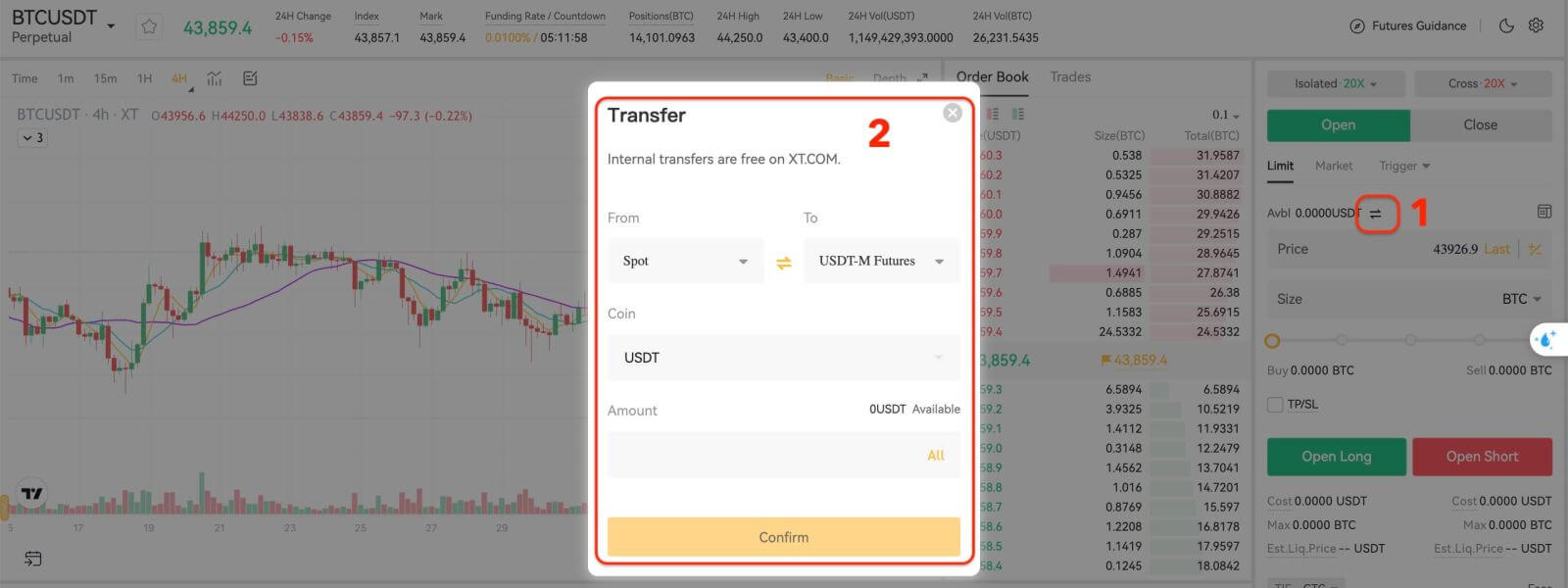

4. Kattintson a jobb oldalon lévő kis nyíl gombra az átviteli menü eléréséhez. Adja meg a kívánt összeget az azonnali számláról a határidős számlára történő átutaláshoz, és erősítse meg.

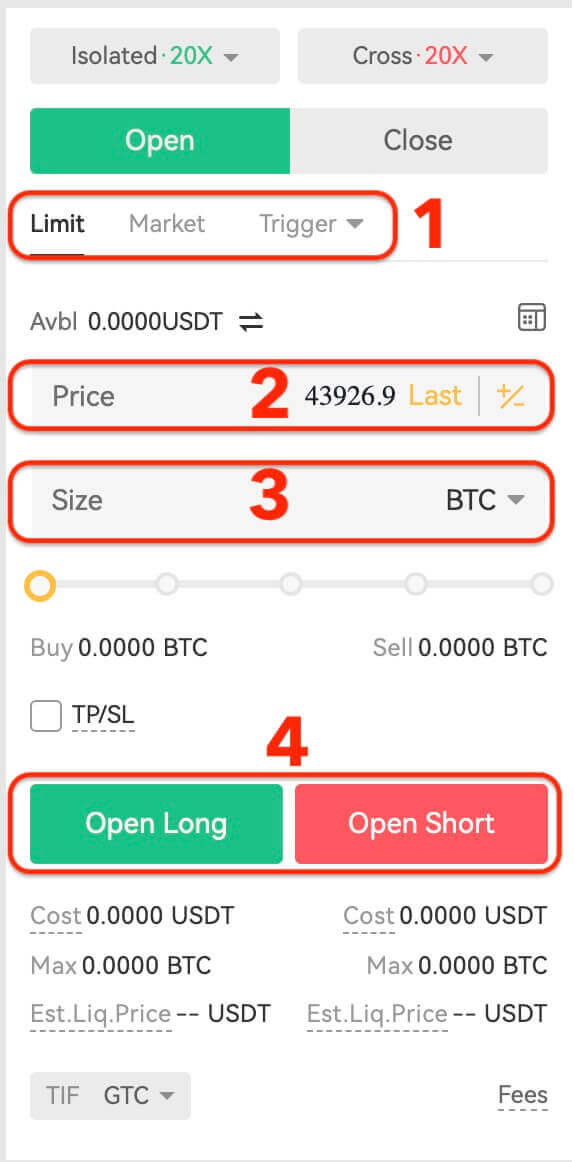

5. A pozíció megnyitásához a felhasználók három lehetőség közül választhatnak: Limit Order, Market Order és Trigger Order. Adja meg a rendelés árát és mennyiségét, majd kattintson a Megnyitás gombra.

- Limit Order: A felhasználók maguk határozzák meg a vételi vagy eladási árat. A megbízás csak akkor kerül végrehajtásra, ha a piaci ár eléri a beállított árat. Ha a piaci ár nem éri el a beállított árat, a limites megbízás továbbra is vár a tranzakcióra az ajánlati könyvben;

- Piaci megbízás: A piaci megbízás olyan tranzakcióra vonatkozik, amely nem határozza meg a vételi vagy eladási árat. A rendszer a tranzakciót a megrendelés leadásakor legutolsó piaci ár szerint bonyolítja le, és a felhasználónak csak a feladandó rendelés összegét kell megadnia.

- Kioldó rendelés: A felhasználóknak be kell állítaniuk a kiváltó árat, a rendelési árat és az összeget. Csak amikor a legfrissebb piaci ár eléri a kiváltó árat, a megbízás limitáras megbízásként kerül feladásra a korábban beállított árral és összeggel.

6. A rendelés leadása után tekintse meg az oldal alján található "Megrendelések megnyitása" menüpontban. A rendeléseket még a betöltés előtt törölheti. Miután kitöltötte, keresse meg őket a „Pozíció” alatt.

7. A pozíció bezárásához kattintson a "Bezárás" gombra a Művelet oszlopban.

USDT-M Perpetual Futures kereskedés az XT.com-on (App)

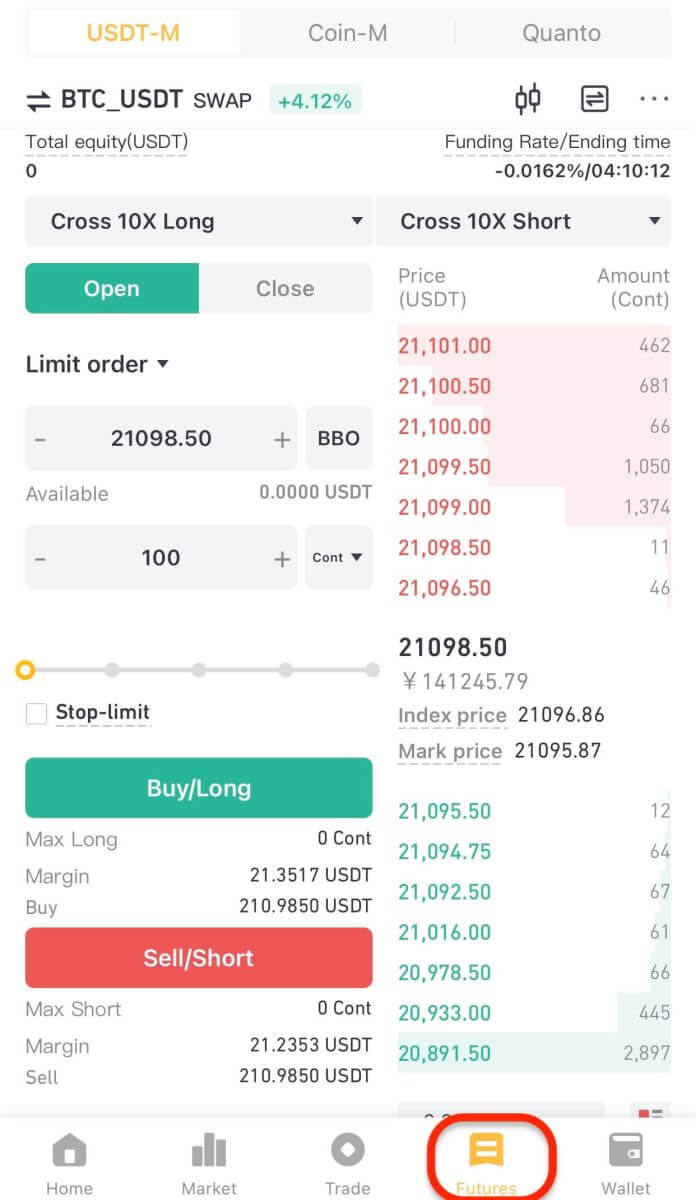

1. Jelentkezzen be XT.com- fiókjába a mobilalkalmazás segítségével, és nyissa meg a képernyő alján található "Futures" részt.

2. Érintse meg a BTC/USDT elemet a bal felső sarokban a különböző kereskedési párok közötti váltáshoz. Használja a keresősávot, vagy válasszon közvetlenül a felsorolt lehetőségek közül, hogy megtalálja a kereskedéshez kívánt határidős ügyleteket.

3. Válassza ki a margó módot, és állítsa be a tőkeáttétel beállításait igényei szerint.

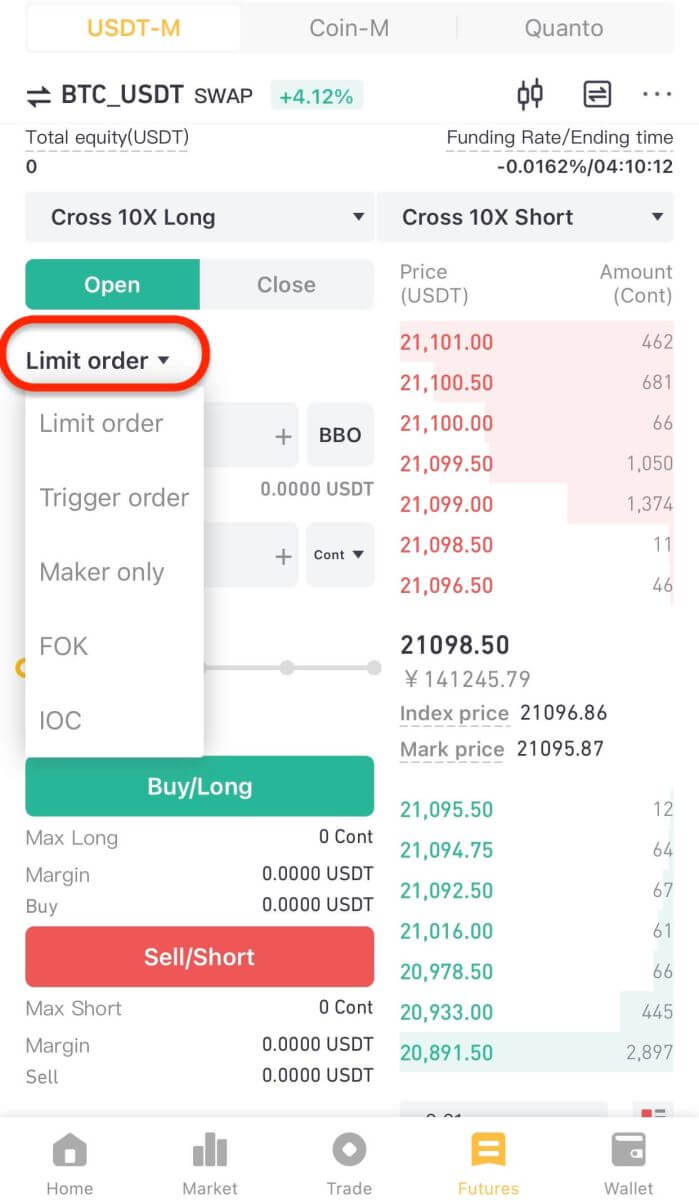

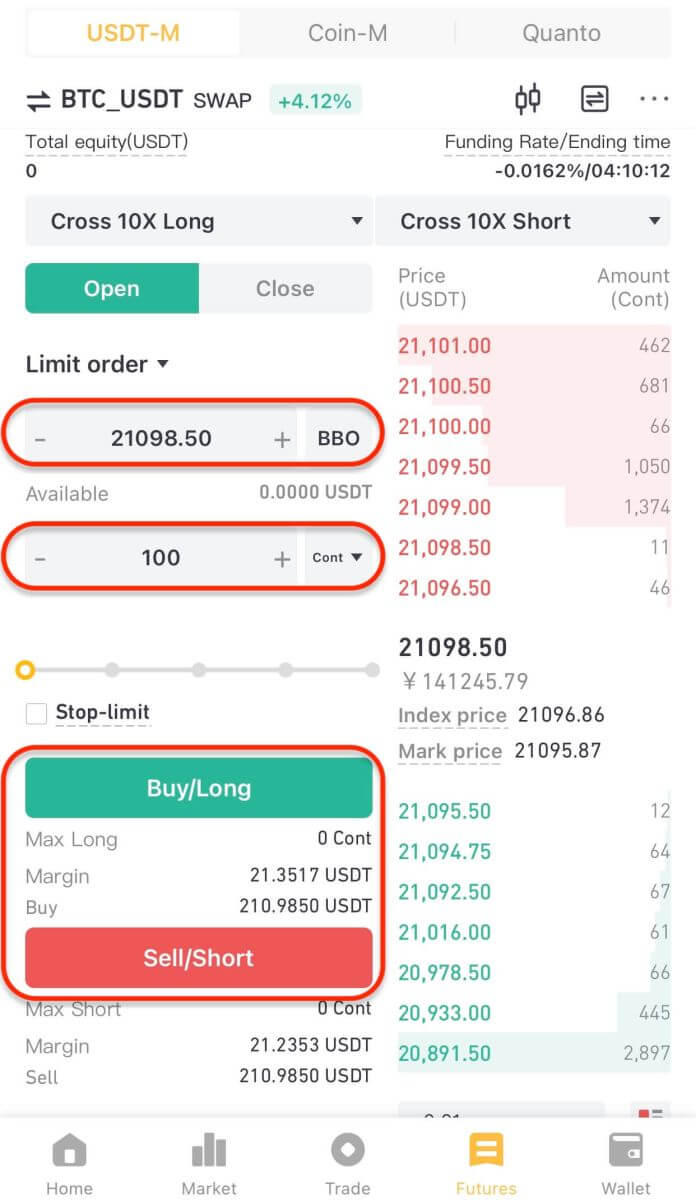

4. A képernyő jobb oldalán adja le rendelését. Limit megbízás esetén adja meg az árat és az összeget; piaci megbízás esetén csak az összeget adja meg. Koppintson a „Vásárlás” elemre hosszú pozíció indításához, vagy az „Eladás” gombra rövid pozícióhoz.

5. Ha a rendelés leadása után nem töltődik ki azonnal, megjelenik a "Nyitott rendelések" között. A felhasználóknak lehetőségük van a „[Mégse]” gombra koppintani a függőben lévő rendelések visszavonásához. A teljesített rendelések a "Pozíciók" alatt találhatók.

6. A „Pozíciók” alatt érintse meg a „Bezárás” lehetőséget, majd adja meg a pozíció zárásához szükséges árat és összeget.

Gyakran Ismételt Kérdések (GYIK)

Melyek a perpetual futures kontraktusok kereskedésének főbb jellemzői?

Míg a perpetual futures kontraktusok viszonylag újak a kereskedés világában, gyorsan népszerűvé váltak a kereskedők körében, akik rugalmas és sokoldalú módot keresnek a spekulatív kereskedésben. Akár tapasztalt kereskedő, akár csak most indul, az örök határidős kontraktusokról mindenképpen érdemes többet megtudni. Kezdeti margó

- A kezdeti letét az a minimális összeg, amelyet egy kereskedési számlán kell elhelyezni egy új pozíció megnyitásához. Ezt a marzsot arra használják, hogy a kereskedők eleget tudjanak tenni kötelezettségeiknek, ha a piac ellenük mozog, és pufferként is működik a volatilis ármozgások ellen. Míg a kezdeti letéti követelmények tőzsdénként változnak, jellemzően a teljes kereskedési érték töredékét képviselik. Ezért kulcsfontosságú a kezdeti letéti szintek körültekintő kezelése, hogy elkerüljük a felszámolást vagy a letéti felhívást. A kereskedési élmény optimalizálása érdekében tanácsos nyomon követni a különbözõ platformokon érvényes letéti követelményeket és szabályozásokat is.

Karbantartási tartalék

- A fenntartási tartalék az a minimális összeg, amelyet a befektetőnek a számláján kell tartania ahhoz, hogy pozíciója nyitva maradjon. Egyszerűen fogalmazva, ez az a pénzösszeg, amely egy állandó határidős kontraktusban elfoglalt pozíció megtartásához szükséges. Ez azért történik, hogy mind a tőzsdét, mind a befektetőt megvédjék az esetleges veszteségektől. Ha a befektető nem teljesíti a fenntartási rátát, akkor a kripto származékos tőzsde lezárhatja pozícióját, vagy egyéb lépéseket tehet annak biztosítására, hogy a fennmaradó forrás elegendő legyen a veszteségek fedezésére.

Felszámolás

- A felszámolás egy kereskedő pozíciójának lezárásának folyamata, amikor a rendelkezésre álló árrés egy bizonyos küszöb alá esik. A felszámolás célja a kockázat mérséklése és annak biztosítása, hogy a kereskedők ne veszítsenek többet, mint amennyit megengedhetnek maguknak. A kereskedők számára fontos, hogy szorosan figyeljék marzsszintjüket, hogy elkerüljék a felszámolást. A másik oldalon a felszámolás lehetőséget jelenthet más kereskedők számára, hogy alacsonyabb áron vásároljanak tőkét az árcsökkenésből.

Finanszírozási arány

- A finanszírozási ráta egy olyan mechanizmus, amely biztosítja, hogy a perpetual futures kontraktusok ára tükrözze a Bitcoin mögöttes árát. Ha a finanszírozási ráta pozitív, a long pozíciók shortot fizetnek, míg ha negatív, a shortok hosszút fizetnek. A finanszírozási kamatlábak megértése alapvető fontosságú, mivel ez hatással lehet a befektető nyereségére és veszteségére, ezért kulcsfontosságú a finanszírozási ráták figyelemmel kísérése az örök határidős ügyletekkel (például örökös bitcoin határidős, perpetuális éter határidős ügyletek) kereskedés során.

Jelölje meg az árat

- A markár az eszköz valós értékének ára, amelyet a különböző kereskedési platformok vételi és eladási árainak figyelembevételével becsülnek meg. Ezt az árat arra használják, hogy megakadályozzák a piaci manipulációt, biztosítva, hogy a határidős ügylet ára összhangban maradjon a mögöttes eszköz árával. Ez azt jelenti, hogy ha a kriptovaluta piaci ára változik, a határidős kontraktusok markára is ennek megfelelően módosul, ami segíthet a pontosabb kereskedési döntések meghozatalában.

Érzékelt zajszint

- A PnL a „nyereség és veszteség” rövidítése, és ez egy módja annak, hogy mérjük azokat a potenciális nyereségeket vagy veszteségeket, amelyeket a kereskedők tapasztalhatnak örökös határidős kontraktusok (például örökös bitcoin kontraktusok, örökös éter szerződések) vétele és eladása során. A PnL lényegében a kereskedés belépési és kilépési ára közötti különbség számítása, figyelembe véve a szerződéshez kapcsolódó díjakat vagy finanszírozási költségeket.

Biztosítási Alap

- Az örök határidős ügyletek biztosítási alapja (például örökös BTC szerződések, örökös ETH szerződések) védelmi poolként szolgál, amely segít megvédeni a kereskedőket a hirtelen piaci ingadozások miatti esetleges veszteségektől. Más szóval, ha a piac hirtelen és váratlan esést tapasztal, a biztosítási alap pufferként működik, amely segít fedezni az esetleges veszteségeket, és megakadályozza, hogy a kereskedők felszámolják pozícióikat. Ez egy fontos biztonsági háló egy ingadozó és kiszámíthatatlan piacon, és csak az egyik módja annak, hogy a perpetual futures kereskedés a felhasználók igényeinek megfelelően fejlődjön.

Automatikus tőkeáttétel-csökkentés

- Az automatikus tőkeáttételezés lényegében egy kockázatkezelési mechanizmus, amely biztosítja, hogy a kereskedési pozíciók zárásra kerüljenek, ha nem áll rendelkezésre elegendő fedezeti alap. Leegyszerűsítve ez azt jelenti, hogy ha egy kereskedő pozíciója ellene mozdul, és a margin egyenlege a szükséges karbantartás alá esik, a kriptoderivatíva-tőzsde automatikusan leveszi a pozícióját. Bár ez rossz dolognak hangzik, valójában egy megelőző intézkedés, amely megvédi a kereskedőket attól, hogy több pénzt veszítsenek, mint amennyit megengedhetnek maguknak. Bárki, aki örökös határidős ügyletekkel kereskedik (például örökös bitcoin határidős kontraktusok, örökös éter határidős kontraktusok), fontos, hogy megértse, hogyan befolyásolhatja az automatikus tőkeáttétel-csökkentés a pozícióit, és ezt lehetőségként használja fel kockázatkezelési stratégiáinak értékelésére és fejlesztésére.

Hogyan működnek az örök határidős szerződések?

Vegyünk egy hipotetikus példát, hogy megértsük, hogyan működnek a perpetual futures. Tegyük fel, hogy egy kereskedő rendelkezik valamilyen BTC-vel. A szerződés megvásárlásakor vagy azt akarják, hogy ez az összeg a BTC/USDT árával összhangban növekedjen, vagy az ellenkező irányba mozognak, amikor eladják a szerződést. Tekintettel arra, hogy minden szerződés 1 dollárt ér, ha egy szerződést vásárolnak 50,50 dollárért, akkor 1 dollárt kell fizetniük BTC-ben. Ehelyett, ha eladják a szerződést, 1 dollár értékű BTC-t kapnak azon az áron, amelyért eladták (ez akkor is érvényes, ha a vásárlás előtt adják el). Fontos megjegyezni, hogy a kereskedő szerződéseket vásárol, nem BTC-t vagy dollárt. Tehát miért érdemes örök határidős kriptográfiai ügyletekkel kereskedni? És hogyan lehet biztos abban, hogy a szerződés ára követi a BTC/USDT árat?

A válasz egy finanszírozási mechanizmuson keresztül van. A hosszú pozícióval rendelkező felhasználók akkor kapják meg a finanszírozási rátát (amit a rövid pozícióval rendelkező felhasználók kompenzálnak), ha a szerződés ára alacsonyabb, mint a BTC ára, ami ösztönzi őket a szerződések megvásárlására, ami a szerződéses ár emelkedését és a BTC árához való igazodást idézi elő. /USDT. Hasonlóképpen, a short pozíciókkal rendelkező felhasználók kontraktusokat vásárolhatnak pozícióik lezárására, ami valószínűleg azt eredményezi, hogy a kontraktus ára a BTC árához illeszkedik.

Ezzel szemben az ellenkezője történik, ha a kontraktus ára magasabb, mint a BTC ára – azaz a long pozícióval rendelkező felhasználók fizetnek a short pozíciókkal rendelkező felhasználóknak, ösztönözve az eladókat a szerződés eladására, ami közelebb viszi az árat az árhoz. a BTC. A szerződéses ár és a BTC ára közötti különbség határozza meg, hogy mekkora finanszírozási kamat kap vagy fizet.

Mi a különbség a perpetual határidős kontraktusok és a hagyományos határidős kontraktusok között?

Az örökös határidős kontraktusok és a hagyományos határidős kontraktusok a határidős kereskedés két változata, amelyek különböző előnyöket és kockázatokat hoznak a kereskedők és a befektetők számára. A hagyományos határidős kontraktusokkal ellentétben az örök határidős kontraktusoknak nincs meghatározott lejárati dátuma, ami lehetővé teszi a kereskedők számára, hogy addig tartsanak pozíciókat, ameddig csak akarnak. Másodszor, az állandó szerződések nagyobb rugalmasságot és likviditást kínálnak a letéti követelmények és a finanszírozási költségek tekintetében. Ezen túlmenően a perpetual határidős szerződések olyan innovatív mechanizmusokat alkalmaznak, mint a finanszírozási kamatlábak annak biztosítására, hogy a határidős ügyletek ára szorosan kövesse az alapul szolgáló eszköz azonnali árát. Az örökérvényű szerződések azonban egyedi kockázatokkal is járnak, például finanszírozási költségekkel, amelyek akár 8 óránként is ingadozhatnak. Ezzel szemben a hagyományos határidős ügyletek rögzített lejárati dátummal rendelkeznek, és magasabb letéti követelményeket írhatnak elő, ami korlátozhatja a kereskedő rugalmasságát és növelheti a bizonytalanságot. Végső soron az, hogy melyik szerződést kell alkalmazni, a kereskedő kockázattűrő képességétől, a kereskedési céloktól és a piaci feltételektől függ.

Mi a különbség az örök határidős kontraktusok és a margin kereskedés között?

Az örök határidős szerződések és a margin kereskedés egyaránt lehetőséget jelent a kereskedők számára, hogy növeljék kitettségüket a kriptovaluta piacokon, de van néhány lényeges különbség a kettő között.

- Időkeret : Az örökös határidős kontraktusoknak nincs lejárati dátuma, míg a margin kereskedés általában rövidebb időkeret alatt történik, a kereskedők pedig kölcsönt vesznek fel, hogy egy adott időszakra megnyissák a pozíciót.

- Elszámolás : Az örök határidős kontraktusok az alapul szolgáló kriptovaluta indexára alapján, míg a margin kereskedés a kriptovaluta pozíció zárásának időpontjában érvényes ára alapján rendeződnek.

- Tőkeáttétel : Mind az örök határidős kontraktusok, mind a margin kereskedés lehetővé teszi a kereskedők számára, hogy tőkeáttételt alkalmazzanak a piacokkal szembeni kitettségük növelésére. A perpetual futures szerződések azonban jellemzően magasabb tőkeáttételt kínálnak, mint a margin kereskedés, ami növelheti a potenciális nyereséget és a potenciális veszteségeket is.

- Díjak : Az örökös határidős szerződések általában finanszírozási díjat tartalmaznak, amelyet a pozíciójukat hosszabb ideig nyitva tartó kereskedők fizetnek. A margin kereskedés ezzel szemben jellemzően a kölcsönzött források kamatfizetését jelenti.

- Biztosíték : Az állandó határidős szerződések megkövetelik a kereskedőktől, hogy bizonyos mennyiségű kriptovalutát helyezzenek el fedezetként egy pozíció megnyitásához, míg a margin kereskedés megköveteli, hogy a kereskedők pénzeszközöket helyezzenek el fedezetként.