כיצד לסחור בחוזים עתידיים ב-XT.com

מהם חוזים עתידיים תמידיים?

חוזה עתידי הוא הסכם בין שני צדדים לקנות או למכור נכס במחיר קבוע מראש ובתאריך בעתיד. נכסים אלה יכולים לנוע בין סחורות כגון זהב או נפט, למכשירים פיננסיים כמו מטבעות קריפטוגרפיים או מניות. סוג זה של חוזה משמש ככלי רב עוצמה הן להגנה מפני הפסדים פוטנציאליים והן להבטחת רווחים. חוזים עתידיים תמידיים הם סוג של נגזר המאפשר לסוחרים להעלות ספקולציות לגבי המחיר העתידי של נכס בסיס מבלי להחזיק בו בפועל. בניגוד לחוזים עתידיים רגילים שיש להם תאריך תפוגה מוגדר, חוזים עתידיים תמידיים אינם פוקעים. משמעות הדבר היא שסוחרים יכולים להחזיק את עמדותיהם כל עוד הם רוצים, מה שמאפשר להם לנצל את היתרונות של מגמות שוק ארוכות טווח ולהרוויח רווחים משמעותיים. בנוסף, לחוזים עתידיים תמידיים יש לרוב תכונות ייחודיות כמו שיעורי מימון, שעוזרים לשמור על מחירם בקנה אחד עם נכס הבסיס.

לחוזים עתידיים תמידיים אין תקופות הסדר. אתה יכול להחזיק בעסקה כל עוד אתה רוצה, כל עוד יש לך מספיק מרווח כדי להשאיר אותו פתוח. לדוגמה, אם אתה קונה BTC/USDT תמידי ב-$30,000, לא תהיה מחויב לשום זמן פקיעת חוזה. אתה יכול לסגור את המסחר ולהבטיח את הרווח שלך (או לקחת את ההפסד) מתי שתרצה. מסחר בחוזים עתידיים נצחיים אינו מותר בארה"ב אך השוק לחוזים עתידיים נצחיים הוא גדול. כמעט 75% מהמסחר במטבעות קריפטוגרפיים ברחבי העולם בשנה שעברה היה בחוזים עתידיים תמידיים.

בסך הכל, חוזים עתידיים תמידיים יכולים להיות כלי שימושי עבור סוחרים המעוניינים לקבל חשיפה לשווקי מטבעות הקריפטו, אך הם גם כוללים סיכונים משמעותיים ויש להשתמש בהם בזהירות.

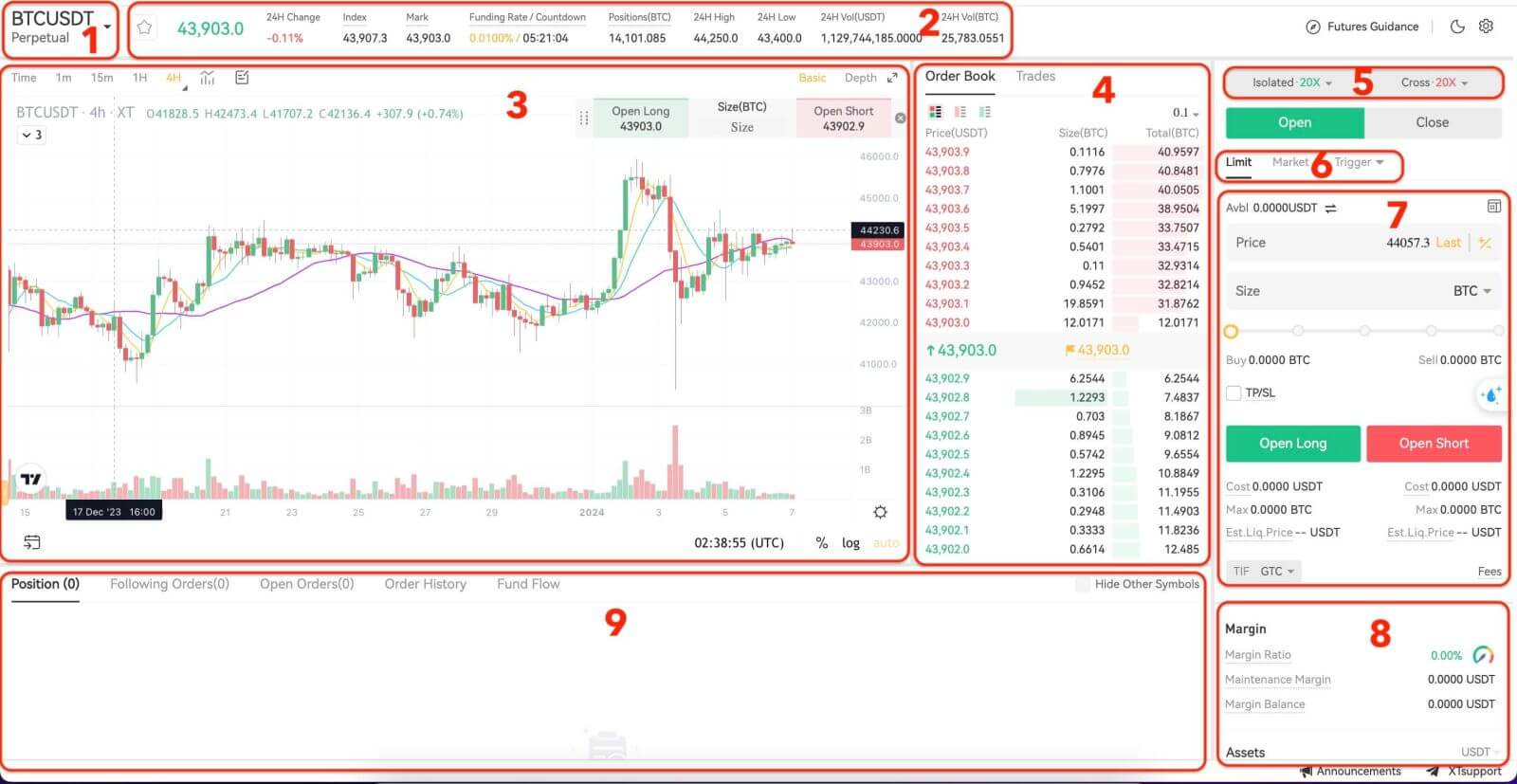

- צמדי מסחר: מציג את החוזה הנוכחי בבסיס הקריפטו. משתמשים יכולים ללחוץ כאן כדי לעבור לזנים אחרים.

- נתוני מסחר ושיעור מימון: : מחיר נוכחי, המחיר הגבוה ביותר, המחיר הנמוך ביותר, שיעור עלייה/ירידה ומידע על נפח מסחר תוך 24 שעות. הצג את שיעור המימון הנוכחי והבא.

- מגמת מחירי TradingView: תרשים קו K של שינוי המחיר של צמד המסחר הנוכחי. בצד שמאל, משתמשים יכולים ללחוץ כדי לבחור כלי ציור ואינדיקטורים לניתוח טכני.

- ספר הזמנות ונתוני עסקאות: הצג את ספר ההזמנות הנוכחי של ספר ההזמנות ומידע על הזמנות עסקאות בזמן אמת.

- מיקום ומינוף: החלפת מצב מיקום ומכפיל מינוף.

- סוג הזמנה: המשתמשים יכולים לבחור בין הוראת הגבלה, הזמנת שוק והזמנת טריגר.

- לוח הפעלה: אפשר למשתמשים לבצע העברות כספים ולבצע הזמנות.

- מידע על נכסים: מרווח ונכסי חשבון עו"ש, מידע על רווח והפסד.

- מידע על מיקום והזמנה: מיקום נוכחי, הזמנות נוכחיות, הזמנות היסטוריות והיסטוריית עסקאות.

כיצד לסחור בחוזים עתידיים על USDT-M תמידי ב-XT.com (אינטרנט)

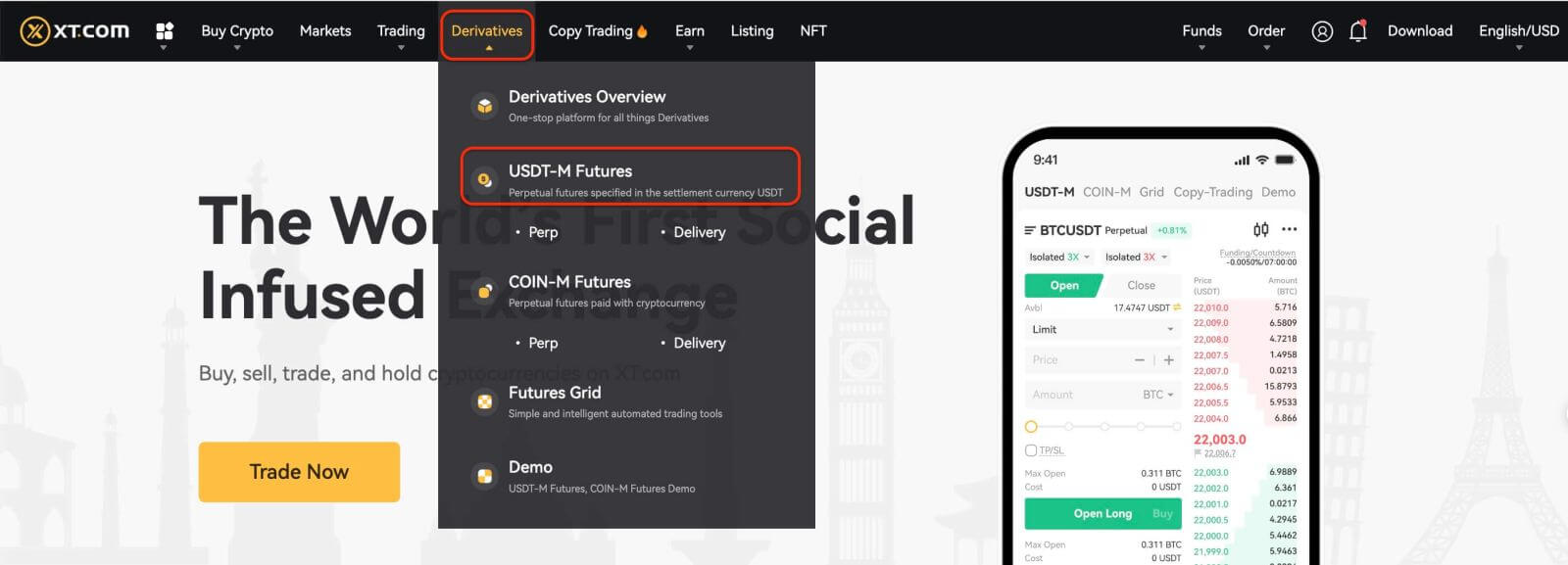

1. היכנס לאתר XT.com ונווט לקטע "עתידים" על ידי לחיצה על הכרטיסייה בראש העמוד.

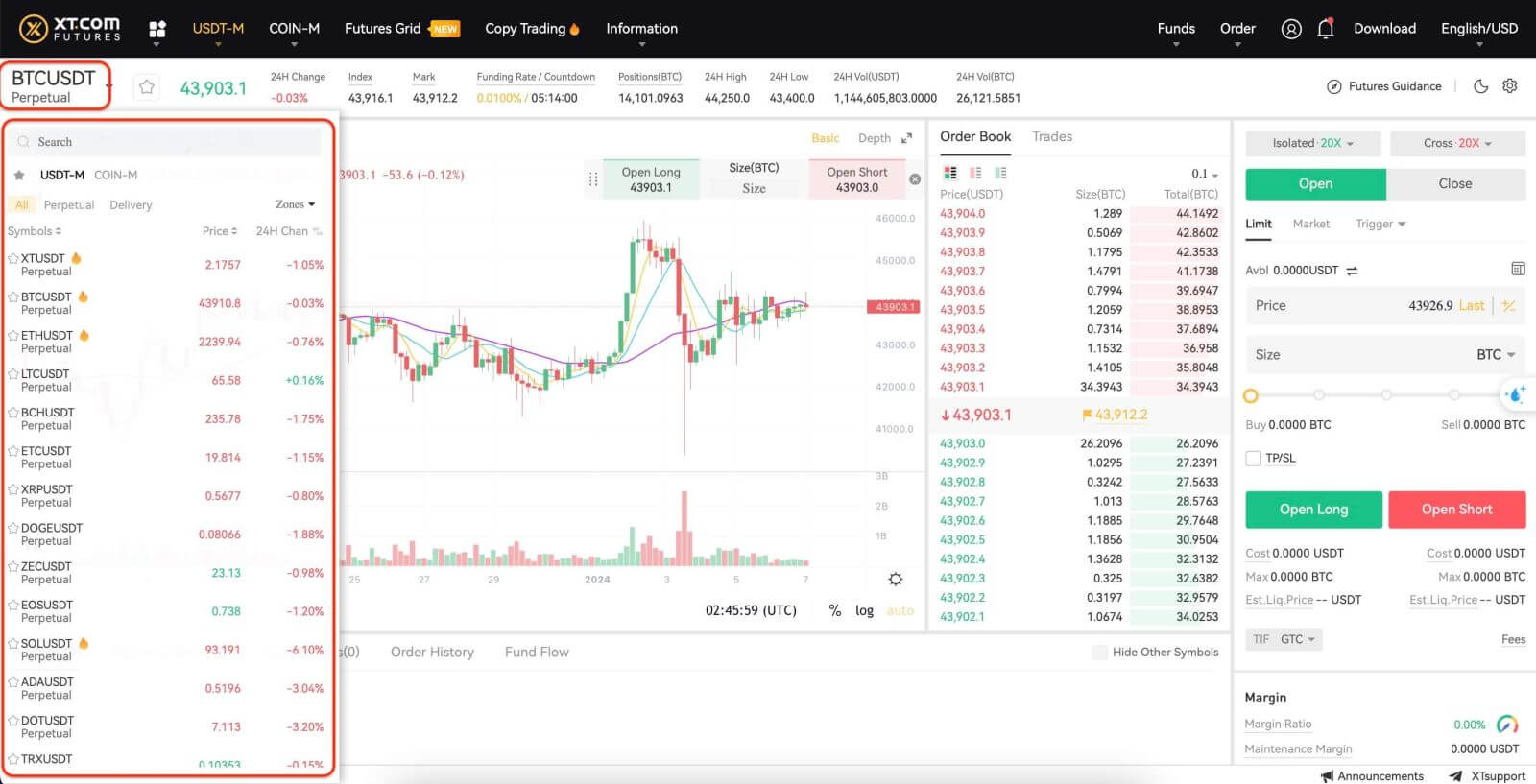

2. בצד שמאל, בחר BTCUSDT מרשימת החוזים העתידיים.

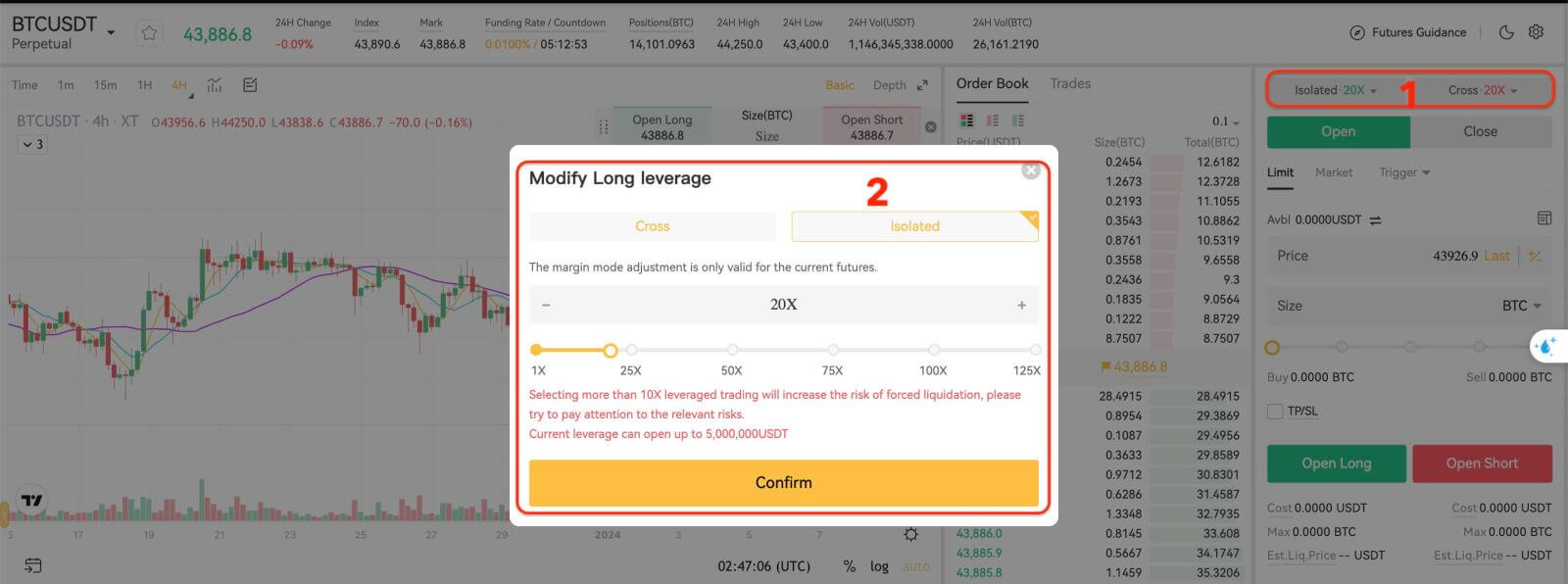

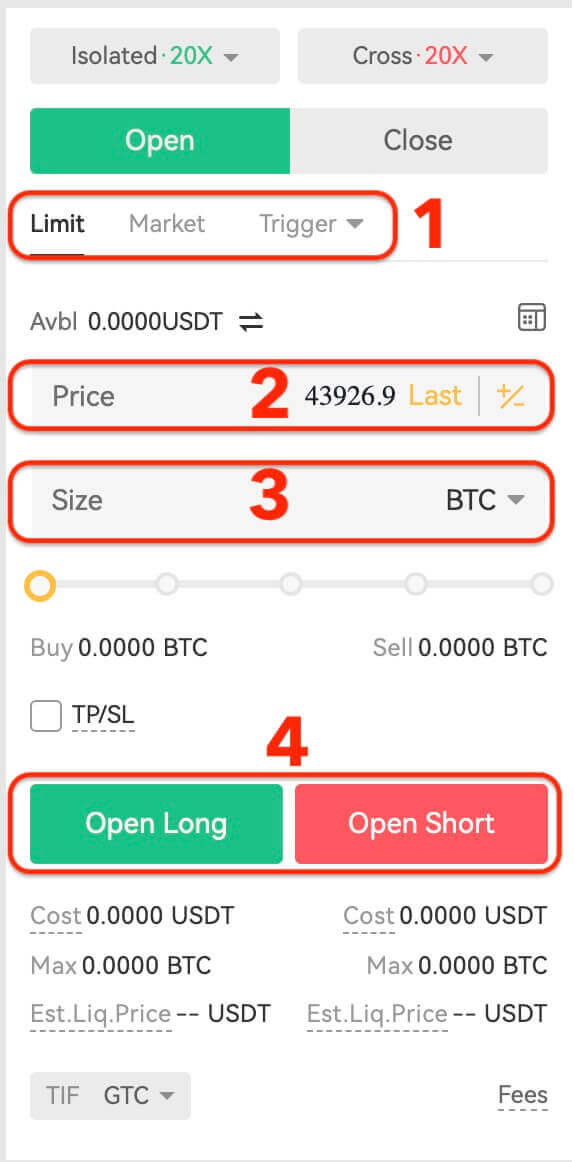

3. בחר "מיקום אחר מיקום" בצד ימין כדי להחליף מצבי מיקום. התאם את מכפיל המינוף על ידי לחיצה על המספר. מוצרים שונים תומכים בכפולות מינוף משתנות - אנא בדוק את פרטי המוצר הספציפיים למידע נוסף.

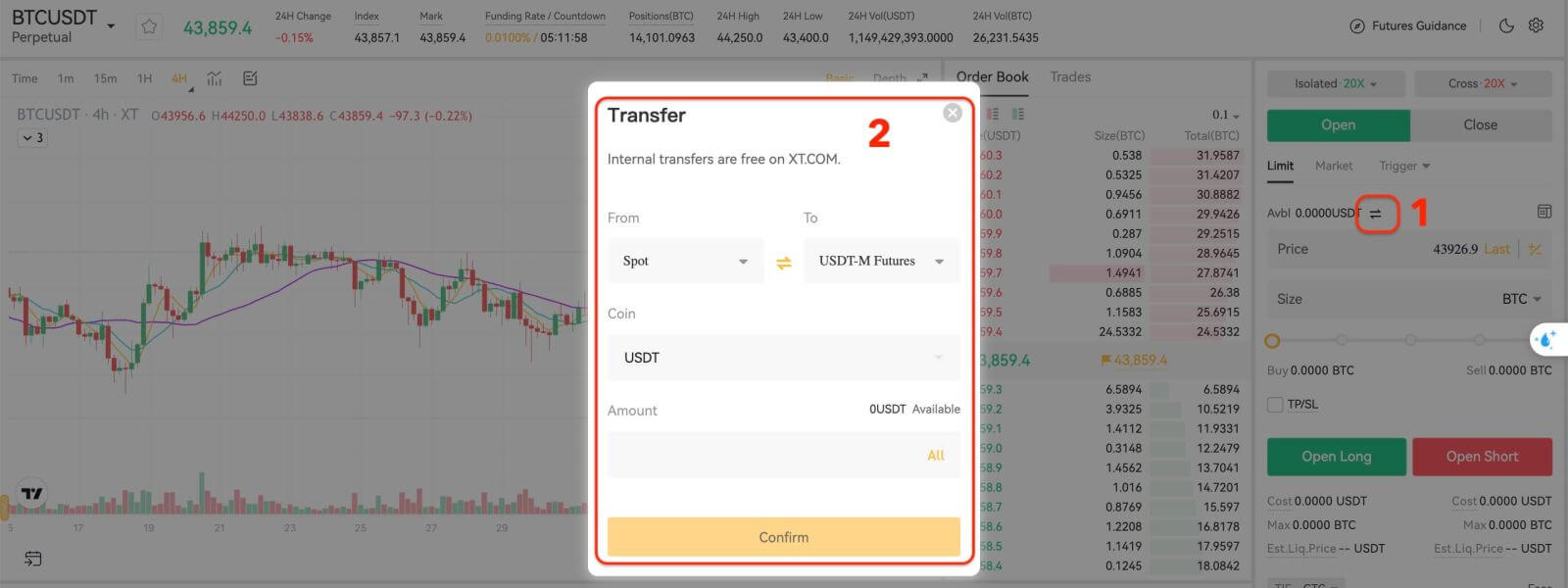

4. לחץ על לחצן החץ הקטן בצד ימין כדי לגשת לתפריט ההעברה. הזינו את הסכום הרצוי להעברת כספים מחשבון הספוט לחשבון החוזים העתידיים ואשרו.

5. כדי לפתוח עמדה, משתמשים יכולים לבחור בין שלוש אפשרויות: הזמנה מוגבלת, הוראת שוק וסדר הפעלה. הזן את מחיר ההזמנה והכמות ולחץ על פתח.

- הזמנה מוגבלת: משתמשים קובעים בעצמם את מחיר הקנייה או המכירה. ההזמנה תבוצע רק כאשר מחיר השוק יגיע למחיר שנקבע. במידה ומחיר השוק לא יגיע למחיר שנקבע, תמשיך הוראת הגבול להמתין לעסקה בספר הפקודות;

- הוראת שוק: הוראת שוק מתייחסת לעסקה מבלי לקבוע את מחיר הקנייה או מחיר המכירה. המערכת תסיים את העסקה לפי מחיר השוק העדכני ביותר בעת ביצוע ההזמנה, והמשתמש צריך להזין רק את סכום ההזמנה לביצוע.

- הזמנת טריגר: המשתמשים נדרשים להגדיר מחיר טריגר, מחיר הזמנה וסכום. רק כאשר מחיר השוק האחרון יגיע למחיר הטריגר, ההזמנה תבוצע כהזמנת לימיט עם המחיר והסכום שנקבעו קודם לכן.

6. לאחר ביצוע ההזמנה, צפה בה תחת "הזמנות פתוחות" בתחתית העמוד. אתה יכול לבטל הזמנות לפני שהן מתמלאות. לאחר מילוי, מצא אותם תחת "עמדה".

7. כדי לסגור את העמדה שלך, לחץ על "סגור" מתחת לעמודת הפעולה.

כיצד לסחור בחוזים עתידיים על USDT-M תמידי ב-XT.com (אפליקציה)

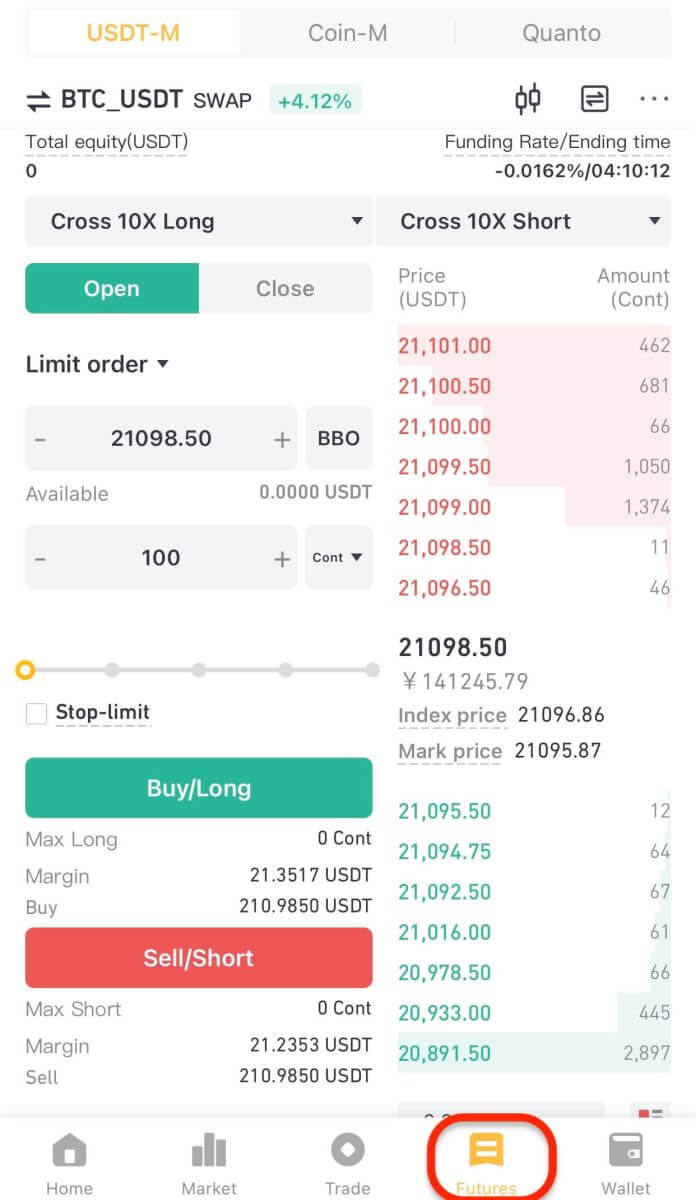

1. היכנס לחשבון XT.com שלך באמצעות האפליקציה לנייד ועבור לקטע "עתידים" הממוקם בתחתית המסך.

2. הקש על BTC/USDT שנמצא בפינה השמאלית העליונה כדי לעבור בין צמדי מסחר שונים. השתמש בסרגל החיפוש או בחר ישירות מהאפשרויות המפורטות כדי למצוא את החוזים העתידיים הרצויים למסחר.

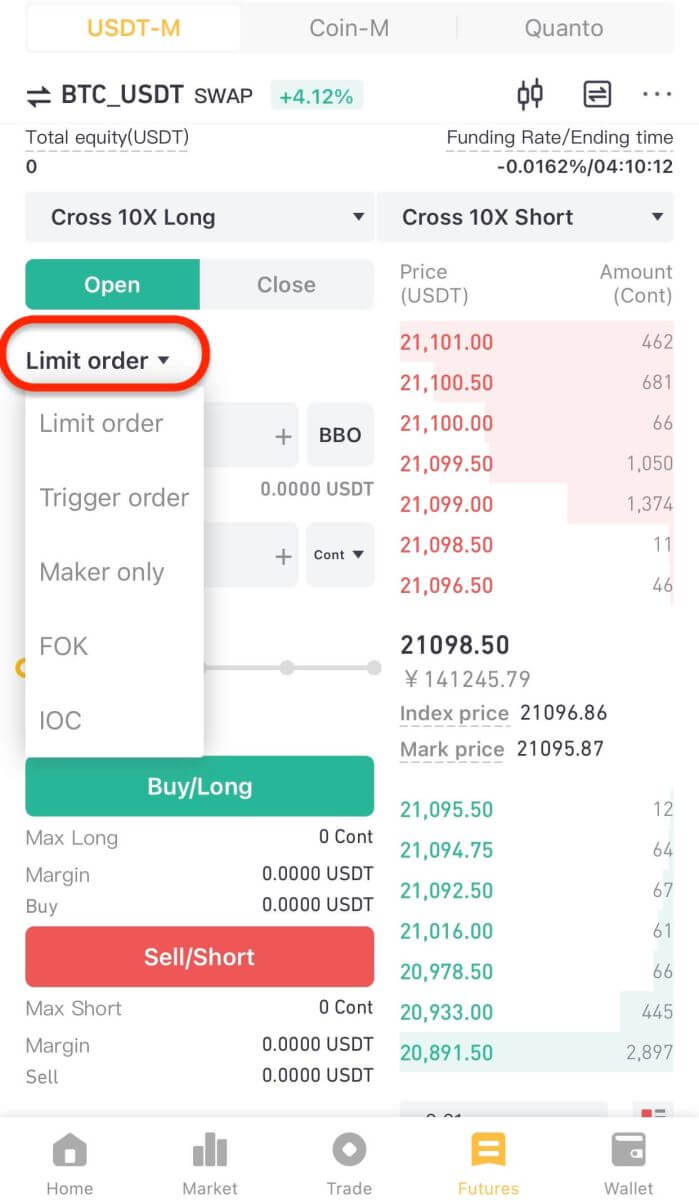

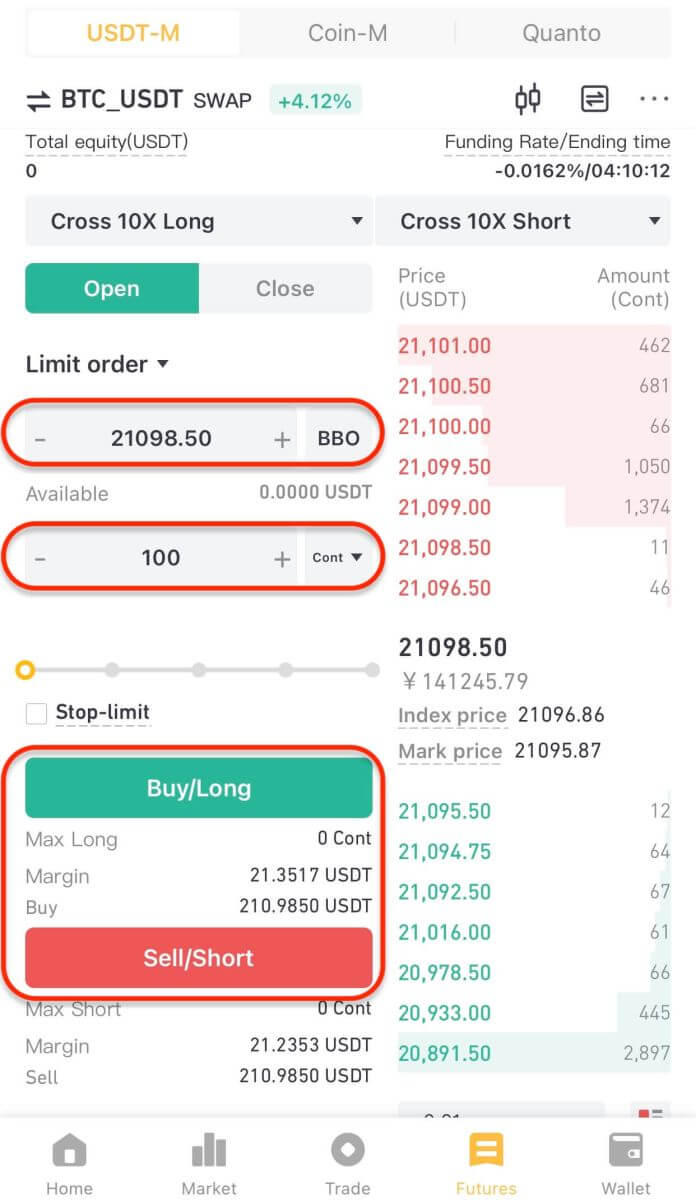

3. בחר את מצב השוליים והתאם את הגדרות המינוף בהתאם להעדפתך.

4. בצד ימין של המסך, בצע את ההזמנה שלך. להזמנת הגבלה, הזן את המחיר והסכום; להזמנת שוק, הזן רק את הסכום. הקש על "קנה" כדי להתחיל פוזיציה ארוכה או "מכור" עבור פוזיציה קצרה.

5. לאחר ביצוע ההזמנה, אם היא לא מולאה מיד, היא תופיע ב"הזמנות פתוחות". למשתמשים יש אפשרות להקיש על "[ביטול]" כדי לבטל הזמנות ממתינות. הזמנות שבוצעו ימוקמו תחת "תפקידים".

6. בקטע "פוזיציות", הקש על "סגור" ולאחר מכן הזן את המחיר והסכום הנדרשים לסגירת עמדה.

שאלות נפוצות (שאלות נפוצות)

מהן התכונות העיקריות של מסחר חוזים עתידיים תמידיים?

בעוד חוזים עתידיים תמידיים הם חדשים יחסית בעולם המסחר, הם צברו במהירות פופולריות בקרב סוחרים המחפשים דרך גמישה ורב-תכליתית לעסוק במסחר ספקולטיבי. בין אם אתה סוחר ותיק או רק בתחילת הדרך, חוזים עתידיים נצחיים בהחלט ראויים ללמוד עליהם יותר. השוליים ההתחלתיים

- מרווח ראשוני הוא הסכום המינימלי של הכספים הנדרשים להפקדה לחשבון מסחר כדי לפתוח פוזיציה חדשה. מרווח זה משמש כדי להבטיח שסוחרים יכולים לעמוד בהתחייבויות שלהם אם השוק נע נגדם, והוא גם משמש כחיץ נגד תנועות מחירים תנודתיות. בעוד שדרישות המרווח הראשוני משתנות בין הבורסות, הן בדרך כלל מייצגות חלק משווי הסחר הכולל. לכן, חיוני לנהל את רמות המרווח הראשוני בזהירות כדי למנוע חיסול או קריאות מרווח. כמו כן, מומלץ לעקוב אחר דרישות המרווח והתקנות בפלטפורמות השונות כדי לייעל את חווית המסחר שלך.

מרווח תחזוקה

- מרווח תחזוקה הוא כמות הכספים המינימלית שמשקיע חייב לשמור בחשבונו כדי לשמור על הפוזיציה שלו פתוחה. במילים פשוטות, זהו סכום הכסף הנדרש כדי להחזיק בעמדה בחוזה עתידי מתמיד. זה נעשה כדי להגן הן על הבורסה והן על המשקיע מפני הפסדים פוטנציאליים. אם המשקיע לא יעמוד במרווח התחזוקה, אזי בורסת נגזרים קריפטו עשויה לסגור את הפוזיציה שלהם או לנקוט בפעולות אחרות כדי להבטיח שהכספים הנותרים מספיקים לכיסוי ההפסדים.

חיסול

- פירוק מתייחס לתהליך של סגירת פוזיציה של סוחר כאשר המרווח הזמין שלו יורד מתחת לסף מסוים. מטרת הפירוק היא להפחית סיכונים ולהבטיח שהסוחרים לא יפסידו יותר ממה שהם יכולים להרשות לעצמם. לסוחרים, חשוב לעקוב מקרוב אחר רמות השוליים שלהם כדי למנוע חיסול. מהצד השני, פירוק יכול להוות הזדמנות לסוחרים אחרים לנצל את ירידת המחיר על ידי רכישה במחיר נמוך יותר.

שיעור מימון

- שיעור המימון הוא מנגנון להבטיח שמחיר החוזים העתידיים התמידיים משקף את המחיר הבסיסי של הביטקוין. כאשר שיעור המימון חיובי, פוזיציות לונג משלמות שורט, ואילו כאשר הוא שלילי, שורט משלמים לונג. הבנת שיעורי המימון היא חיונית מכיוון שהיא עלולה להשפיע על הרווח וההפסד של המשקיע, מה שהופך אותו חיוני לפקוח עין על שיעורי המימון בעת מסחר בחוזים עתידיים תמידיים (כגון חוזים עתידיים על ביטקוין תמידיים, חוזים עתידיים על אתר תמידי).

סמן מחיר

- מחיר סימון מתייחס למחיר השווי ההוגן של נכס, אשר נאמד על ידי התחשבות במחירי ההצעה והביקוש מפלטפורמות מסחר שונות. מחיר זה משמש למניעת מניפולציה בשוק על ידי הבטחת המחיר של החוזה העתידי נשאר בקנה אחד עם מחיר נכס הבסיס. המשמעות היא שאם מחיר השוק של מטבעות קריפטוגרפיים ישתנה, גם מחיר הסימון של החוזים העתידיים יתכוונן בהתאם, מה שיכול לעזור לך לקבל החלטות מסחר מדויקות יותר.

PnL

- PnL מייצג "רווח והפסד", וזו דרך למדוד את הרווחים או ההפסדים הפוטנציאליים שסוחרים יכולים לחוות בעת קנייה ומכירה של חוזים עתידיים תמידיים (כגון חוזי ביטקוין תמידיים, חוזי אתר תמידיים). בעיקרו של דבר, PnL הוא חישוב של ההפרש בין מחיר הכניסה למחיר היציאה של עסקה, תוך התחשבות בעמלות או עלויות מימון הקשורות לחוזה.

קרן ביטוח

- קרן ביטוח בחוזים עתידיים תמידיים (כגון חוזי BTC תמידיים, חוזי ETH תמידיים) משמשת כמאגר הגנה המסייע בהגנה על סוחרים מפני הפסדים פוטנציאליים עקב תנודות פתאומיות בשוק. במילים אחרות, אם השוק חווה ירידה פתאומית ובלתי צפויה, קרן הביטוח פועלת כחיץ כדי לסייע בכיסוי כל הפסדים ולמנוע מהסוחרים את הצורך בחיסול הפוזיציות שלהם. זוהי רשת ביטחון חשובה במה שיכול להיות שוק הפכפך ובלתי צפוי, והיא רק אחת הדרכים שבהן המסחר בחוזים עתידיים נצחיים מתפתח כדי לענות על הצרכים של המשתמשים שלו.

מינוף אוטומטי

- מינוף אוטומטי הוא בעצם מנגנון ניהול סיכונים המבטיח שעמדות המסחר סגורות במקרה של חוסר בכספי מרווח. במילים פשוטות יותר, זה אומר שאם הפוזיציה של סוחר זזה נגדם ויתרת המרווח שלו תרד מתחת לתחזוקה הנדרשת, בורסת נגזרים הקריפטו תמחק את הפוזיציה שלהם באופן אוטומטי. למרות שזה אולי נשמע כמו דבר רע, זה למעשה אמצעי מניעה שמגן על סוחרים מהפסד יותר כספים ממה שהם יכולים להרשות לעצמם. חשוב לכל מי שסחר בחוזים עתידיים תמידיים (כגון חוזים עתידיים נצחיים על ביטקוין, חוזים עתידיים על אתר תמידיים) להבין כיצד הפירוק האוטומטי יכול להשפיע על הפוזיציות שלו ולהשתמש בו כהזדמנות להעריך ולשפר את אסטרטגיות ניהול הסיכונים שלו.

איך עובדים חוזים עתידיים תמידיים?

בואו ניקח דוגמה היפותטית כדי להבין כיצד פועלים עתידיים נצחיים. נניח שלסוחר יש כמה BTC. כאשר הם רוכשים את החוזה, הם רוצים שהסכום הזה יגדל בהתאם למחיר של BTC/USDT או שינוע בכיוון ההפוך כאשר הם מוכרים את החוזה. בהתחשב בכך שכל חוזה שווה $1, אם הם רוכשים חוזה אחד במחיר של $50.50, הם חייבים לשלם $1 ב-BTC. במקום זאת, אם הם מוכרים את החוזה, הם מקבלים BTC בשווי של 1 דולר במחיר שבו הם מכרו אותו (זה עדיין תקף אם הם מוכרים לפני שהם רוכשים). חשוב לציין שהסוחר רוכש חוזים, לא BTC או דולרים. אז למה כדאי לך לסחור בחוזים עתידיים נצחיים של קריפטו? ואיך אפשר להיות בטוח שמחיר החוזה ילך בעקבות מחיר BTC/USDT?

התשובה היא באמצעות מנגנון מימון. משתמשים עם פוזיציות ארוכות מקבלים את שיעור המימון (מתוגמל על ידי משתמשים עם פוזיציות שורט) כאשר מחיר החוזה נמוך ממחיר BTC, מה שנותן להם תמריץ לרכוש חוזים, מה שגורם למחיר החוזה לעלות ולהתיישר מחדש עם המחיר של BTC /USDT. באופן דומה, משתמשים עם פוזיציות שורט יכולים לרכוש חוזים לסגירת הפוזיציות שלהם, מה שכנראה יגרום למחיר החוזה לעלות כדי להתאים למחיר של BTC.

בניגוד למצב זה, ההיפך מתרחש כאשר מחיר החוזה גבוה ממחיר ה-BTC – כלומר, משתמשים עם פוזיציות ארוכות משלמים למשתמשים עם פוזיציות שורט, מה שמעודד את המוכרים למכור את החוזה, מה שמקרב את המחיר שלו למחיר של BTC. ההפרש בין מחיר החוזה למחיר BTC קובע כמה שיעור מימון יקבל או ישלם.

מה ההבדלים בין חוזים עתידיים תמידיים לחוזים עתידיים מסורתיים?

חוזים עתידיים תמידיים וחוזים עתידיים מסורתיים הם שתי וריאציות של מסחר בחוזים עתידיים המביאים יתרונות וסיכונים שונים לסוחרים ולמשקיעים. בניגוד לחוזים עתידיים מסורתיים, לחוזים עתידיים תמידיים אין תאריך תפוגה מוגדר, מה שמאפשר לסוחרים להחזיק בפוזיציות כל עוד הם רוצים. שנית, חוזים נצחיים מציעים גמישות ונזילות רבה יותר מבחינת דרישות מרווח ועלויות מימון. יתרה מכך, חוזים עתידיים תמידיים משתמשים במנגנונים חדשניים כמו שיעורי מימון כדי להבטיח שמחיר החוזים העתידיים עוקב מקרוב אחר מחיר הספוט של נכס הבסיס. עם זאת, חוזים נצחיים כוללים גם סיכונים ייחודיים, כגון עלויות מימון שיכולות להשתנות בתדירות גבוהה כמו כל 8 שעות. לעומת זאת, לחוזים עתידיים מסורתיים יש תאריך תפוגה קבוע ועשויים לדרוש דרישות מרווח גבוהות יותר, מה שיכול להגביל את הגמישות של הסוחר ולהוסיף אי ודאות. בסופו של דבר, באיזה חוזה להשתמש תלוי בסובלנות הסיכון של הסוחר, יעדי המסחר ותנאי השוק.

מה ההבדלים בין חוזים עתידיים תמידיים למסחר במרווח?

חוזים עתידיים תמידיים ומסחר במרווח הם שתי הדרכים לסוחרים להגדיל את החשיפה שלהם לשווקי מטבעות הקריפטו, אך ישנם כמה הבדלים מרכזיים בין השניים.

- מסגרת זמן : לחוזים עתידיים תמידיים אין תאריך תפוגה, בעוד שמסחר במרווחים נעשה בדרך כלל על פני מסגרת זמן קצרה יותר, כאשר סוחרים לווים כספים כדי לפתוח פוזיציה לפרק זמן מסוים.

- התנחלות : חוזים עתידיים מתמשכים מתיישבים בהתבסס על מחיר המדד של המטבע הקריפטוגרפי הבסיסי, בעוד שמסחר במרווח מסתיים על סמך המחיר של המטבע הקריפטו בזמן סגירת הפוזיציה.

- מינוף : גם חוזים עתידיים מתמשכים וגם מסחר במרווח מאפשרים לסוחרים להשתמש במינוף כדי להגדיל את החשיפה שלהם לשווקים. עם זאת, חוזים עתידיים תמידיים מציעים בדרך כלל רמות גבוהות יותר של מינוף מאשר מסחר במרווח, מה שיכול להגדיל הן רווחים פוטנציאליים והן הפסדים פוטנציאליים.

- עמלות : לחוזים עתידיים תמידיים יש בדרך כלל עמלת מימון המשולם על ידי סוחרים שמחזיקים את הפוזיציות שלהם פתוחות לתקופה ממושכת. מסחר ברווחים, לעומת זאת, כרוך בדרך כלל בתשלום ריבית על הכספים הנלווים.

- בטחונות : חוזים עתידיים תמידיים מחייבים סוחרים להפקיד כמות מסוימת של מטבעות קריפטוגרפיים כבטחונות לפתיחת פוזיציה, בעוד שמסחר במרווח מחייב סוחרים להפקיד כספים כבטוחה.