Hvordan handle futures på XT.com

Hva er evigvarende fremtidskontrakter?

En futureskontrakt er en avtale mellom to parter om å kjøpe eller selge en eiendel til en forhåndsbestemt pris og dato i fremtiden. Disse eiendelene kan variere fra råvarer som gull eller olje, til finansielle instrumenter som kryptovalutaer eller aksjer. Denne typen kontrakter fungerer som et kraftig verktøy for både å beskytte mot potensielle tap og for å sikre fortjeneste. Evigvarende futureskontrakter er en type derivat som lar tradere spekulere på den fremtidige prisen på en underliggende eiendel uten å faktisk eie den. I motsetning til vanlige futureskontrakter som har en fastsatt utløpsdato, utløper ikke evigvarende futureskontrakter. Dette betyr at handelsmenn kan holde sine posisjoner så lenge de vil, slik at de kan dra nytte av langsiktige markedstrender og potensielt tjene betydelig fortjeneste. I tillegg har evigvarende futureskontrakter ofte unike funksjoner som finansieringsrater, som bidrar til å holde prisen i tråd med den underliggende eiendelen.

Perpetual futures har ikke oppgjørsperioder. Du kan holde en handel så lenge du vil, så lenge du har nok margin til å holde den åpen. For eksempel, hvis du kjøper BTC/USDT evigvarende til $30 000, vil du ikke være bundet av noen kontraktsutløpstid. Du kan stenge handelen og sikre fortjenesten din (eller ta tapet) når du vil. Handel med evigvarende futures er ikke tillatt i USA, men markedet for evigvarende futures er betydelig. Nesten 75 % av handelen med kryptovaluta over hele verden i fjor var i evigvarende futures.

Totalt sett kan evigvarende futureskontrakter være et nyttig verktøy for tradere som ønsker å få eksponering mot kryptovalutamarkedene, men de kommer også med betydelig risiko og bør brukes med forsiktighet.

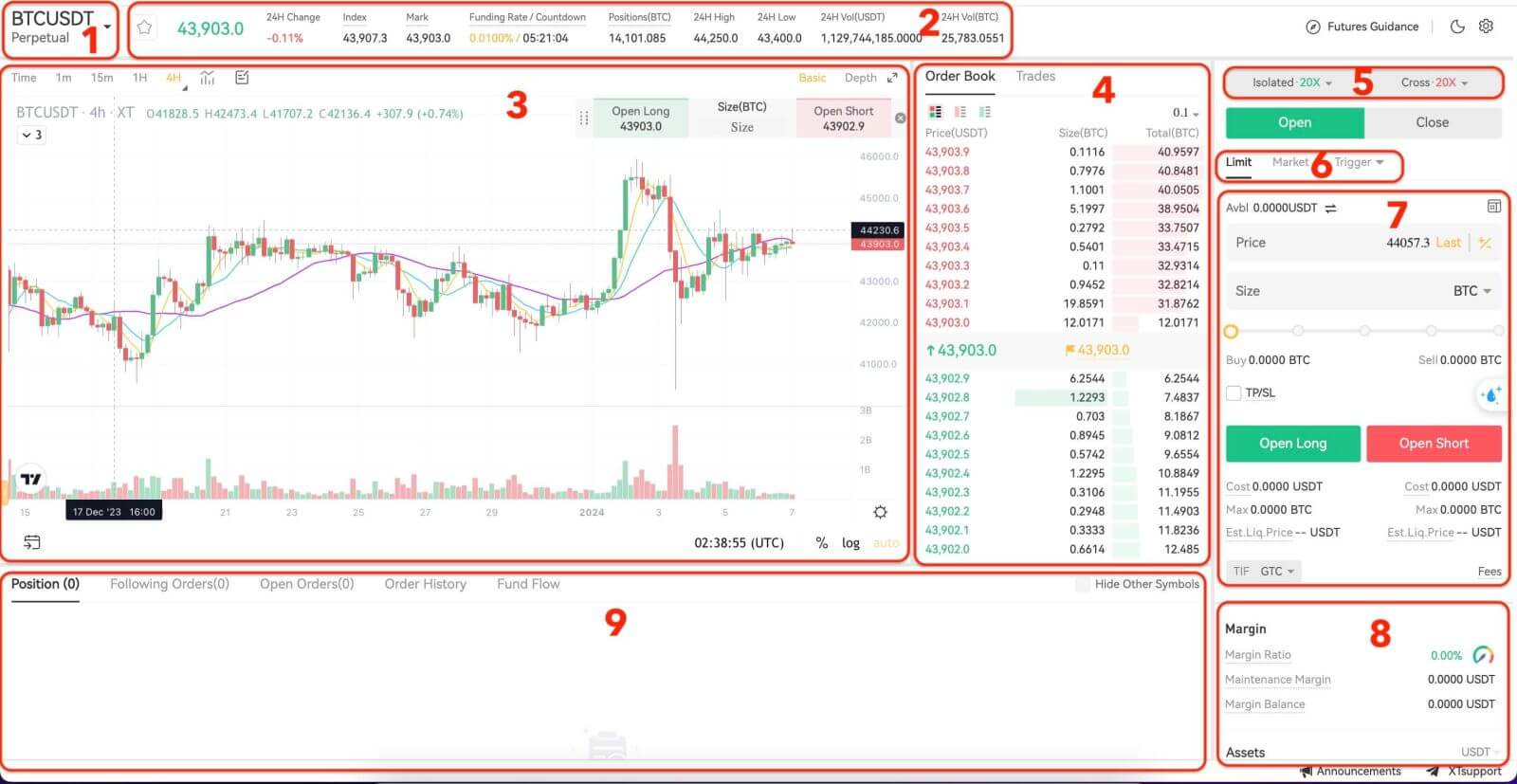

- Trading Par: Viser gjeldende kontrakt underliggende krypto. Brukere kan klikke her for å bytte til andre varianter.

- Handelsdata og finansieringsrate: : Gjeldende pris, høyeste pris, laveste pris, økning/reduksjonshastighet og informasjon om handelsvolum innen 24 timer. Vis gjeldende og neste finansieringsrate.

- TradingView Pristrend: K-linjediagram over prisendringen til gjeldende handelspar. På venstre side kan brukere klikke for å velge tegneverktøy og indikatorer for teknisk analyse.

- Ordrebok og transaksjonsdata: Vis gjeldende ordrebok ordrebok og sanntids transaksjonsordreinformasjon.

- Posisjon og leverage: Bytte av posisjonsmodus og gearing multiplikator.

- Ordretype: Brukere kan velge mellom en limitordre, markedsordre og triggerordre.

- Betjeningspanel: Tillat brukere å foreta pengeoverføringer og legge inn bestillinger.

- Eiendelsinformasjon: Brukskontos margin og eiendeler, resultatinformasjon.

- Posisjons- og ordreinformasjon: Gjeldende posisjon, nåværende bestillinger, historiske bestillinger og transaksjonshistorikk.

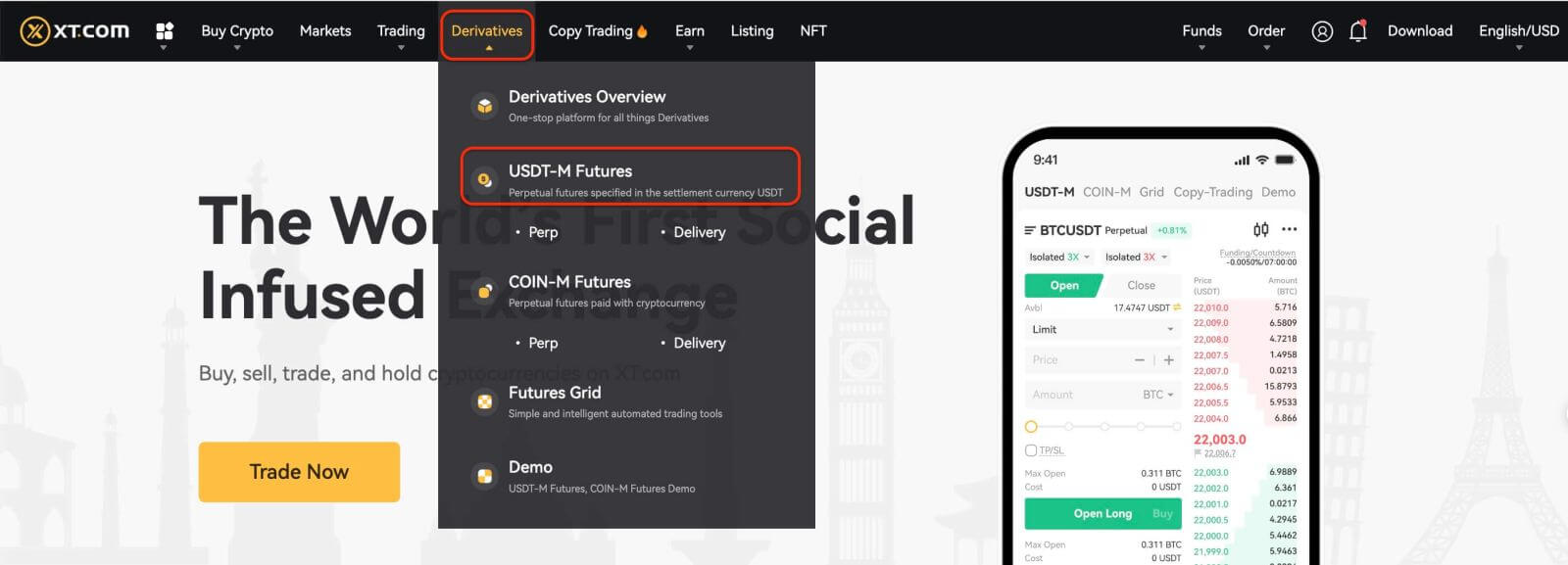

Hvordan handle USDT-M Perpetual Futures på XT.com (nett)

1. Logg inn på XT.com-nettstedet og naviger til "Futures"-delen ved å klikke på fanen øverst på siden.

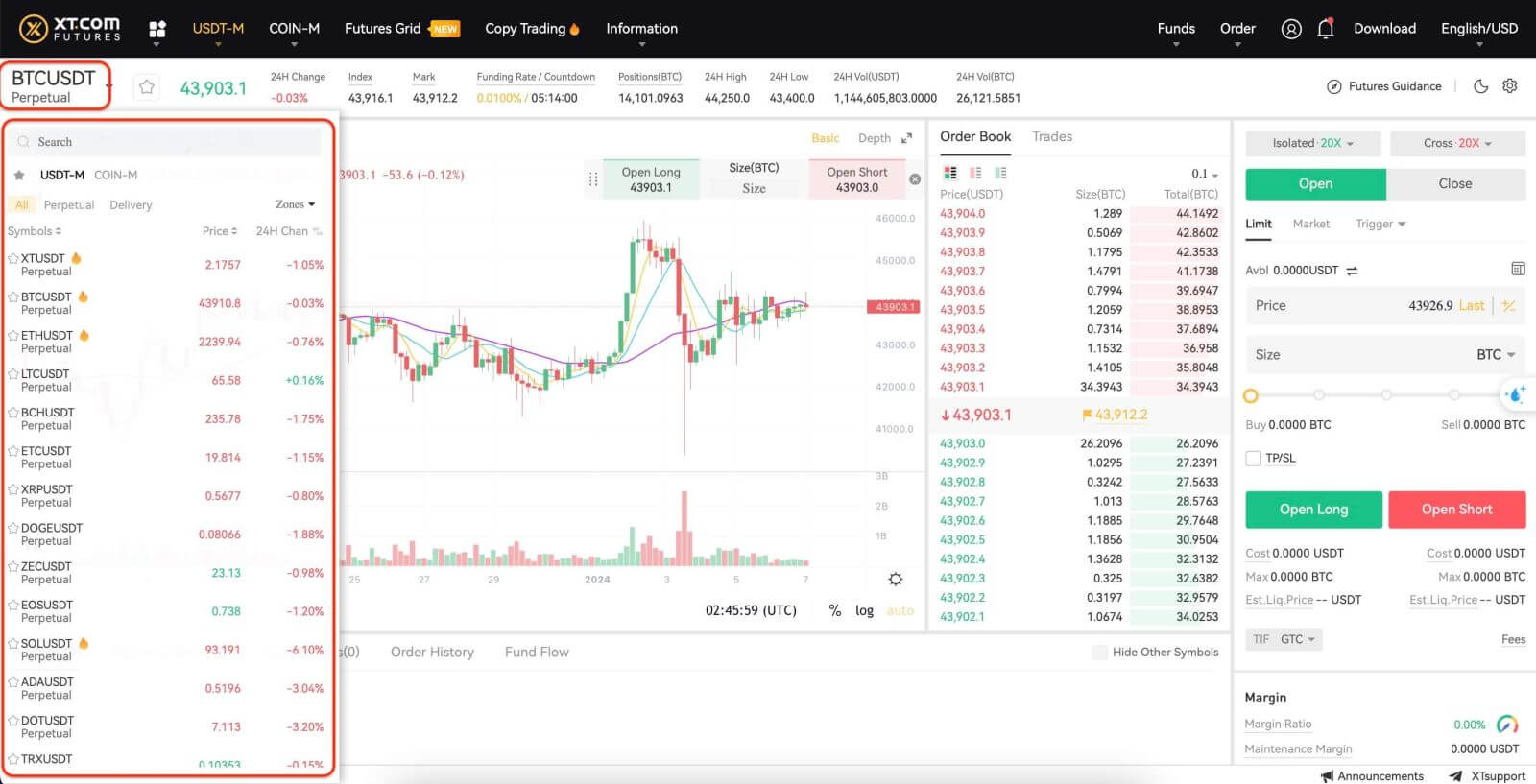

2. På venstre side, velg BTCUSDT fra listen over futures.

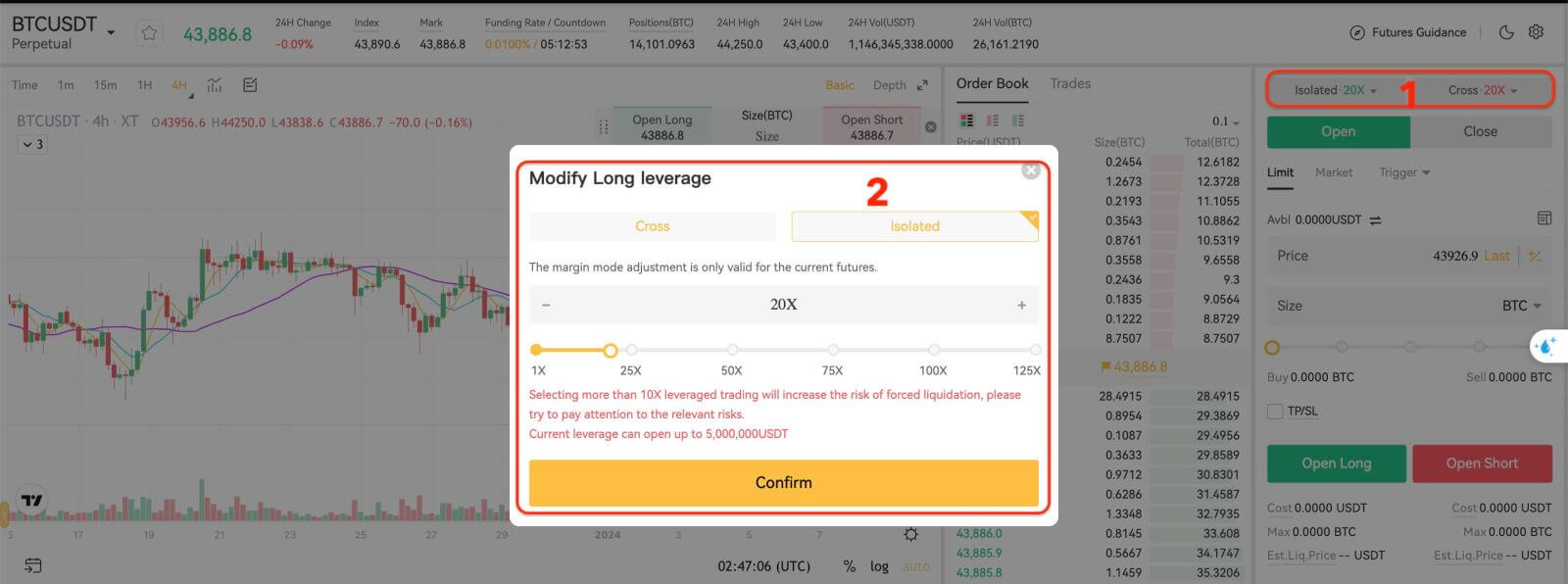

3. Velg "Posisjon for posisjon" til høyre for å bytte posisjonsmodus. Juster innflytelsesmultiplikatoren ved å klikke på tallet. Ulike produkter støtter ulike utnyttelsesmultipler - vennligst sjekk de spesifikke produktdetaljene for mer informasjon.

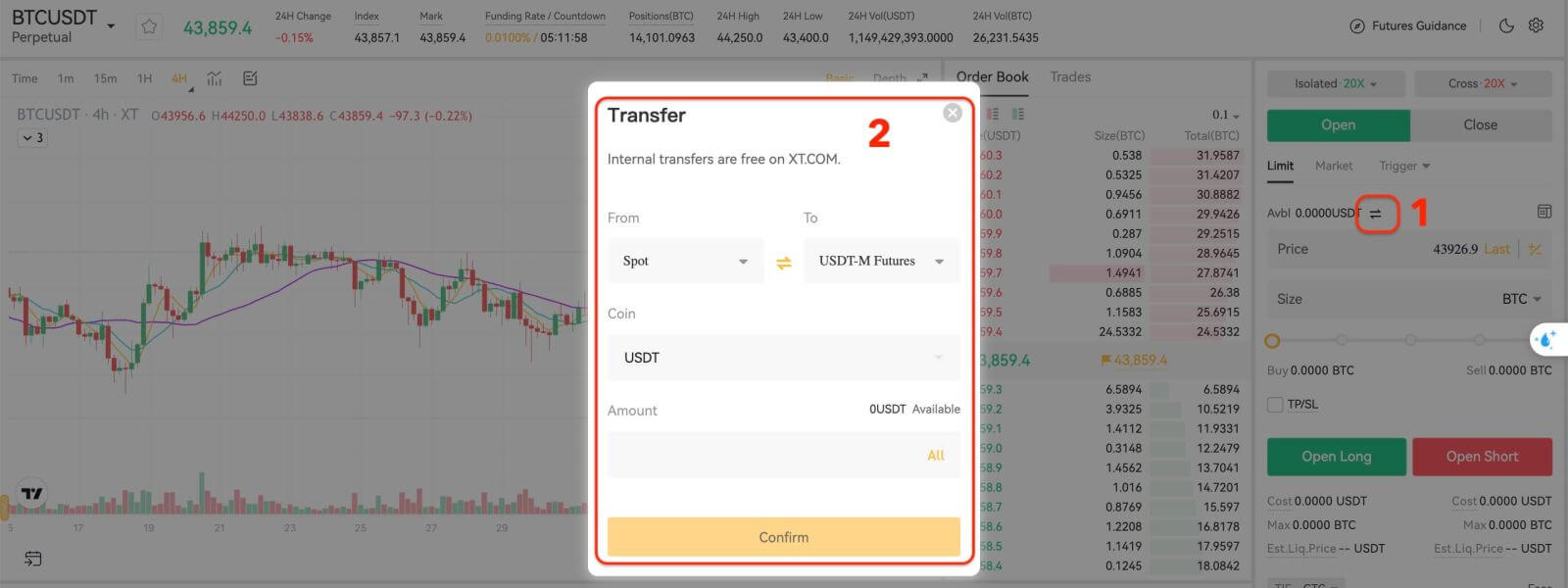

4. Klikk på den lille pilknappen til høyre for å få tilgang til overføringsmenyen. Angi ønsket beløp for overføring av midler fra spotkontoen til futureskontoen og bekreft.

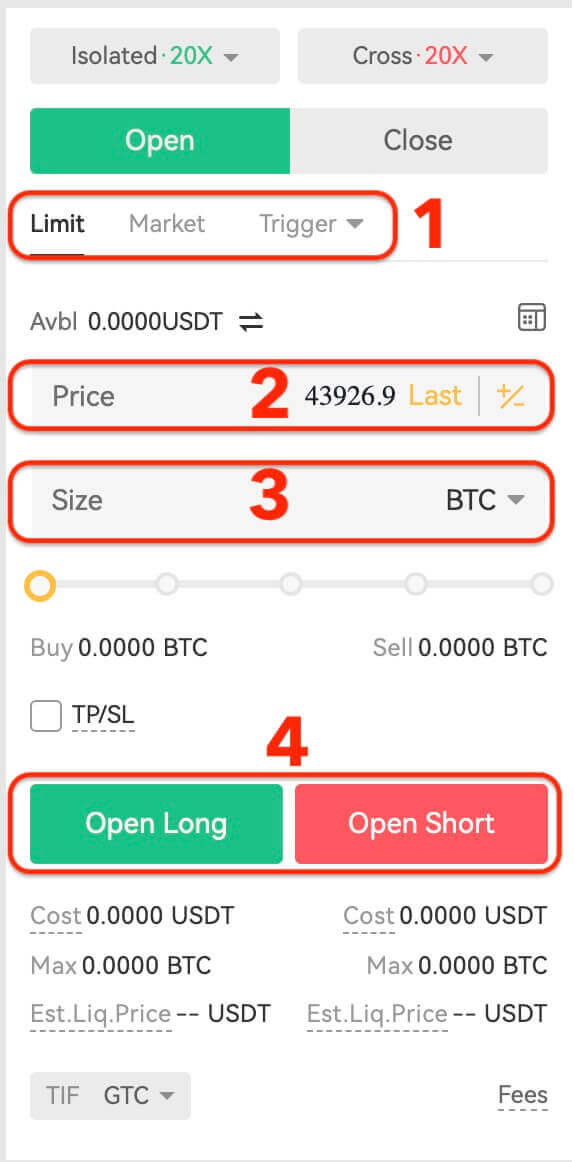

5. For å åpne en posisjon kan brukere velge mellom tre alternativer: Limit Order, Market Order og Trigger Order. Skriv inn bestillingspris og mengde og klikk Åpne.

- Limit Order: Brukere setter kjøps- eller salgsprisen selv. Ordren vil kun bli utført når markedsprisen når den fastsatte prisen. Hvis markedsprisen ikke når den fastsatte prisen, vil grenseordren fortsette å vente på transaksjonen i ordreboken;

- Markedsordre: Markedsordre refererer til transaksjonen uten å angi kjøpspris eller salgspris. Systemet vil fullføre transaksjonen i henhold til siste markedspris ved bestilling, og brukeren trenger kun å angi beløpet for bestillingen som skal plasseres.

- Triggerordre: Brukere må angi en utløserpris, ordrepris og beløp. Først når siste markedspris når triggerprisen, vil ordren bli plassert som en limitordre med pris og beløp satt før.

6. Etter å ha lagt inn bestillingen, se den under "Åpne bestillinger" nederst på siden. Du kan kansellere bestillinger før de er fylt. Når de er fylt, finner du dem under "Posisjon".

7. For å lukke posisjonen din, klikk "Lukk" under Operasjon-kolonnen.

Hvordan handle USDT-M Perpetual Futures på XT.com (App)

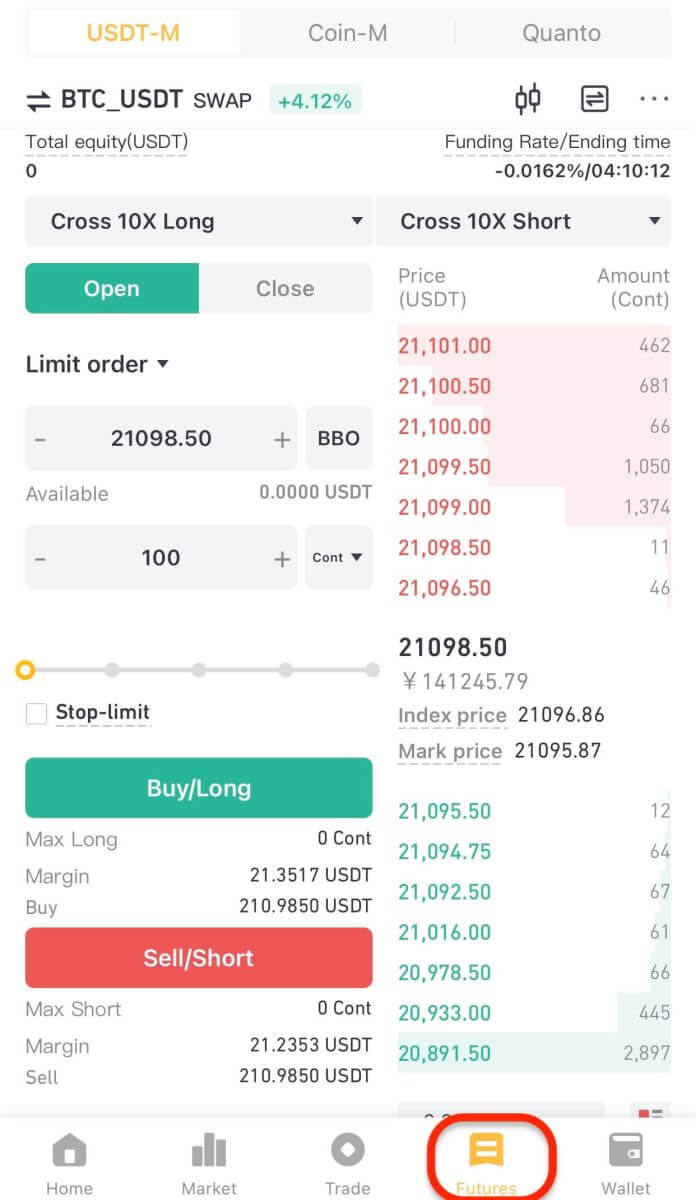

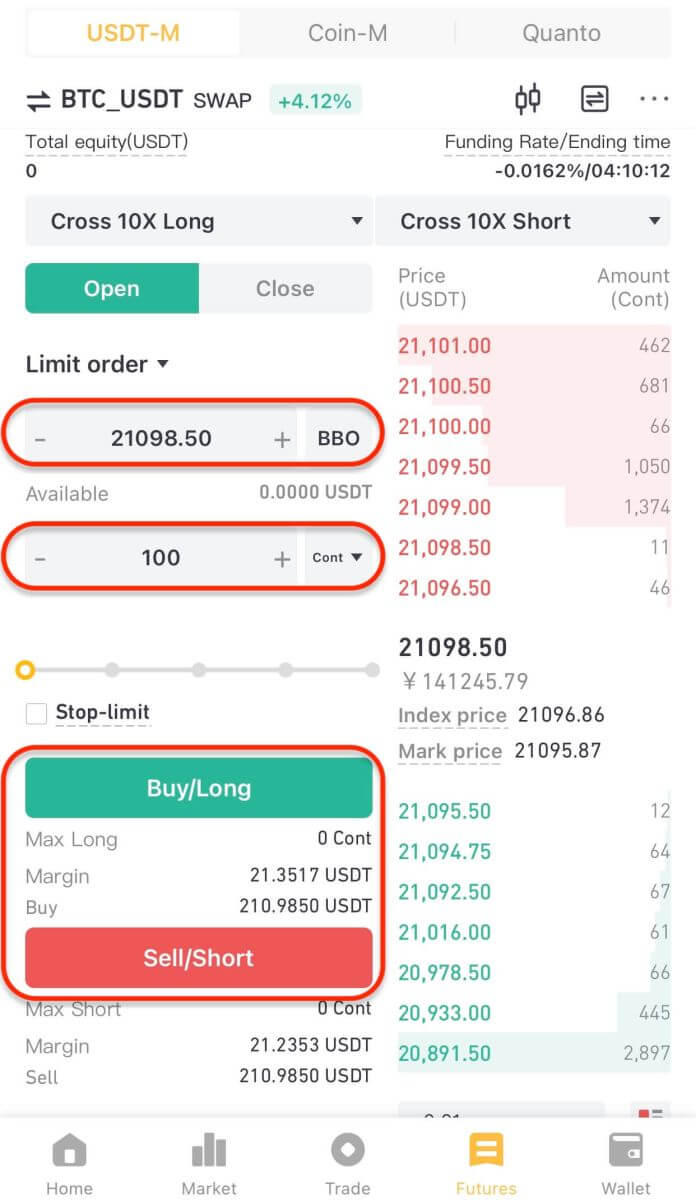

1. Logg på XT.com -kontoen din med mobilapplikasjonen og få tilgang til "Futures"-delen nederst på skjermen.

2. Trykk på BTC/USDT øverst til venstre for å bytte mellom ulike handelspar. Bruk søkefeltet eller velg direkte fra de oppførte alternativene for å finne de ønskede futures for handel.

3. Velg marginmodus og juster innstillingsinnstillingene i henhold til dine preferanser.

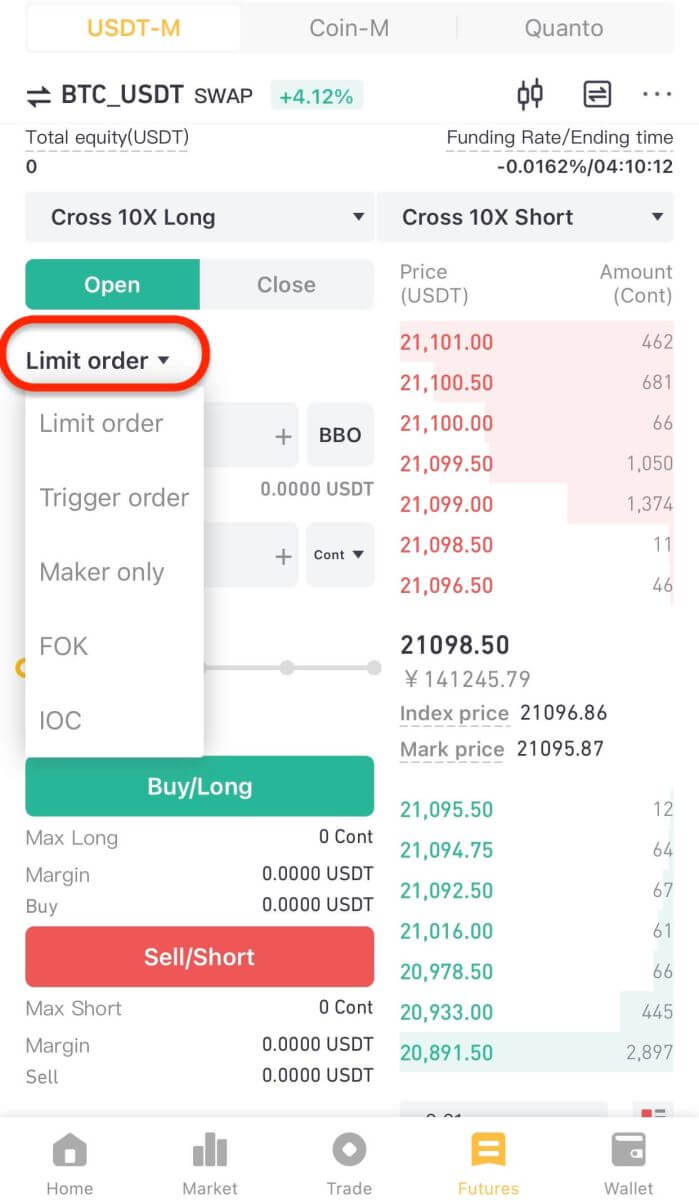

4. Legg inn bestillingen på høyre side av skjermen. For en limitordre, skriv inn pris og beløp; for en markedsordre, skriv bare inn beløpet. Trykk på "Kjøp" for å starte en lang posisjon eller "Selg" for en kort posisjon.

5. Når bestillingen er plassert, hvis den ikke fylles umiddelbart, vises den i "Åpne bestillinger". Brukere har muligheten til å trykke på «[Avbryt]» for å tilbakekalle ventende bestillinger. Utfylte bestillinger vil bli plassert under "Posisjoner".

6. Under "Posisjoner", trykk på "Lukk", og skriv deretter inn prisen og beløpet som kreves for å stenge en posisjon.

Ofte stilte spørsmål (FAQ)

Hva er hovedtrekkene ved handel med evigvarende futureskontrakter?

Mens evigvarende futureskontrakter er relativt nye for handelsverdenen, har de raskt vunnet popularitet blant handelsmenn som leter etter en fleksibel og allsidig måte å engasjere seg i spekulativ handel. Enten du er en erfaren trader eller bare har startet opp, er evigvarende futureskontrakter definitivt verdt å lære mer om. Innledende margin

- Innledende margin er minimumsbeløpet som kreves for å settes inn på en handelskonto for å åpne en ny posisjon. Denne marginen brukes til å sikre at tradere kan oppfylle sine forpliktelser dersom markedet beveger seg mot dem, og den fungerer også som en buffer mot volatile prisbevegelser. Mens innledende marginkrav varierer mellom børser, representerer de vanligvis en brøkdel av den totale handelsverdien. Derfor er det avgjørende å administrere innledende marginnivåer nøye for å unngå avvikling eller marginkrav. Det er også lurt å holde styr på marginkravene og regelverket på forskjellige plattformer for å optimalisere handelsopplevelsen din.

Vedlikeholdsmargin

- Vedlikeholdsmargin er minimumsbeløpet som en investor må ha på kontoen sin for å holde sin posisjon åpen. Enkelt sagt er det mengden penger som kreves for å holde en posisjon i en evigvarende futureskontrakt. Dette gjøres for å beskytte både børsen og investoren mot potensielle tap. Hvis investoren ikke klarer å oppfylle vedlikeholdsmarginen, kan kryptoderivatbørsen stenge sin posisjon eller iverksette andre tiltak for å sikre at de gjenværende midlene er tilstrekkelige til å dekke tapene.

Likvidering

- Likvidering refererer til prosessen med å stenge en traders posisjon når deres tilgjengelige margin faller under en viss terskel. Hensikten med avvikling er å redusere risiko og sikre at handelsmenn ikke taper mer enn de har råd til. For tradere er det viktig å holde et øye med marginnivåene deres for å unngå å bli likvidert. På baksiden kan likvidering gi en mulighet for andre handelsmenn til å kapitalisere på et prisfall ved å kjøpe inn til en lavere pris.

Finansieringsgrad

- Finansieringsrente er en mekanisme for å sikre at prisen på de evigvarende futureskontraktene reflekterer den underliggende prisen på Bitcoin. Når finansieringsrenten er positiv, betaler lange posisjoner shorts, mens når den er negativ, betaler shorts longs. Det er viktig å forstå finansieringsratene, siden det kan påvirke en investors fortjeneste og tap, noe som gjør det avgjørende å holde et øye med finansieringsratene når du handler med evigvarende futures (som evigvarende bitcoin-futures, evigvarende eter-futures).

Merk pris

- Marked pris refererer til virkelig verdi prisen på en eiendel, som er estimert ved å ta hensyn til kjøps- og salgspriser fra ulike handelsplattformer. Denne prisen brukes for å forhindre markedsmanipulasjon ved å sikre at futureskontraktens pris forblir i tråd med den underliggende eiendelens pris. Dette betyr at dersom markedsprisen på kryptovaluta endres, vil også merkeprisen på futureskontraktene justeres tilsvarende, noe som kan hjelpe deg med å ta mer presise handelsbeslutninger.

PnL

- PnL står for "profit and loss", og det er en måte å måle potensielle gevinster eller tap som tradere kan oppleve når de kjøper og selger evigvarende futureskontrakter (som evigvarende bitcoin-kontrakter, evigvarende eterkontrakter). I hovedsak er PnL en beregning av forskjellen mellom inngangsprisen og utgangsprisen for en handel, tatt i betraktning eventuelle gebyrer eller finansieringskostnader knyttet til kontrakten.

Forsikringsfond

- Forsikringsfond i evigvarende futures (som evigvarende BTC-kontrakter, evigvarende ETH-kontrakter) fungerer som en beskyttelsespool som bidrar til å beskytte handelsmenn mot potensielle tap på grunn av plutselige markedssvingninger. Med andre ord, hvis markedet opplever et plutselig og uventet fall, fungerer forsikringsfondet som en buffer for å hjelpe til med å dekke eventuelle tap og forhindre at tradere må avvikle sine posisjoner. Det er et viktig sikkerhetsnett i det som kan være et volatilt og uforutsigbart marked, og er bare en av måtene handel med evigvarende futures utvikler seg for å møte brukernes behov.

Auto-deleveraging

- Auto-deleveraging er i hovedsak en risikostyringsmekanisme som sikrer at handelsposisjoner stenges i tilfelle utilstrekkelige marginmidler. I enklere termer betyr det at hvis en traders posisjon beveger seg mot dem og marginbalansen faller under nødvendig vedlikehold, vil kryptoderivatbørsen automatisk redusere posisjonen deres. Selv om dette kan høres ut som en dårlig ting, er det faktisk et forebyggende tiltak som beskytter tradere mot å tape mer penger enn de har råd til. Det er viktig for alle som handler med evigvarende futures (som evigvarende bitcoin-futures-kontrakter, evigvarende eter-futures-kontrakter) å forstå hvordan auto-deleveraging kan påvirke deres posisjoner og å bruke det som en mulighet til å vurdere og forbedre risikostyringsstrategiene deres.

Hvordan fungerer evigvarende futureskontrakter?

La oss ta et hypotetisk eksempel for å forstå hvordan evigvarende fremtider fungerer. Anta at en trader har noen BTC. Når de kjøper kontrakten, vil de enten at denne summen skal øke i takt med prisen på BTC/USDT eller gå i motsatt retning når de selger kontrakten. Tatt i betraktning at hver kontrakt er verdt $1, hvis de kjøper en kontrakt til prisen på $50,50, må de betale $1 i BTC. I stedet, hvis de selger kontrakten, får de BTC til en verdi av $1 til prisen de solgte den for (det gjelder fortsatt hvis de selger før de kjøper). Det er viktig å merke seg at traderen kjøper kontrakter, ikke BTC eller dollar. Så hvorfor skal du handle evigvarende kryptoterminer? Og hvordan kan det være sikkert at kontraktens pris vil følge BTC/USDT-prisen?

Svaret er via en finansieringsmekanisme. Brukere med lange posisjoner får betalt finansieringsrenten (kompensert av brukere med korte posisjoner) når kontraktsprisen er lavere enn prisen på BTC, noe som gir dem et insentiv til å kjøpe kontrakter, noe som får kontraktsprisen til å stige og justere med prisen på BTC /USDT. På samme måte kan brukere med korte posisjoner kjøpe kontrakter for å lukke posisjonene sine, noe som sannsynligvis vil føre til at prisen på kontrakten øker for å matche prisen på BTC.

I motsetning til denne situasjonen skjer det motsatte når prisen på kontrakten er høyere enn prisen på BTC - dvs. brukere med lange posisjoner betaler brukere med korte posisjoner, og oppmuntrer selgere til å selge kontrakten, noe som driver prisen nærmere prisen av BTC. Forskjellen mellom kontraktsprisen og prisen på BTC avgjør hvor mye finansieringsrente man vil motta eller betale.

Hva er forskjellene mellom evigvarende futureskontrakter og tradisjonelle futureskontrakter?

Evigvarende futureskontrakter og tradisjonelle futureskontrakter er to varianter av futureshandel som gir ulike fordeler og risikoer for tradere og investorer. I motsetning til tradisjonelle futureskontrakter, har ikke evigvarende futureskontrakter en fastsatt utløpsdato, noe som lar tradere holde posisjoner så lenge de vil. For det andre gir evigvarende kontrakter større fleksibilitet og likviditet når det gjelder marginkrav og finansieringskostnader. I tillegg bruker evigvarende futureskontrakter innovative mekanismer som finansieringsrenter for å sikre at futuresprisen følger spotprisen til den underliggende eiendelen. Men evigvarende kontrakter kommer også med unike risikoer, for eksempel finansieringskostnader som kan svinge så ofte som hver 8. time. Motsatt har tradisjonelle futureskontrakter en fast utløpsdato og kan kreve høyere marginkrav, noe som kan begrense en traders fleksibilitet og legge til usikkerhet. Til syvende og sist, hvilken kontrakt som skal brukes avhenger av en traders risikotoleranse, handelsmål og markedsforhold.

Hva er forskjellene mellom evigvarende futureskontrakter og marginhandel?

Evigvarende futureskontrakter og marginhandel er begge måter for tradere å øke eksponeringen mot kryptovalutamarkedene, men det er noen viktige forskjeller mellom de to.

- Tidsramme : Evigvarende futureskontrakter har ikke en utløpsdato, mens marginhandel vanligvis gjøres over en kortere tidsramme, med handelsmenn som låner midler for å åpne en posisjon for en bestemt tidsperiode.

- Oppgjør : Evigvarende futureskontrakter avgjøres basert på indeksprisen til den underliggende kryptovalutaen, mens marginhandel avgjøres basert på prisen på kryptovalutaen på tidspunktet posisjonen stenges.

- Leverage : Både evigvarende futureskontrakter og marginhandel lar tradere bruke gearing for å øke eksponeringen mot markedene. Imidlertid tilbyr evigvarende futureskontrakter vanligvis høyere nivåer av innflytelse enn marginhandel, noe som kan øke både potensiell fortjeneste og potensielt tap.

- Gebyrer : Evigvarende futureskontrakter har vanligvis et finansieringsgebyr som betales av handelsmenn som holder posisjonene sine åpne i en lengre periode. Marginhandel, derimot, innebærer vanligvis å betale renter på de lånte midlene.

- Sikkerhet : Evigvarende futureskontrakter krever at tradere setter inn en viss mengde kryptovaluta som sikkerhet for å åpne en posisjon, mens marginhandel krever at tradere setter inn midler som sikkerhet.