Hoe om termynkontrakte op XT.com te verhandel

Wat is ewigdurende termynkontrakte?

'n Termynkontrak is 'n ooreenkoms tussen twee partye om 'n bate teen 'n voorafbepaalde prys en datum in die toekoms te koop of te verkoop. Hierdie bates kan wissel van kommoditeite soos goud of olie, tot finansiële instrumente soos kripto-geldeenhede of aandele. Hierdie tipe kontrak dien as 'n kragtige instrument om beide te beskerm teen potensiële verliese en om winste te verseker. Ewigdurende termynkontrakte is 'n tipe afgeleide wat handelaars in staat stel om te spekuleer oor die toekomstige prys van 'n onderliggende bate sonder om dit werklik te besit. Anders as gewone termynkontrakte wat 'n vasgestelde vervaldatum het, verval ewigdurende termynkontrakte nie. Dit beteken dat handelaars hul posisies kan hou vir so lank as wat hulle wil, wat hulle in staat stel om voordeel te trek uit langtermyn markneigings en potensieel aansienlike winste te verdien. Boonop het ewigdurende termynkontrakte dikwels unieke kenmerke soos befondsingskoerse, wat help om hul prys in lyn met die onderliggende bate te hou.

Ewigdurende termynkontrakte het nie vereffeningsperiodes nie. Jy kan 'n handel hou so lank as wat jy wil, solank jy genoeg marge het om dit oop te hou. Byvoorbeeld, as jy BTC/USDT ewigdurend teen $30,000 koop, sal jy nie gebonde wees aan enige kontrakvervaltyd nie. Jy kan die handel sluit en jou wins verseker (of die verlies neem) wanneer jy wil. Handel in ewigdurende termynkontrakte word nie in die VSA toegelaat nie, maar die mark vir ewigdurende termynkontrakte is aansienlik. Byna 75% van kripto-geldeenheid-handel wêreldwyd verlede jaar was in ewigdurende termynkontrakte.

In die algemeen kan ewigdurende termynkontrakte 'n nuttige hulpmiddel wees vir handelaars wat blootstelling aan die cryptocurrency-markte wil kry, maar dit kom ook met aansienlike risiko's en moet met omsigtigheid gebruik word.

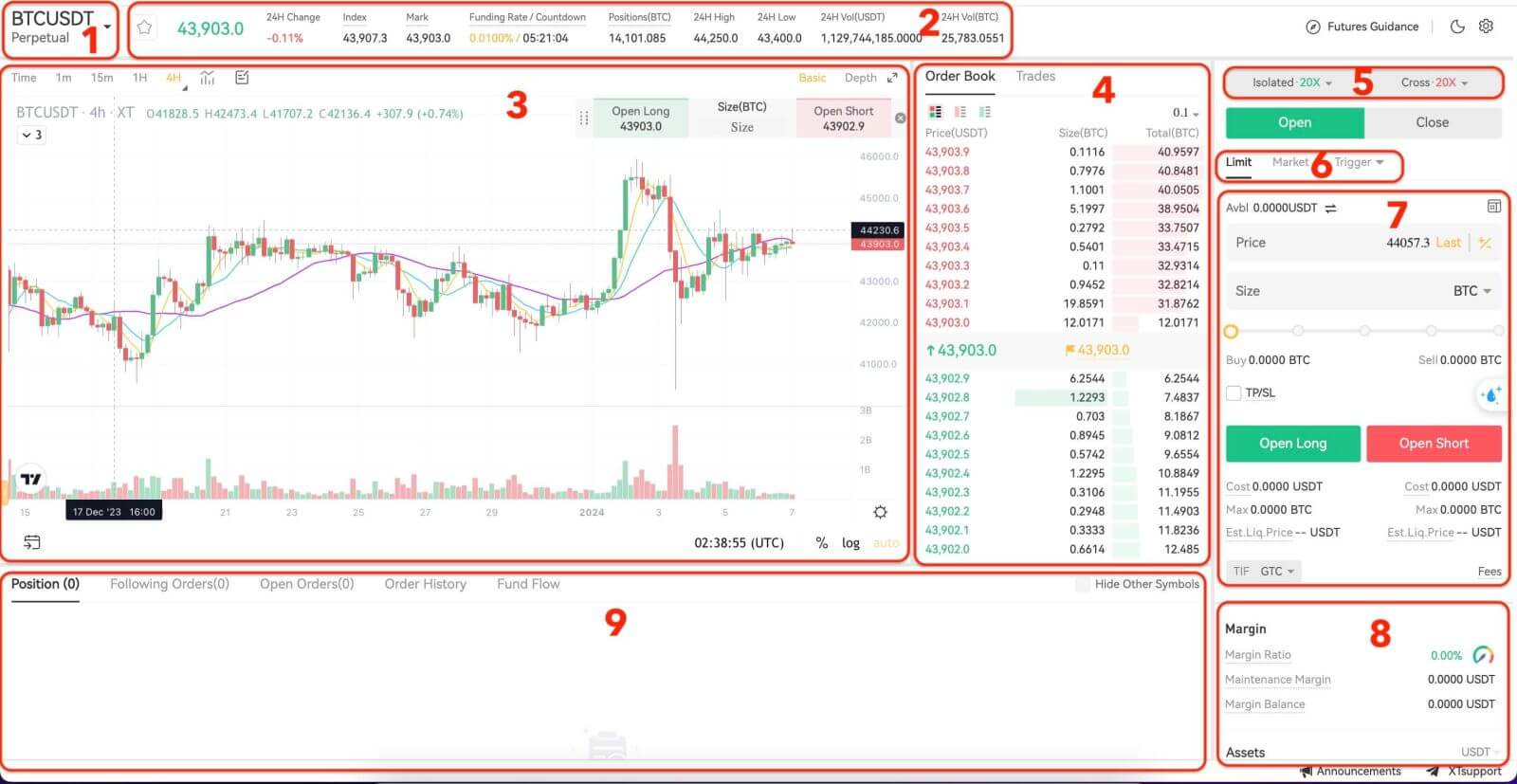

- Handelspare: Toon die huidige kontrak onderliggende kripto's. Gebruikers kan hier klik om na ander variëteite oor te skakel.

- Handelsdata en befondsingskoers: Huidige prys, hoogste prys, laagste prys, toename/afnamekoers en handelsvolume-inligting binne 24 uur. Vertoon die huidige en volgende befondsingskoers.

- TradingView Prys Trend: K-lyn grafiek van die prys verandering van die huidige handel paar. Aan die linkerkant kan gebruikers klik om tekengereedskap en aanwysers vir tegniese ontleding te kies.

- Bestelboek en transaksiedata: Vertoon huidige bestelboekbestellingsboek en intydse transaksiebestellinginligting.

- Posisie en hefboom: Omskakeling van posisiemodus en hefboomvermenigvuldiger.

- Besteltipe: Gebruikers kan kies uit 'n limietorder, markorder en snellerbestelling.

- Bedryfspaneel: Laat gebruikers toe om fondsoorplasings te maak en bestellings te plaas.

- Bate-inligting: Lopende rekening se marge en bates, wins en verlies inligting.

- Posisie- en bestellinginligting: Huidige posisie, huidige bestellings, historiese bestellings en transaksiegeskiedenis.

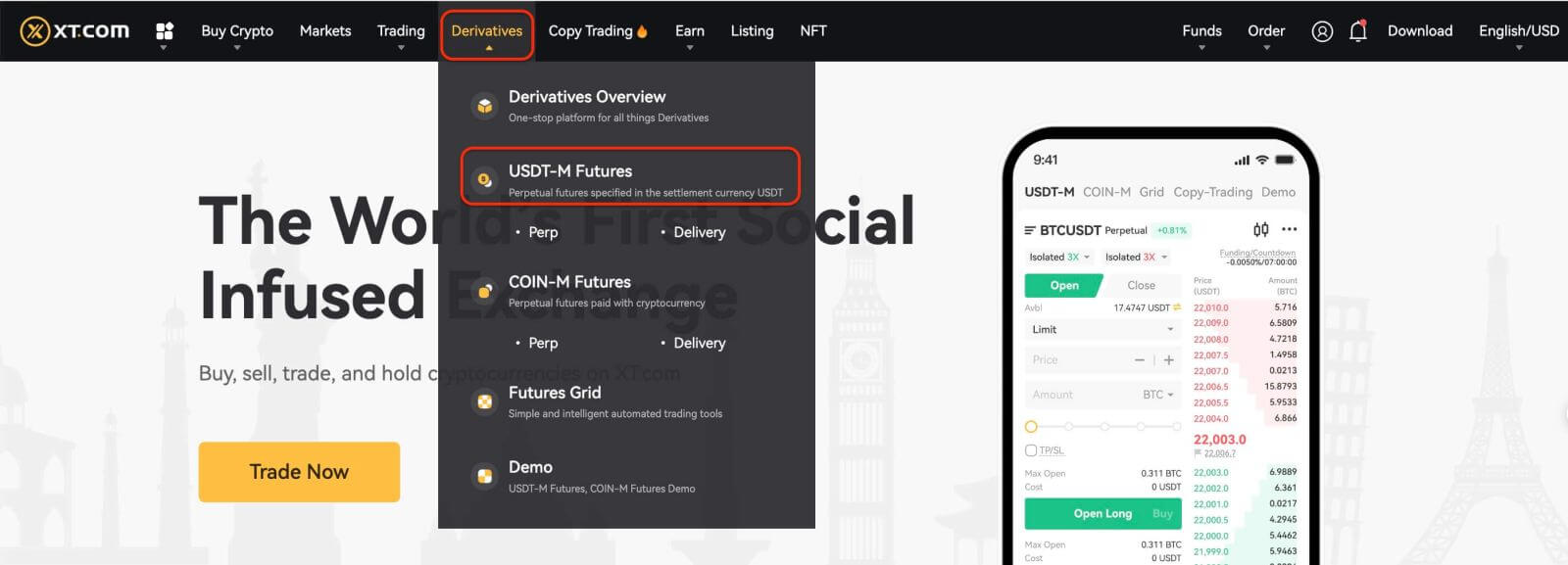

Hoe om USDT-M Perpetual Futures op XT.com (Web) te verhandel

1. Meld aan op XT.com webwerf en navigeer na die "Futures" afdeling deur op die oortjie boaan die bladsy te klik.

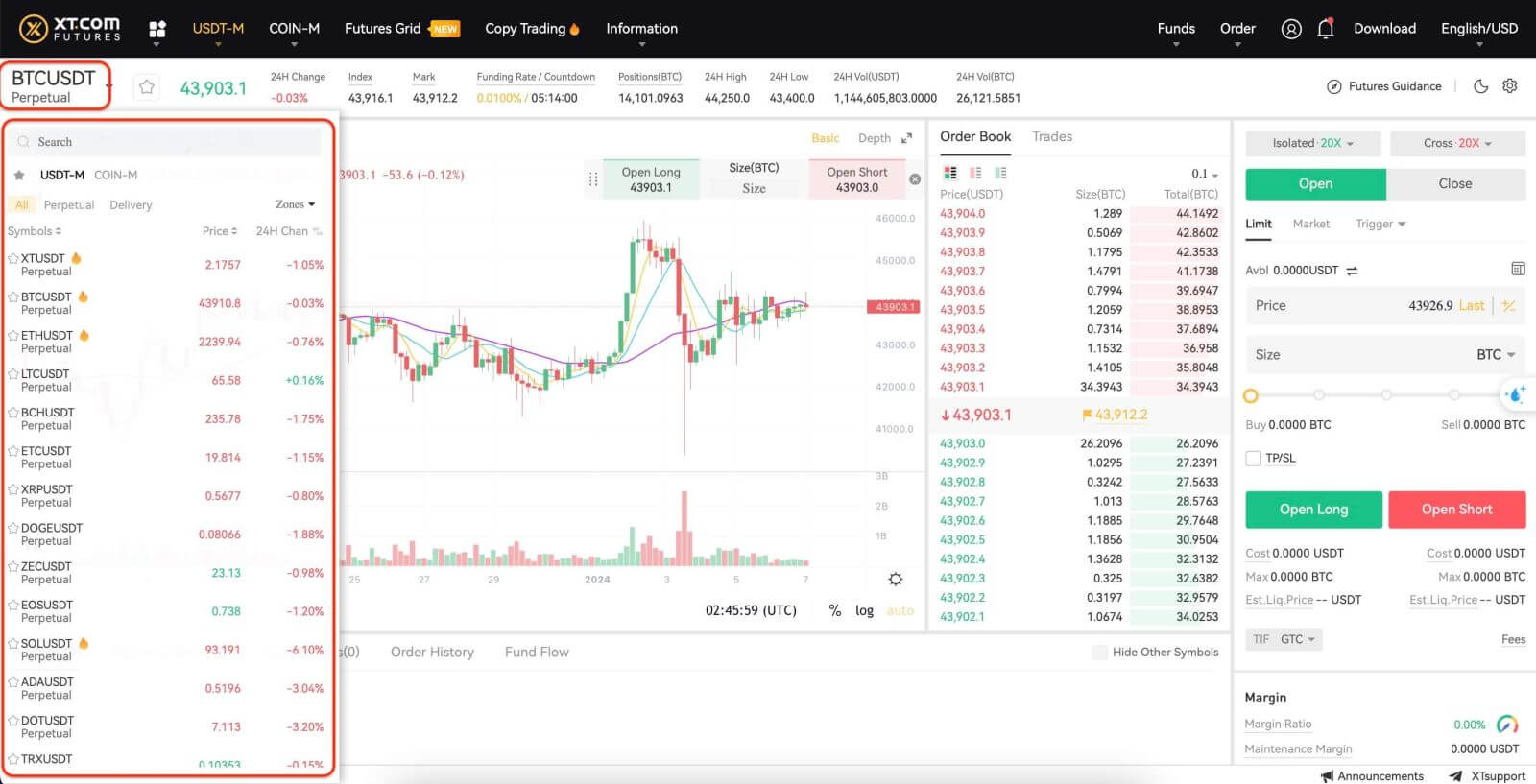

2. Aan die linkerkant, kies BTCUSDT uit die lys van termynkontrakte.

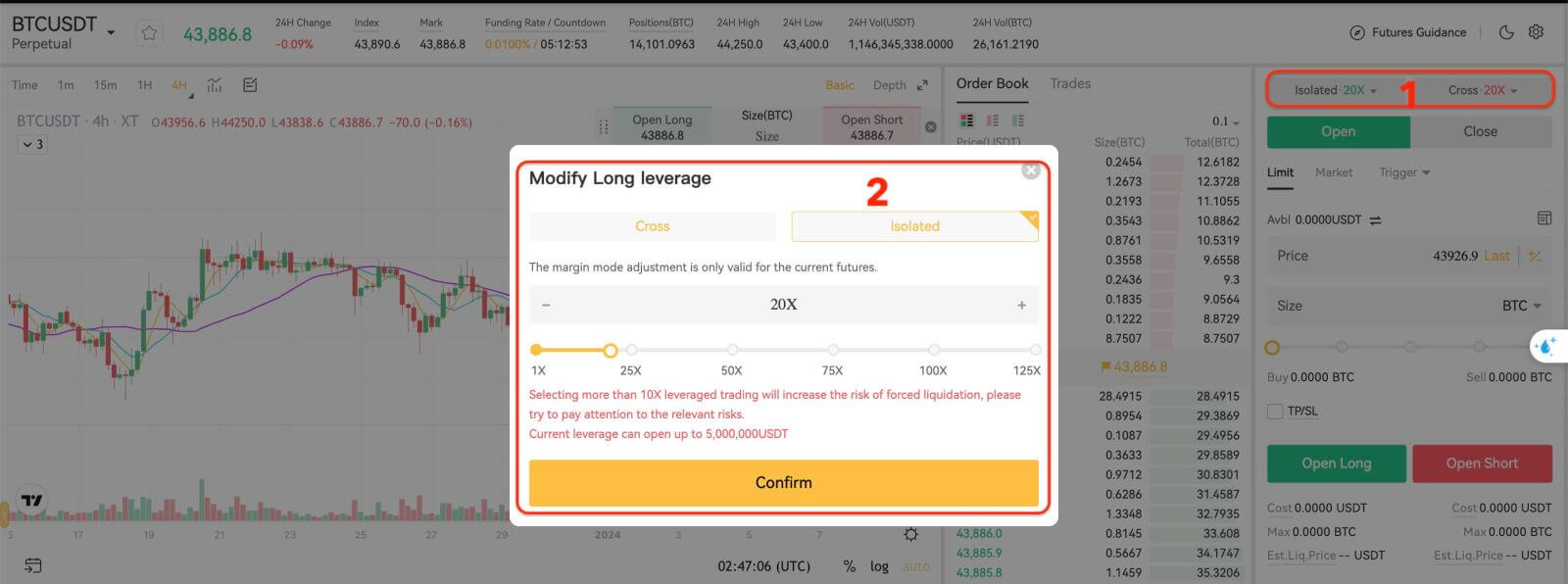

3. Kies "Posisie vir Posisie" aan die regterkant om posisiemodusse te verander. Pas die hefboomvermenigvuldiger aan deur op die nommer te klik. Verskillende produkte ondersteun verskillende hefboomveelvoude - kyk asseblief na die spesifieke produkbesonderhede vir meer inligting.

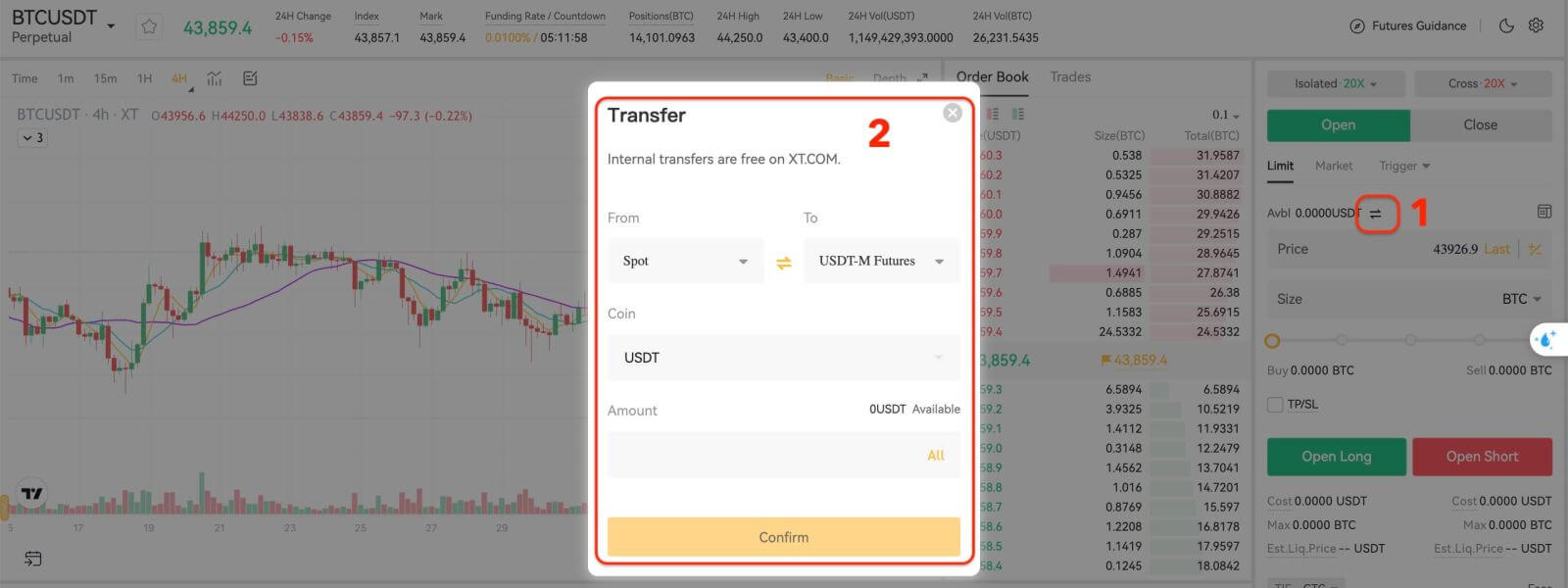

4. Klik die klein pyltjie-knoppie aan die regterkant om toegang tot die oordragkieslys te kry. Voer die verlangde bedrag in vir die oordrag van fondse van die lokorekening na die termynrekening en bevestig.

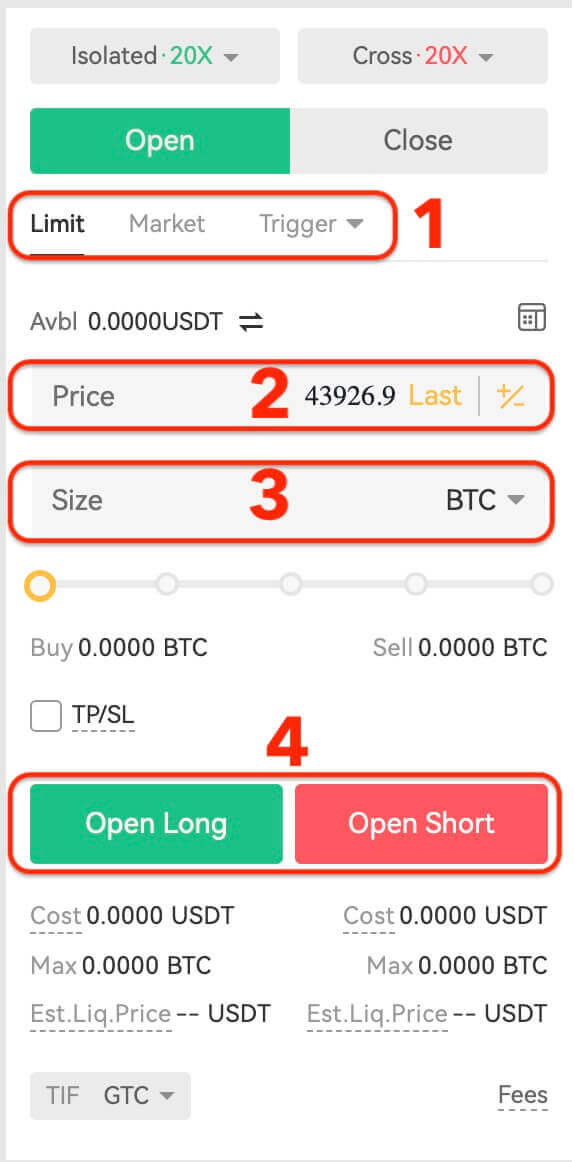

5. Om 'n posisie oop te maak, kan gebruikers kies tussen drie opsies: Limietorder, Markorder en Snellerbestelling. Voer die bestelprys en -hoeveelheid in en klik Open.

- Limietbestelling: Gebruikers stel self die koop- of verkoopprys vas. Die bestelling sal slegs uitgevoer word wanneer die markprys die vasgestelde prys bereik. Indien die markprys nie die vasgestelde prys bereik nie, sal die limietorder bly wag vir die transaksie in die bestelboek;

- Markorde: Markorde verwys na die transaksie sonder om die koopprys of verkoopprys vas te stel. Die stelsel sal die transaksie volgens die jongste markprys voltooi wanneer die bestelling geplaas word, en die gebruiker hoef slegs die bedrag van die bestelling wat geplaas moet word, in te voer.

- Snellerbestelling: Daar word van gebruikers vereis om 'n snellerprys, bestelprys en bedrag te stel. Eers wanneer die jongste markprys die snellerprys bereik, sal die bestelling as 'n limietbestelling geplaas word met die prys en bedrag wat voorheen gestel is.

6. Nadat jy jou bestelling geplaas het, sien dit onder "Oop Bestellings" onderaan die bladsy. Jy kan bestellings kanselleer voordat dit gevul is. Sodra dit gevul is, vind hulle onder "Posisie".

7. Om jou posisie te sluit, klik "Sluit" onder die Bewerking kolom.

Hoe om USDT-M Perpetual Futures op XT.com (App) te verhandel

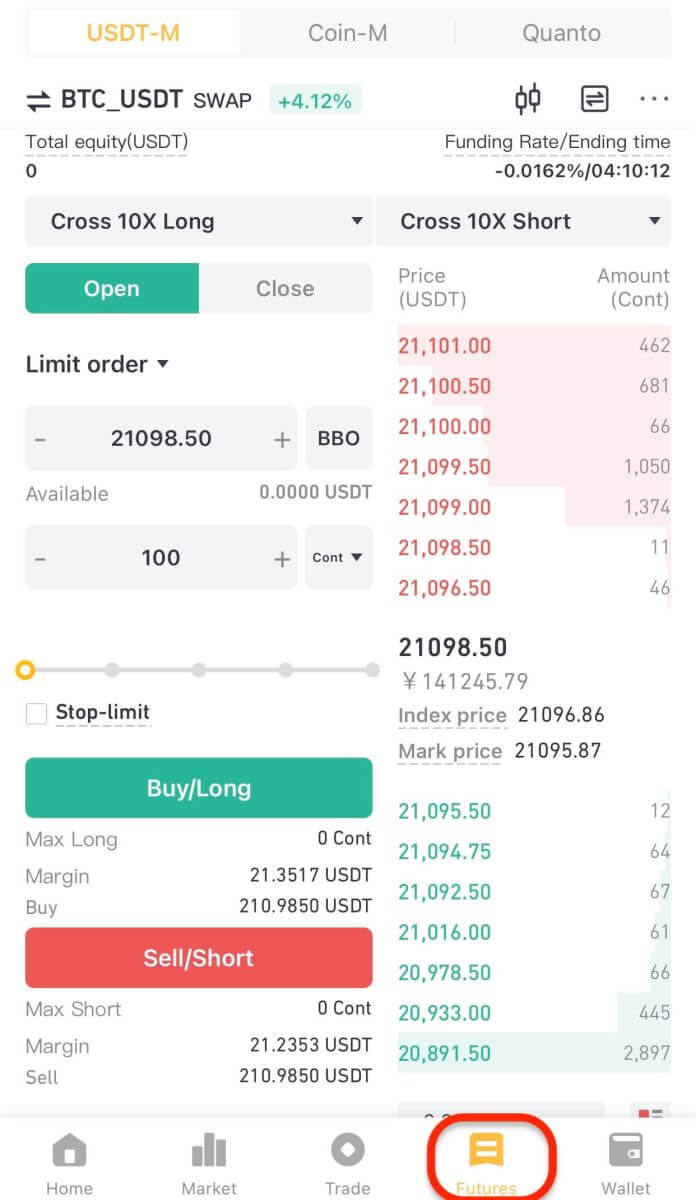

1. Meld aan by jou XT.com- rekening deur die mobiele toepassing te gebruik en kry toegang tot die "Futures"-afdeling wat onderaan die skerm geleë is.

2. Tik op BTC/USDT wat links bo geleë is om tussen verskillende handelspare te wissel. Gebruik die soekbalk of kies direk uit die gelyste opsies om die verlangde termynkontrakte vir verhandeling te vind.

3. Kies die kantlynmodus en pas die hefboominstellings aan volgens jou voorkeur.

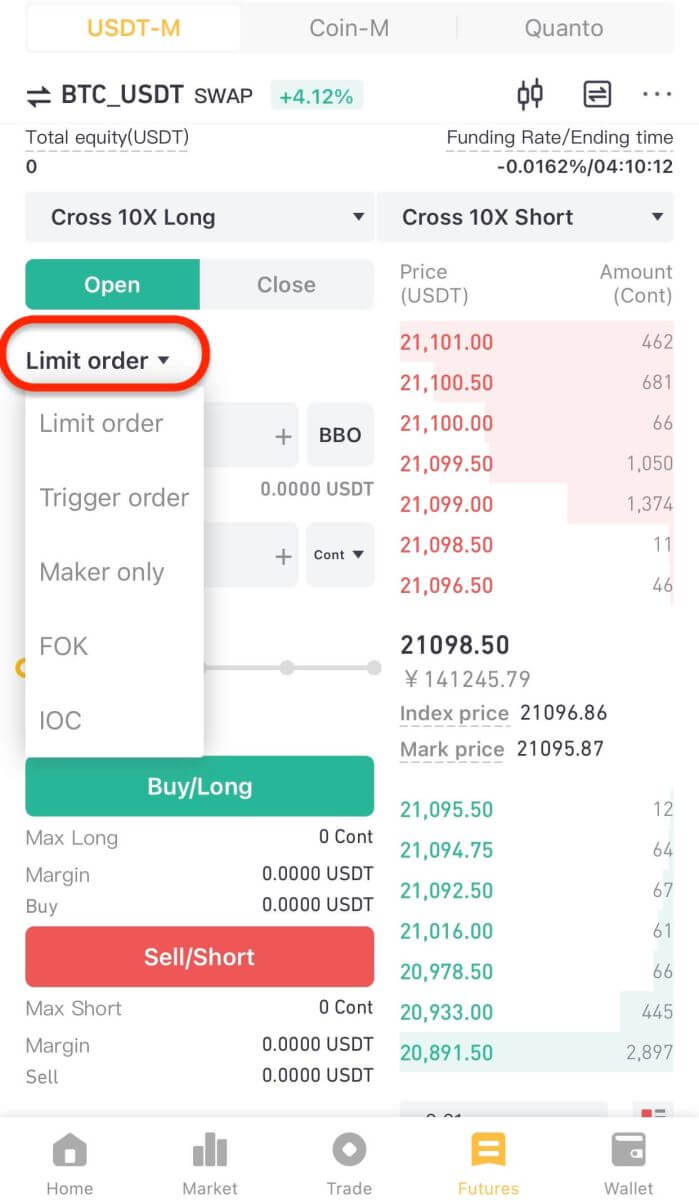

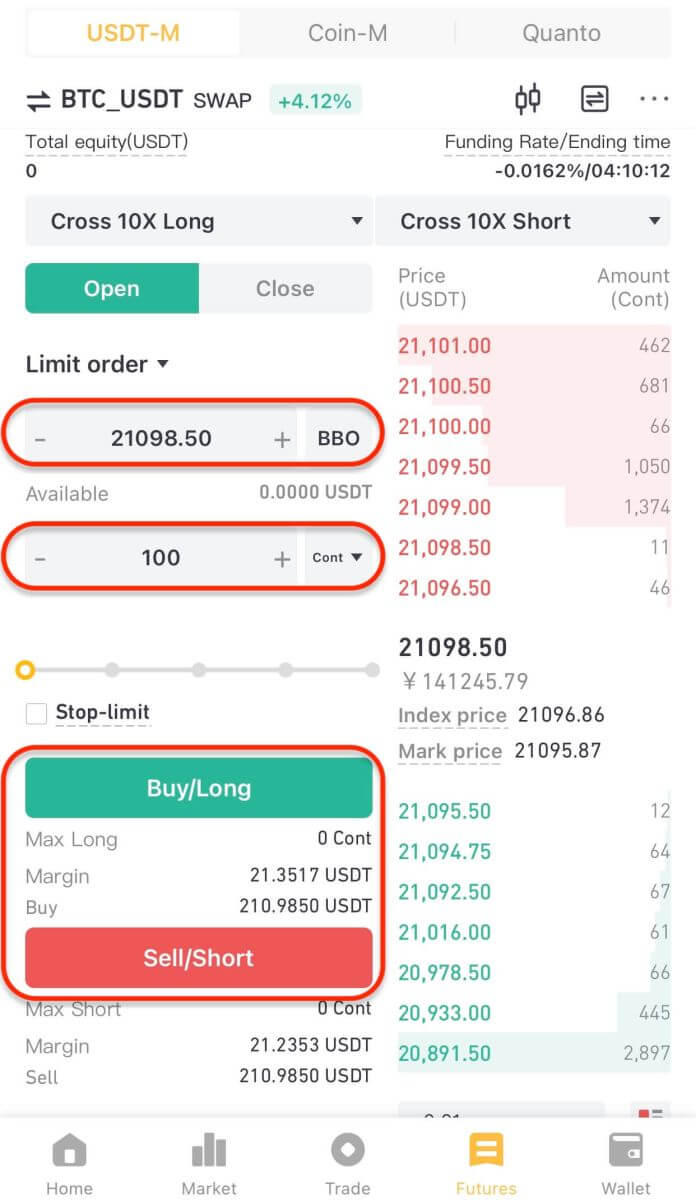

4. Plaas jou bestelling aan die regterkant van die skerm. Vir 'n limietbestelling, voer die prys en bedrag in; vir 'n markbestelling, voer slegs die bedrag in. Tik "Koop" om 'n lang posisie te begin of "Verkoop" vir 'n kort posisie.

5. Sodra die bestelling geplaas is, as dit nie dadelik ingevul is nie, sal dit in "Oop bestellings" verskyn. Gebruikers het die opsie om "[Kanselleer]" te tik om hangende bestellings te herroep. Vervulde bestellings sal onder "Posisies" geleë wees.

6. Tik onder "Posisies" op "Sluit" en voer dan die prys en bedrag in wat nodig is om 'n posisie te sluit.

Gereelde Vrae (Gereelde Vrae)

Wat is die belangrikste kenmerke van ewigdurende termynkontrakte handel?

Terwyl ewigdurende termynkontrakte relatief nuut in die handelswêreld is, het hulle vinnig gewild geword onder handelaars wat op soek is na 'n buigsame en veelsydige manier om aan spekulatiewe handel deel te neem. Of jy nou 'n gesoute handelaar is of net begin, ewigdurende termynkontrakte is beslis die moeite werd om meer oor te leer. Aanvanklike marge

- Aanvanklike marge is die minimum bedrag fondse wat nodig is om in 'n handelsrekening gedeponeer te word om 'n nuwe posisie oop te maak. Hierdie marge word gebruik om te verseker dat handelaars hul verpligtinge kan nakom as die mark teen hulle beweeg, en dit dien ook as 'n buffer teen wisselvallige prysbewegings. Terwyl aanvanklike margevereistes tussen uitruilings verskil, verteenwoordig hulle tipies 'n fraksie van die totale handelswaarde. Daarom is dit noodsaaklik om aanvanklike margevlakke versigtig te bestuur om likwidasie of marge-oproepe te vermy. Dit is ook raadsaam om tred te hou met die margevereistes en regulasies op verskillende platforms om jou handelservaring te optimaliseer.

Onderhoudsmarge

- Onderhoudsmarge is die minimum bedrag fondse wat 'n belegger in hul rekening moet hou om hul posisie oop te hou. In eenvoudige terme is dit die hoeveelheid geld wat nodig is om 'n posisie in 'n ewige termynkontrak te hou. Dit word gedoen om beide die beurs en die belegger teen potensiële verliese te beskerm. As die belegger nie die onderhoudsmarge bereik nie, kan die kripto-afgeleide-uitruil hul posisie sluit of ander aksies neem om te verseker dat die oorblywende fondse voldoende is om die verliese te dek.

Likwidasie

- Likwidasie verwys na die proses om 'n handelaar se posisie te sluit wanneer hul beskikbare marge onder 'n sekere drempel val. Die doel van likwidasie is om risiko te verminder en te verseker dat handelaars nie meer verloor as wat hulle kan bekostig nie. Vir handelaars is dit belangrik om hul margevlakke fyn dop te hou om te verhoed dat hulle gelikwideer word. Aan die ander kant kan likwidasie 'n geleentheid bied vir ander handelaars om munt te slaan uit 'n prysdaling deur teen 'n laer prys in te koop.

Befondsingskoers

- Befondsingskoers is 'n meganisme om te verseker dat die prys van die ewige termynkontrakte die onderliggende prys van Bitcoin weerspieël. Wanneer die befondsingskoers positief is, betaal lang posisies kortbroeke, terwyl wanneer dit negatief is, kortbroeke lank betaal. Om befondsingskoerse te verstaan, is noodsaaklik, aangesien dit 'n belegger se wins en verlies kan beïnvloed, wat dit noodsaaklik maak om 'n ogie oor befondsingskoerse te hou wanneer daar met ewige termynkontrakte verhandel word (soos ewigdurende bitcoin-termynkontrakte, ewigdurende eter-termynkontrakte).

Merk prys

- Merkprys verwys na die billike waardeprys van 'n bate, wat beraam word deur die bod- en vrapryse van verskillende verhandelingsplatforms in ag te neem. Hierdie prys word gebruik om markmanipulasie te voorkom deur te verseker dat die termynkontrak se prys in lyn bly met die onderliggende bate se prys. Dit beteken dat as die markprys van cryptocurrency verander, die merkprys van die termynkontrakte ook dienooreenkomstig sal aanpas, wat jou kan help om meer presiese handelsbesluite te neem.

PnL

- PnL staan vir "wins en verlies," en dit is 'n manier om die potensiële winste of verliese te meet wat handelaars kan ervaar wanneer hulle ewigdurende termynkontrakte koop en verkoop (soos ewigdurende bitcoin-kontrakte, ewige eterkontrakte). In wese is PnL 'n berekening van die verskil tussen die intreeprys en die uittreeprys van 'n handel, met inagneming van enige fooie of finansieringskoste wat met die kontrak verband hou.

Versekeringsfonds

- Versekeringsfonds in ewige termynkontrakte (soos ewigdurende BTC-kontrakte, ewigdurende ETH-kontrakte) dien as 'n beskermingspoel wat help om handelaars te beskerm teen potensiële verliese as gevolg van skielike markskommelings. Met ander woorde, as die mark 'n skielike en onverwagte daling ervaar, dien die versekeringsfonds as 'n buffer om enige verliese te help dek en te verhoed dat handelaars hul posisies moet likwideer. Dit is 'n belangrike veiligheidsnet in wat 'n wisselvallige en onvoorspelbare mark kan wees, en is net een van die maniere waarop handel in ewige termynkontrakte ontwikkel om aan die behoeftes van sy gebruikers te voldoen.

Outo-ontheffing

- Outo-deleveraging is in wese 'n risikobestuursmeganisme wat verseker dat handelsposisies gesluit word in geval van onvoldoende margefondse. In eenvoudiger terme beteken dit dat as 'n handelaar se posisie teen hulle beweeg en hul margesaldo onder die vereiste instandhouding daal, die kripto-afgeleide-uitruil outomaties hul posisie sal delever. Alhoewel dit dalk na 'n slegte ding klink, is dit eintlik 'n voorkomende maatreël wat handelaars beskerm om meer fondse te verloor as wat hulle kan bekostig. Dit is belangrik vir enigiemand wat ewigdurende termynkontrakte verhandel (soos ewigdurende bitcoin-termynkontrakte, ewigdurende eter-termynkontrakte) om te verstaan hoe outo-deleveraging hul posisies kan beïnvloed en om dit as 'n geleentheid te gebruik om hul risikobestuurstrategieë te assesseer en te verbeter.

Hoe werk ewigdurende termynkontrakte?

Kom ons neem 'n hipotetiese voorbeeld om te verstaan hoe ewigdurende toekoms werk. Aanvaar dat 'n handelaar 'n paar BTC het. Wanneer hulle die kontrak koop, wil hulle óf hê dat hierdie bedrag moet styg in ooreenstemming met die prys van BTC/USDT óf in die teenoorgestelde rigting beweeg wanneer hulle die kontrak verkoop. As hulle in ag neem dat elke kontrak $ 1 werd is, as hulle een kontrak teen die prys van $ 50,50 koop, moet hulle $ 1 in BTC betaal. In plaas daarvan, as hulle die kontrak verkoop, kry hulle $1 se BTC teen die prys waarvoor hulle dit verkoop het (dit geld steeds as hulle verkoop voordat hulle dit verkry). Dit is belangrik om daarop te let dat die handelaar kontrakte koop, nie BTC of dollars nie. So, hoekom moet jy crypto ewigdurende termynkontrakte verhandel? En hoe kan dit seker wees dat die kontrak se prys die BTC/USDT-prys sal volg?

Die antwoord is via 'n befondsingsmeganisme. Gebruikers met lang posisies word die befondsingskoers betaal (vergoed deur gebruikers met kort posisies) wanneer die kontrakprys laer is as die prys van BTC, wat hulle 'n aansporing gee om kontrakte te koop, wat veroorsaak dat die kontrakprys styg en herbelyn met die prys van BTC /USDT. Net so kan gebruikers met kort posisies kontrakte koop om hul posisies te sluit, wat waarskynlik sal veroorsaak dat die prys van die kontrak sal styg om by die prys van BTC te pas.

In teenstelling met hierdie situasie vind die teenoorgestelde plaas wanneer die prys van die kontrak hoër is as die prys van BTC - dit wil sê gebruikers met lang posisies betaal gebruikers met kort posisies, wat verkopers aanmoedig om die kontrak te verkoop, wat die prys nader aan die prys dryf. van BTC. Die verskil tussen die kontrakprys en die prys van BTC bepaal hoeveel befondsingskoers 'n mens sal ontvang of betaal.

Wat is die verskille tussen ewigdurende termynkontrakte en tradisionele termynkontrakte?

Ewigdurende termynkontrakte en tradisionele termynkontrakte is twee variasies van termynhandel wat verskillende voordele en risiko's vir handelaars en beleggers inhou. In teenstelling met tradisionele termynkontrakte, het ewigdurende termynkontrakte nie 'n vasgestelde vervaldatum nie, wat handelaars toelaat om posisies te hou so lank as wat hulle wil. Tweedens bied ewigdurende kontrakte groter buigsaamheid en likiditeit in terme van margevereistes en finansieringskoste. Verder gebruik ewigdurende termynkontrakte innoverende meganismes soos befondsingskoerse om te verseker dat die termynprys die onderliggende bate se lokoprys noukeurig volg. Ewigdurende kontrakte hou egter ook unieke risiko's in, soos finansieringskoste wat so gereeld as elke 8 uur kan wissel. Omgekeerd het tradisionele termynkontrakte 'n vaste vervaldatum en kan hoër margevereistes vereis word, wat 'n handelaar se buigsaamheid kan beperk en onsekerheid kan byvoeg. Uiteindelik hang watter kontrak om te gebruik af van 'n handelaar se risikotoleransie, handelsdoelwitte en marktoestande.

Wat is die verskille tussen ewigdurende termynkontrakte en margehandel?

Ewigdurende termynkontrakte en margehandel is albei maniere waarop handelaars hul blootstelling aan die kripto-geldeenheidmarkte kan verhoog, maar daar is 'n paar belangrike verskille tussen die twee.

- Tydraamwerk : Ewigdurende termynkontrakte het nie 'n vervaldatum nie, terwyl margehandel tipies oor 'n korter tydraamwerk gedoen word, met handelaars wat fondse leen om 'n posisie vir 'n spesifieke tydperk oop te maak.

- Vereffening : Ewigdurende termynkontrakte vereffen op grond van die indeksprys van die onderliggende kripto-geldeenheid, terwyl marge-handel vereffen op grond van die prys van die kripto-geldeenheid op die tydstip waarop die posisie gesluit word.

- Hefboom : Beide ewigdurende termynkontrakte en margehandel laat handelaars toe om hefboomfinansiering te gebruik om hul blootstelling aan die markte te verhoog. Ewigdurende termynkontrakte bied egter gewoonlik hoër vlakke van hefboomfinansiering as margehandel, wat beide potensiële winste en potensiële verliese kan verhoog.

- Fooie : Ewigdurende termynkontrakte het tipies 'n befondsingsfooi wat betaal word deur handelaars wat hul posisies vir 'n lang tydperk oop hou. Margehandel, aan die ander kant, behels tipies die betaling van rente op die geleende fondse.

- Kollaterale : Ewigdurende termynkontrakte vereis dat handelaars 'n sekere hoeveelheid cryptocurrency as kollateraal moet deponeer om 'n posisie te open, terwyl marge-handel vereis dat handelaars fondse as kollateraal deponeer.